Cách mạng công nghiệp 4.0 - Cấu trúc vốn tối ưu với các doanh nghiệp hiện nay

Sử dụng công nghệ và toàn cầu hóa trở thành một xu hướng tất yếu của cuộc Cách mạng Công

nghiệp 4.0. Cuộc cách mạng này đã ảnh hưởng mạnh mẽ đến từng quốc gia bất kể nước đó ở

mức độ phát triển nào. Sự phát triển của công nghệ hứa hẹn đáp ứng kỳ vọng của nhà quản lý, hỗ

trợ công tác quản lý cũng như hoạt động kinh doanh của họ. Để đáp ứng nhu cầu sản xuất kinh

doanh trong thời kỳ cách mạng 4.0 này cùng với xu hướng toàn cầu hóa và hội nhập quốc tế,

doanh nghiệp Việt Nam cần có một lượng vốn nhất định. Với bất kỳ một doanh nghiệp nào cũng

cần quan tâm đến các chỉ tiêu tài chính quan trọng liên quan đến khả năng sinh lời của doanh

nghiệp. Các chỉ tiêu này không vận động độc lập mà chịu ảnh hưởng của nhiều yếu tố trong đó có

cấu trúc vốn (CTV). Sự thay đổi về tỷ lệ vay nợ có thể khiến chi phí sử dụng vốn bình quân của doanh

nghiệp thay đổi và dẫn đến tỷ suất lợi nhuận cũng thay đổi theo. Câu hỏi cần giải quyết ở đây là

doanh nghiệp sử dụng số vốn đó như thế nào để đạt hiệu quả? Đây là vấn đề liên quan đến quyết

định chuyển hóa vốn, đã tạo thành tài sản và sử dụng tài sản để thực hiện mục tiêu sinh lợi. Vì thế,

nghiên cứu CTV của doanh nghiệp Việt Nam trong Thời kỳ 4.0 là cần thiết, nhằm xác định CTV tối ưu

cho doanh nghiệp thích nghi với môi trường kinh doanh 4.0 hiện nay.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Tóm tắt nội dung tài liệu: Cách mạng công nghiệp 4.0 - Cấu trúc vốn tối ưu với các doanh nghiệp hiện nay

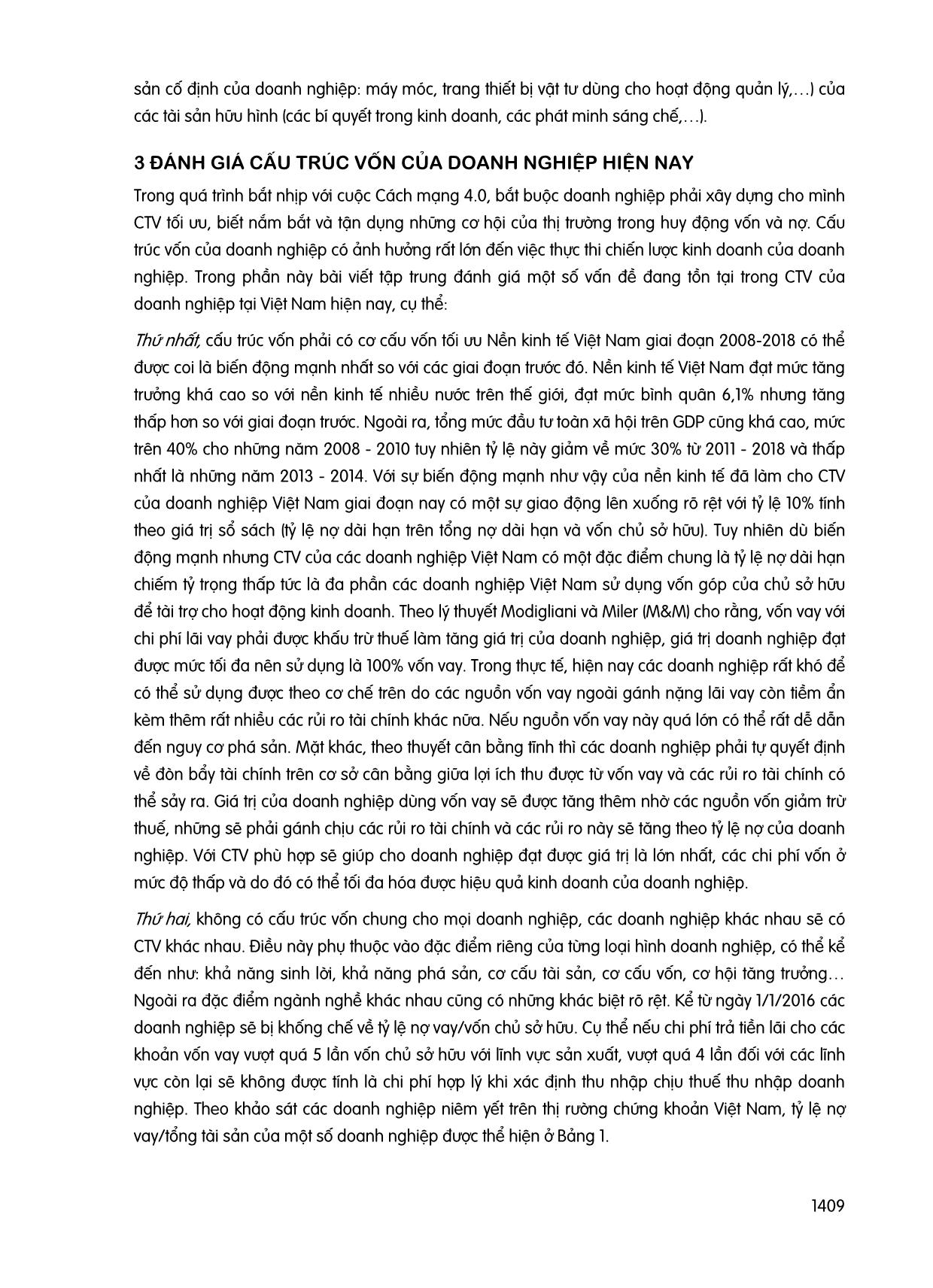

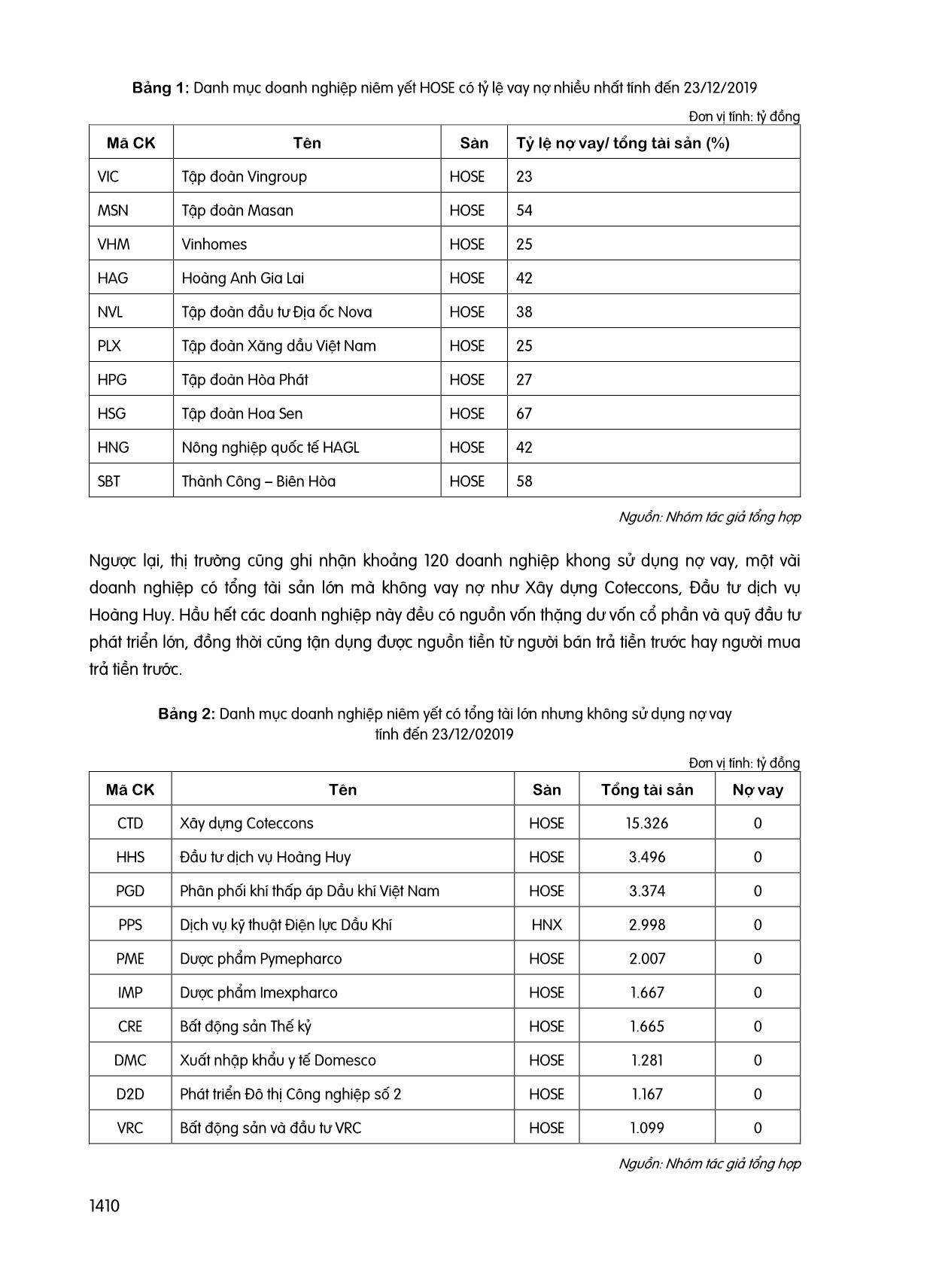

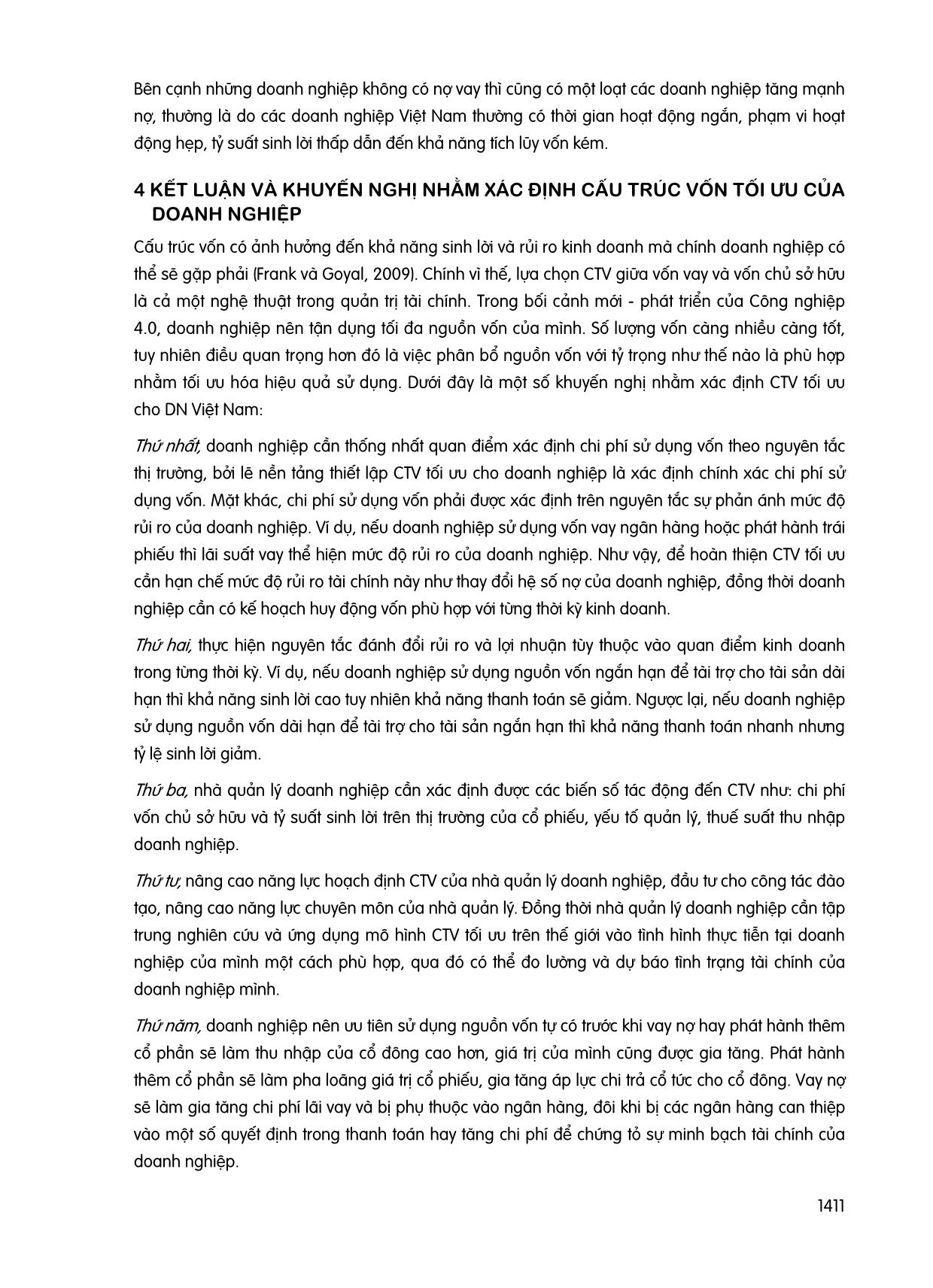

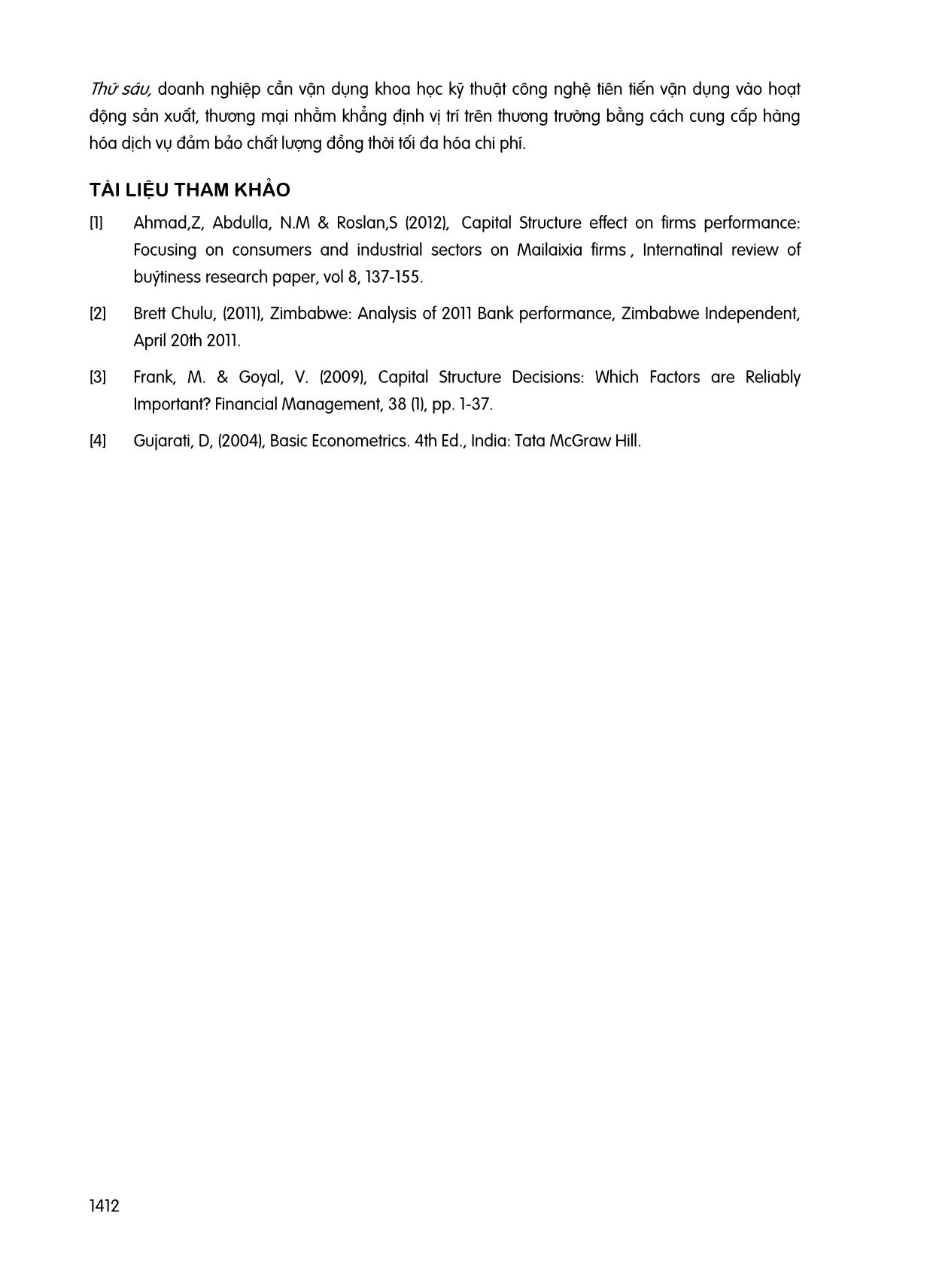

1407 CÁCH MẠNG CÔNG NGHIỆP 4.0 - CẤU TRÚC VỐN TỐI ƯU VỚI CÁC DOANH NGHIỆP HIỆN NAY Nguyễn Thị Ngân, Phạm Lê Hoài Phương, Hàn Trúc Phương, Mai Nguyễn Tuyết Nhi, Phạm Ngọc Minh Tiên Khoa Tài chính – Thương mại, Trường Đại học Công nghệ TP. Hồ Chí Minh GVHD: ThS. Võ Tường Oanh TÓM TẮT Với sự bùng nổ của cuộc Cách mạng 4.0, doanh nghiệp trên thế giới nói chung và doanh nghiệp tại Việt Nam nói riêng bắt buộc phải chuyển mình để kịp thích nghi với xu hướng mới. Để bắt kịp được xu hướng này doanh nghiệp cần quan tâm nhiều hơn đến việc phân bổ vốn vào các khâu với tỷ trọng thích hợp nhằm phát huy được hết hiệu quả của nó. Nói một cách khác, doanh nghiệp có vốn là chưa đủ, mà quan trọng là sử dụng vốn đó như thế nào để có được một cấu trúc vốn hợp lý nhằm nâng cao hiệu quả kinh doanh của doanh nghiệp. Bài viết tập trung đánh giá cấu trúc vốn của doanh nghiệp Việt Nam thời kỳ Cách mạng 4.0, từ đó đề xuất một số khuyến nghị xác định cấu trúc vốn tối ưu cho doanh nghiệp nhằm nâng cao hiệu quả kinh doanh đạt mục tiêu phát triển bền vững. Từ khóa: Cấu trúc vốn tối ưu, Cách mạng Công nghiệp 4.0. 1 ĐẶT VẤN ĐỀ Sử dụng công nghệ và toàn cầu hóa trở thành một xu hướng tất yếu của cuộc Cách mạng Công nghiệp 4.0. Cuộc cách mạng này đã ảnh hưởng mạnh mẽ đến từng quốc gia bất kể nước đó ở mức độ phát triển nào. Sự phát triển của công nghệ hứa hẹn đáp ứng kỳ vọng của nhà quản lý, hỗ trợ công tác quản lý cũng như hoạt động kinh doanh của họ. Để đáp ứng nhu cầu sản xuất kinh doanh trong thời kỳ cách mạng 4.0 này cùng với xu hướng toàn cầu hóa và hội nhập quốc tế, doanh nghiệp Việt Nam cần có một lượng vốn nhất định. Với bất kỳ một doanh nghiệp nào cũng cần quan tâm đến các chỉ tiêu tài chính quan trọng liên quan đến khả năng sinh lời của doanh nghiệp. Các chỉ tiêu này không vận động độc lập mà chịu ảnh hưởng của nhiều yếu tố trong đó có cấu trúc vốn (CTV). Sự thay đổi về tỷ lệ vay nợ có thể khiến chi phí sử dụng vốn bình quân của doanh nghiệp thay đổi và dẫn đến tỷ suất lợi nhuận cũng thay đổi theo. Câu hỏi cần giải quyết ở đây là doanh nghiệp sử dụng số vốn đó như thế nào để đạt hiệu quả? Đây là vấn đề liên quan đến quyết định chuyển hóa vốn, đã tạo thành tài sản và sử dụng tài sản để thực hiện mục tiêu sinh lợi. Vì thế, nghiên cứu CTV của doanh nghiệp Việt Nam trong Thời kỳ 4.0 là cần thiết, nhằm xác định CTV tối ưu cho doanh nghiệp thích nghi với môi trường kinh doanh 4.0 hiện nay. 1408 2 CƠ SỞ LÝ LUẬN Khái niệm Công nghiệp 4.0 hay nhà máy thông minh lần đầu tiên được đưa ra tại hội chợ công nghiệp Hannaver tại Cộng hòa Liên Bang Đức vào năm 2011. Công nghiệp 4.0 nhằm thông minh hóa quá trình sản xuất và quản lý trong ngành công nghiệp chế tạo. Sự ra đời của Công nghiệp 4.0 đã thúc đẩy các nước tiên tiến trên thế giới như Mỹ, Nhật, Trung Quốc hay Ấn Độ phát triển các chương trình tương tự như Đức nhằm duy trì lợi thế cạnh tranh của mình. Tại Diễn đàn Kinh tế thế giới lần thứ 46, Klaus Schwab (2016) đã đưa ra khái niệm mới về Công nghiệp 4.0, tác giả cho rằng Cách mạng Công nghiệp 4.0 là một thuật ngữ cho các công nghệ và khái niệm của tổ chức trong chuỗi giá trị đi cùng với các hệ thống vật lý trong không gian ảo, internet kết nối vạn vật và internet của các dịch vụ. Cách mạng Công nghiệp 4.0 là một xu hướng tất yếu hiện nay, Cách mạng Công nghiệp 4.0 không chỉ là về máy móc, hệ thống thông minh và được kết nối và còn có phạm vi rộng hơn thế nữa sang các lĩnh vực khác nhau từ mã hóa chuỗi gen cho đến công nghệ nano. Công nghệ 4.0 tạo điều kiện để cho ra đời các nhà máy thông minh. 2.2. Cấu trúc vốn tối ưu Cấu trúc vốn là một khái niệm tài chính phản ánh tỷ lệ giữa vốn vay (nợ) và vốn chủ sở hữu mà doanh nghiệp sử dụng. Trong đó: Nợ (debt): Đó là số tiền vốn mà doanh nghiệp đi vay, đi chiếm dụng của các đơn vị, tổ chức, cá nhân và do vậy doanh nghiệp có trách nhiệm phải trả; bao gồm các khoản nợ tiền vay, các khoản nợ phải trả cho người bán, cho Nhà nước, cho công nhân viên và các khoản phải trả khác. Nợ phải trả của doanh nghiệp bao gồm: nợ ngắn hạn và nợ dài hạn. - Vốn chủ sở hữu: là số vốn của các chủ sở hữu, các nhà đầu tư đóng góp mà doanh nghiệp không phải cam kết thanh toán. Vốn chủ sở hữu do chủ doanh nghiệp và các nhà đầu tư tự góp vốn hoặc hình thành từ kết quả kinh doanh, do đó vốn chủ sở hữu không phải là một khoản nợ. Bao gồm: vốn góp do các chủ sở hữu, lợi nhuận chưa phân phối (lãi lưu giữ), vốn chủ sở hữu khác. Cấu trúc vốn được gọi là tối ưu khi chi phí sử dụng vốn thấp nhất, đồng thời khi đó giá thị trường của cổ phiếu của doanh nghiệp cũng là cao nhất. Có hai căn cứ để xác định cấu trúc vốn tối ưu cho doanh nghiệp, gồm chi phí sử dụng vốn và giá thị trường của cổ phiếu. Việc xác định một CTV tối ưu có ý nghĩa quan trọng trong hoạt động của doanh nghiệp. Khi có CTV tối ưu sẽ giúp doanh nghiệp tối thiểu hóa chi phí vốn bình quân gia quyền và thông qua đó sẽ tối đa hóa giá trị tài sản của cổ đông doanh nghiệp. Để xác định CTV tối ưu, doanh nghiệp cần quan tâm đến những đặc trưng cơ bản của CTV như sau: - Vốn phải đại diện cho một lượng tài sản nhất định, có nghĩa là vốn phải được biểu hiện bằng giá trị tài sản hữu hình và tài sản vô hình của doanh nghiệp. - Vốn phải vận động và sinh lời, đạt được mục tiêu trong kinh doanh. - Vốn phải được tích tụ và tập trung một lượng nhất định thì mới có khả năng phát huy tác dụng khi đầu tư vào các lĩnh vực kinh tế đặc biệt trong lĩnh vực kinh doanh. - Vốn có giá trị về mặt thời gian. Điều này có thể có vai trò quan trọng khi bỏ vốn vào đầu tư và tính hiệu quả khi sử dụng đồng vốn. Vốn: Phải gắn liền với chủ sở hữu nhất định, vốn sẽ không được đưa ra để đầu tư khi mà người chủ của nó nghĩ về một sự đầu tư không có lợi nhuận. Vốn được quan niệm như một thứ hàng hoá và có thể được coi là thứ hàng hoá đặc biệt vì nó có khả năng được mua bán quyền sở hữu trên thị trường vốn, trên thị trường tài chính. Vốn không chỉ biểu hiện bằng tiền hay các giá trị hiện vật (tài 1409 sản cố định của doanh nghiệp: máy móc, trang thiết bị vật tư dùng cho hoạt động quản lý,) của các tài sản hữu hình (các bí quyết trong kinh doanh, các phát minh sáng chế,). 3 Đ NH GIÁ CẤU TRÚC VỐN CỦA DOANH NGHIỆP HIỆN NAY Trong quá trình bắt nhịp với cuộc Cách mạng 4.0, bắt buộc doanh nghiệp phải xây dựng cho mình CTV tối ưu, biết nắm bắt và tận dụng những cơ hội của thị trường trong huy động vốn và nợ. Cấu trúc vốn của doanh nghiệp có ảnh hưởng rất lớn đến việc thực thi chiến lược kinh doanh của doanh nghiệp. Trong phần này bài viết tập trung đánh giá một số vấn đề đang tồn tại trong CTV của doanh nghiệp tại Việt Nam hiện nay, cụ thể: Thứ nhất, cấu trúc vốn phải có cơ cấu vốn tối ưu Nền kinh tế Việt Nam giai đoạn 2008-2018 có thể được coi là biến động mạnh nhất so với các giai đoạn trước đó. Nền kinh tế Việt Nam đạt mức tăng trưởng khá cao so với nền kinh tế nhiều nước trên thế giới, đạt mức bình quân 6,1% nhưng tăng thấp hơn so với giai đoạn trước. Ngoài ra, tổng mức đầu tư toàn xã hội trên GDP cũng khá cao, mức trên 40% cho những năm 2008 - 2010 tuy nhiên tỷ lệ này giảm về mức 30% từ 2011 - 2018 và thấp nhất là những năm 2013 - 2014. Với sự biến động mạnh như vậy của nền kinh tế đã làm cho CTV của doanh nghiệp Việt Nam giai đoạn nay có một sự giao động lên xuống rõ rệt với tỷ lệ 10% tính theo giá trị sổ sách (tỷ lệ nợ dài hạn trên tổng nợ dài hạn và vốn chủ sở hữu). Tuy nhiên dù biến động mạnh nhưng CTV của các doanh nghiệp Việt Nam có một đặc điểm chung là tỷ lệ nợ dài hạn chiếm tỷ trọng thấp tức là đa phần các doanh nghiệp Việt Nam sử dụng vốn góp của chủ sở hữu để tài trợ cho hoạt động kinh doanh. Theo lý thuyết Modigliani và Miler (M&M) cho rằng, vốn vay với chi phí lãi vay phải được khấu trừ thuế làm tăng giá trị của doanh nghiệp, giá trị doanh nghiệp đạt được mức tối đa nên sử dụng là 100% vốn vay. Trong thực tế, hiện nay các doanh nghiệp rất khó để có thể sử dụng được theo cơ chế trên do các nguồn vốn vay ngoài gánh nặng lãi vay còn tiềm ẩn kèm thêm rất nhiều các rủi ro tài chính khác nữa. Nếu nguồn vốn vay này quá lớn có thể rất dễ dẫn đến nguy cơ phá sản. Mặt khác, theo thuyết cân bằng tĩnh thì các doanh nghiệp phải tự quyết định về đòn bẩy tài chính trên cơ sở cân bằng giữa lợi ích thu được từ vốn vay và các rủi ro tài chính có thể sảy ra. Giá trị của doanh nghiệp dùng vốn vay sẽ được tăng thêm nhờ các nguồn vốn giảm trừ thuế, những sẽ phải gánh chịu các rủi ro tài chính và các rủi ro này sẽ tăng theo tỷ lệ nợ của doanh nghiệp. Với CTV phù hợp sẽ giúp cho doanh nghiệp đạt được giá trị là lớn nhất, các chi phí vốn ở mức độ thấp và do đó có thể tối đa hóa được hiệu quả kinh doanh của doanh nghiệp. Thứ hai, không có cấu trúc vốn chung cho mọi doanh nghiệp, các doanh nghiệp khác nhau sẽ có CTV khác nhau. Điều này phụ thuộc vào đặc điểm riêng của từng loại hình doanh nghiệp, có thể kể đến như: khả năng sinh lời, khả năng phá sản, cơ cấu tài sản, cơ cấu vốn, cơ hội tăng trưởng Ngoài ra đặc điểm ngành nghề khác nhau cũng có những khác biệt rõ rệt. Kể từ ngày 1/1/2016 các doanh nghiệp sẽ bị khống chế về tỷ lệ nợ vay/vốn chủ sở hữu. Cụ thể nếu chi phí trả tiền lãi cho các khoản vốn vay vượt quá 5 lần vốn chủ sở hữu với lĩnh vực sản xuất, vượt quá 4 lần đối với các lĩnh vực còn lại sẽ không được tính là chi phí hợp lý khi xác định thu nhập chịu thuế thu nhập doanh nghiệp. Theo khảo sát các doanh nghiệp niêm yết trên thị rường chứng khoản Việt Nam, tỷ lệ nợ vay/tổng tài sản của một số doanh nghiệp được thể hiện ở Bảng 1. 1410 Bảng 1: Danh mục doanh nghiệp niêm yết HOSE có tỷ lệ vay nợ nhiều nhất tính đến 23/12/2019 Đơn vị tính: tỷ đồng Mã CK Tên Sàn Tỷ lệ nợ vay/ t ng tài sản (%) VIC Tập đoàn Vingroup HOSE 23 MSN Tập đoàn Masan HOSE 54 VHM Vinhomes HOSE 25 HAG Hoàng Anh Gia Lai HOSE 42 NVL Tập đoàn đầu tư Địa ốc Nova HOSE 38 PLX Tập đoàn Xăng dầu Việt Nam HOSE 25 HPG Tập đoàn Hòa Phát HOSE 27 HSG Tập đoàn Hoa Sen HOSE 67 HNG Nông nghiệp quốc tế HAGL HOSE 42 SBT Thành Công – Biên Hòa HOSE 58 Nguồn: Nhóm tác giả tổng hợp Ngược lại, thị trường cũng ghi nhận khoảng 120 doanh nghiệp khong sử dụng nợ vay, một vài doanh nghiệp có tổng tài sản lớn mà không vay nợ như Xây dựng Coteccons, Đầu tư dịch vụ Hoàng Huy. Hầu hết các doanh nghiệp này đều có nguồn vốn thặng dư vốn cổ phần và quỹ đầu tư phát triển lớn, đồng thời cũng tận dụng được nguồn tiền từ người bán trả tiền trước hay người mua trả tiền trước. Bảng 2: Danh mục doanh nghiệp niêm yết có tổng tài lớn nhưng không sử dụng nợ vay tính đến 23/12/02019 Đơn vị tính: tỷ đồng Mã CK Tên Sàn T ng tài sản Nợ vay CTD Xây dựng Coteccons HOSE 15.326 0 HHS Đầu tư dịch vụ Hoàng Huy HOSE 3.496 0 PGD Phân phối khí thấp áp Dầu khí Việt Nam HOSE 3.374 0 PPS Dịch vụ kỹ thuật Điện lực Dầu Khí HNX 2.998 0 PME Dược phẩm Pymepharco HOSE 2.007 0 IMP Dược phẩm Imexpharco HOSE 1.667 0 CRE Bất động sản Thế kỷ HOSE 1.665 0 DMC Xuất nhập khẩu y tế Domesco HOSE 1.281 0 D2D Phát triển Đô thị Công nghiệp số 2 HOSE 1.167 0 VRC Bất động sản và đầu tư VRC HOSE 1.099 0 Nguồn: Nhóm tác giả tổng hợp 1411 Bên cạnh những doanh nghiệp không có nợ vay thì cũng có một loạt các doanh nghiệp tăng mạnh nợ, thường là do các doanh nghiệp Việt Nam thường có thời gian hoạt động ngắn, phạm vi hoạt động hẹp, tỷ suất sinh lời thấp dẫn đến khả năng tích lũy vốn kém. 4 KẾT LUẬN VÀ KHUYẾN NGHỊ NHẰM XÁC ĐỊNH CẤU TRÚC VỐN TỐI ƯU CỦA DOANH NGHIỆP Cấu trúc vốn có ảnh hưởng đến khả năng sinh lời và rủi ro kinh doanh mà chính doanh nghiệp có thể sẽ gặp phải (Frank và Goyal, 2009). Chính vì thế, lựa chọn CTV giữa vốn vay và vốn chủ sở hữu là cả một nghệ thuật trong quản trị tài chính. Trong bối cảnh mới - phát triển của Công nghiệp 4.0, doanh nghiệp nên tận dụng tối đa nguồn vốn của mình. Số lượng vốn càng nhiều càng tốt, tuy nhiên điều quan trọng hơn đó là việc phân bổ nguồn vốn với tỷ trọng như thế nào là phù hợp nhằm tối ưu hóa hiệu quả sử dụng. Dưới đây là một số khuyến nghị nhằm xác định CTV tối ưu cho DN Việt Nam: Thứ nhất, doanh nghiệp cần thống nhất quan điểm xác định chi phí sử dụng vốn theo nguyên tắc thị trường, bởi lẽ nền tảng thiết lập CTV tối ưu cho doanh nghiệp là xác định chính xác chi phí sử dụng vốn. Mặt khác, chi phí sử dụng vốn phải được xác định trên nguyên tắc sự phản ánh mức độ rủi ro của doanh nghiệp. Ví dụ, nếu doanh nghiệp sử dụng vốn vay ngân hàng hoặc phát hành trái phiếu thì lãi suất vay thể hiện mức độ rủi ro của doanh nghiệp. Như vậy, để hoàn thiện CTV tối ưu cần hạn chế mức độ rủi ro tài chính này như thay đổi hệ số nợ của doanh nghiệp, đồng thời doanh nghiệp cần có kế hoạch huy động vốn phù hợp với từng thời kỳ kinh doanh. Thứ hai, thực hiện nguyên tắc đánh đổi rủi ro và lợi nhuận tùy thuộc vào quan điểm kinh doanh trong từng thời kỳ. Ví dụ, nếu doanh nghiệp sử dụng nguồn vốn ngắn hạn để tài trợ cho tài sản dài hạn thì khả năng sinh lời cao tuy nhiên khả năng thanh toán sẽ giảm. Ngược lại, nếu doanh nghiệp sử dụng nguồn vốn dài hạn để tài trợ cho tài sản ngắn hạn thì khả năng thanh toán nhanh nhưng tỷ lệ sinh lời giảm. Thứ ba, nhà quản lý doanh nghiệp cần xác định được các biến số tác động đến CTV như: chi phí vốn chủ sở hữu và tỷ suất sinh lời trên thị trường của cổ phiếu, yếu tố quản lý, thuế suất thu nhập doanh nghiệp. Thứ tư, nâng cao năng lực hoạch định CTV của nhà quản lý doanh nghiệp, đầu tư cho công tác đào tạo, nâng cao năng lực chuyên môn của nhà quản lý. Đồng thời nhà quản lý doanh nghiệp cần tập trung nghiên cứu và ứng dụng mô hình CTV tối ưu trên thế giới vào tình hình thực tiễn tại doanh nghiệp của mình một cách phù hợp, qua đó có thể đo lường và dự báo tình trạng tài chính của doanh nghiệp mình. Thứ năm, doanh nghiệp nên ưu tiên sử dụng nguồn vốn tự có trước khi vay nợ hay phát hành thêm cổ phần sẽ làm thu nhập của cổ đông cao hơn, giá trị của mình cũng được gia tăng. Phát hành thêm cổ phần sẽ làm pha loãng giá trị cổ phiếu, gia tăng áp lực chi trả cổ tức cho cổ đông. Vay nợ sẽ làm gia tăng chi phí lãi vay và bị phụ thuộc vào ngân hàng, đôi khi bị các ngân hàng can thiệp vào một số quyết định trong thanh toán hay tăng chi phí để chứng tỏ sự minh bạch tài chính của doanh nghiệp. 1412 Thứ sáu, doanh nghiệp cần vận dụng khoa học kỹ thuật công nghệ tiên tiến vận dụng vào hoạt động sản xuất, thương mại nhằm khẳng định vị trí trên thương trường bằng cách cung cấp hàng hóa dịch vụ đảm bảo chất lượng đồng thời tối đa hóa chi phí. TÀI LIỆU THAM KHẢO [1] Ahmad,Z, Abdulla, N.M & Roslan,S (2012), Capital Structure effect on firms performance: Focusing on consumers and industrial sectors on Mailaixia firms , Internatinal review of buýtiness research paper, vol 8, 137-155. [2] Brett Chulu, (2011), Zimbabwe: Analysis of 2011 Bank performance, Zimbabwe Independent, April 20th 2011. [3] Frank, M. & Goyal, V. (2009), Capital Structure Decisions: Which Factors are Reliably Important? Financial Management, 38 (1), pp. 1-37. [4] Gujarati, D, (2004), Basic Econometrics. 4th Ed., India: Tata McGraw Hill.

File đính kèm:

cach_mang_cong_nghiep_4_0_cau_truc_von_toi_uu_voi_cac_doanh.pdf

cach_mang_cong_nghiep_4_0_cau_truc_von_toi_uu_voi_cac_doanh.pdf