Bài giảng Tài chính doanh nghiệp - Chương 9: Phân tích hòa vốn và đòn bẩy - Trần Thị Thái Hà

Điểm hòa vốn kế toán

• Điểm hòa vốn kế toán: mức doanh thu đem lại thu

nhập ròng bằng 0 (tức thuế bằng 0, hay EBIT = 0).

• Thu nhập ròng = 0 → doanh thu = chi phí + khấu

hao mặc dù khấu hao không phải là một khoản chi

tiền mặt (hòa vốn kế toán).

– Điểm hòa vốn theo sản lƣợng: số đơn vị sản phẩm đƣợc

tạo ra, sao cho EBIT = 0.

– Doanh thu hòa vốn: mức doanh thu ứng với khối lƣợng

sản phẩm hòa vốnHòa vốn kế toán của dự án

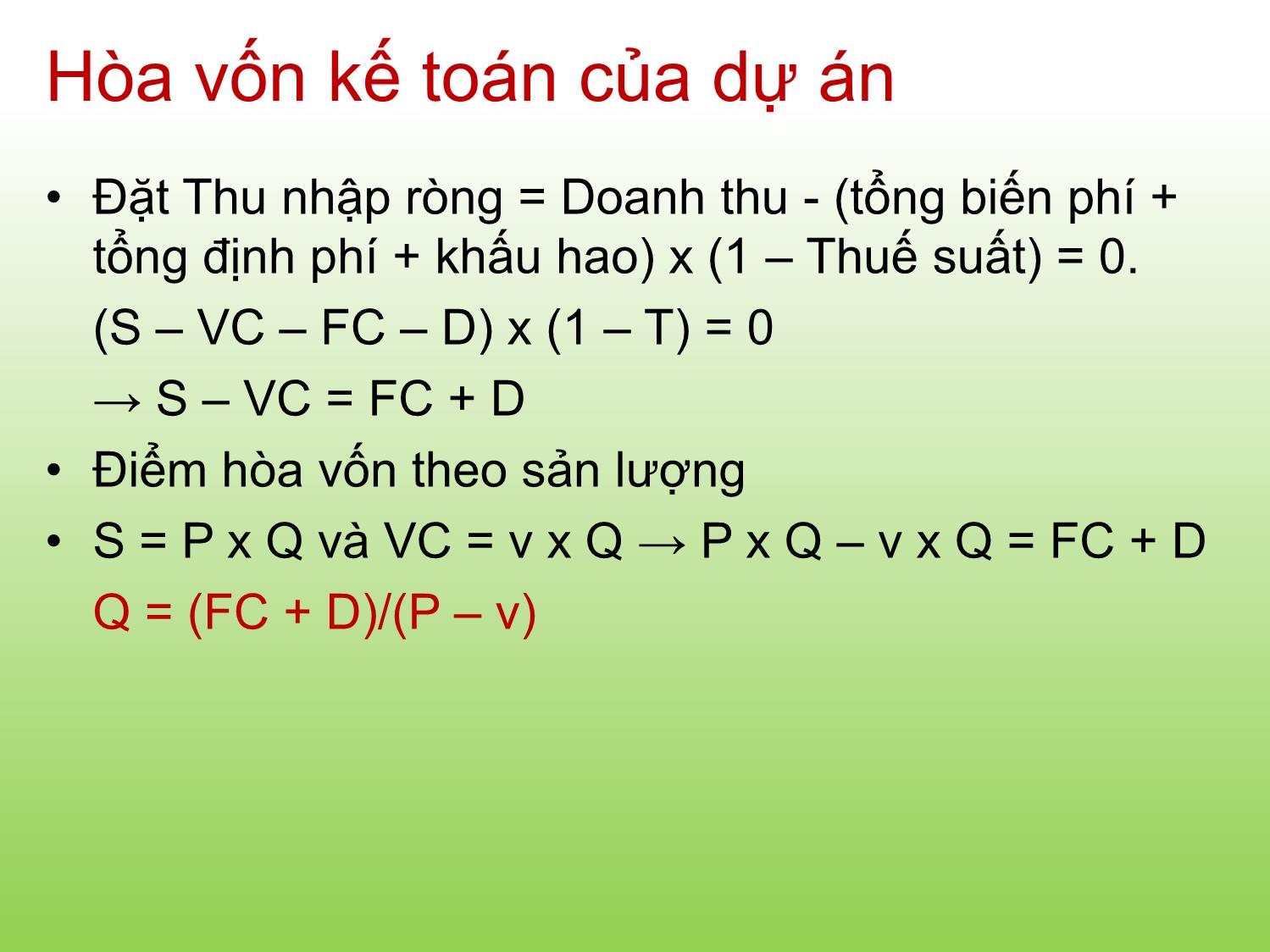

• Đặt Thu nhập ròng = Doanh thu - (tổng biến phí +

tổng định phí + khấu hao) x (1 – Thuế suất) = 0.

(S – VC – FC – D) x (1 – T) = 0

→ S – VC = FC + D

• Điểm hòa vốn theo sản lƣợng

• S = P x Q và VC = v x Q → P x Q – v x Q = FC + D

Q = (FC + D)/(P – v)Ví dụ

Hãng thuyền buồm Wettway có một dự án sản phẩm

thuyền buồm mới; P = 40000$/đơn vị; v = 20000$; FC =

500000$/năm. Tổng đầu tƣ 3500000$ khấu hao theo

đƣờng thẳng trong 5 năm cho tới 0, không có vốn lƣu

động; r = 20%.

P = Giá bán trên đơn vị sản phẩm

v = biến phí trên đơn vị

Q = tổng số đơn vị sản phẩm bán đƣợc

S = Doanh thu = P X Q

VC = tổng biến phí = v x Q

F = chi phí cố định

D = khấu hao

T = thuế suất

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Tài chính doanh nghiệp - Chương 9: Phân tích hòa vốn và đòn bẩy - Trần Thị Thái Hà

PHÂN TÍCH HÒA VỐN VÀ ĐÒN BẨY Chƣơng 9 Những nội dung chính PHÂN TÍCH HÒA VỐN CHI PHÍ CỐ ĐỊNH CHI PHÍ BIẾN ĐỔI Tiền lƣơng quản lý Khấu hao Bảo hiểm Quảng cáo trọn gói Thuế tài sản Tiền thuê Hoa hồng bán hàng Lao động trực tiếp Nguyên liệu trực tiếp Đóng gói Chi phí vận tải rời xƣởng HAI LOẠI CHI PHÍ TRONG KHU VỰC SẢN XUẤT (BIẾN PHÍ)(ĐỊNH PHÍ) ĐỊNH PHÍ (chi phí gián tiếp) BIẾN PHÍ (chi phí trực tiếp) Tổng khối lƣợng không thay đổi khi doanh số hay sản lƣợng thay đổi trong một khoảng xác định Khi sản lƣợng tăng, định phí trên một đơn vị sản phẩm giảm Cố định trên một đơn vị sản phẩm, nhƣng tổng lƣợng thay đổi theo sản lƣợng Tổng biến phí = Biến phí /đơn vị x số lƣợng sản phẩm đƣợc sản xuất và bán. SO SÁNH Đồ thị định phí Số đơn vị sản phẩm đƣợc sản xuất và bán C h i p h í ( $ ) Định phí Đồ thị biến phí C h i p h í ( $ ) Số đơn vị sản phẩm đƣợc sản xuất và bán Điểm hòa vốn kế toán • Điểm hòa vốn kế toán: mức doanh thu đem lại thu nhập ròng bằng 0 (tức thuế bằng 0, hay EBIT = 0). • Thu nhập ròng = 0 → doanh thu = chi phí + khấu hao mặc dù khấu hao không phải là một khoản chi tiền mặt (hòa vốn kế toán). – Điểm hòa vốn theo sản lƣợng: số đơn vị sản phẩm đƣợc tạo ra, sao cho EBIT = 0. – Doanh thu hòa vốn: mức doanh thu ứng với khối lƣợng sản phẩm hòa vốn Hòa vốn kế toán của dự án • Đặt Thu nhập ròng = Doanh thu - (tổng biến phí + tổng định phí + khấu hao) x (1 – Thuế suất) = 0. (S – VC – FC – D) x (1 – T) = 0 → S – VC = FC + D • Điểm hòa vốn theo sản lƣợng • S = P x Q và VC = v x Q → P x Q – v x Q = FC + D Q = (FC + D)/(P – v) Ví dụ Hãng thuyền buồm Wettway có một dự án sản phẩm thuyền buồm mới; P = 40000$/đơn vị; v = 20000$; FC = 500000$/năm. Tổng đầu tƣ 3500000$ khấu hao theo đƣờng thẳng trong 5 năm cho tới 0, không có vốn lƣu động; r = 20%. P = Giá bán trên đơn vị sản phẩm v = biến phí trên đơn vị Q = tổng số đơn vị sản phẩm bán đƣợc S = Doanh thu = P X Q VC = tổng biến phí = v x Q F = chi phí cố định D = khấu hao T = thuế suất Điểm hòa vốn theo sản lƣợng • Đảm phí = Giá bán đơn vị – biến phí trên đơn vị = P – v = 40000$ - 20000$ = 20000$ Ý nghĩa của đảm phí: mỗi sản phẩm bán được đóng góp 4$ để trang trải toàn bộ chi phí cố định. Vì thế có thể tính khối lượng sản phẩm đủ để trang trải được toàn bộ định phí và khấu hao. • Khấu hao = 3500000/5 = 700000$/năm • FC + D = 500000 + 700000 = 1200000$/năm • Điểm hòa vốn kế toán = (FC + D)/(P – v) 60 $20000 $1200000 vP DF Q BE Điểm hòa vốn theo doanh thu • EBIT = Doanh thu - (tổng biến phí + tổng định phí + khấu hao) = S – (VC + F + D) • Vì giả định biến phí đơn vị v và giá bán P là không thay đổi trên một dải sản lƣợng nhất định, nên VC/S cũng không thay đổi theo doanh thu. Ta có: • Tại điểm hòa vốn, EBIT = 0, doanh thu là SBE: )(1)( DF S VC SDFS S VCS EBIT S VC DF SDF S VC SDF S VC S BEBEBE 1 )(10)(1 Doanh thu và dòng tiền hoạt động • Nếu bỏ qua thuế, OCF của một dự án = EBIT + D OCF = [(P – v) x Q – FC – D] + D = (P – v) x Q – FC • Trong ví dụ trên: OCF = - 500000 + 20000 x Q Lƣợng hàng bán OCF 0 - 500 000$ 15 -200000 30 100000 50 500000 75 1000000 Ý nghĩa của điểm hòa vốn Thay đổi điểm hòa vốn • Do lo lắng về việc đạt đƣợc sản lƣợng hòa vốn, công ty có thể chọn giảm chi phí cố định → thay thiết bị hiện đại bằng lao động. • Chi phí cố định giảm → lỗ tiềm năng nhỏ; điểm hòa vốn của sản xuất tƣơng đối thấp. • Đòn bẩy thấp → lợi nhuận tiềm năng cũng giảm. • Lựa chọn mức độ sử dụng đòn bẩy phụ thuộc vào: – Triển vọng tăng trƣởng của DN; vị thế cạnh tranh trong ngành – Mức độ chấp nhận rủi ro Điểm hòa vốn dòng tiền – Một dự án đã đạt tới hòa vốn kế toán, với thu nhập ròng = 0, nhƣng vẫn có dòng tiền dƣơng. Dƣới điểm hòa vốn kế toán, OCF có thể âm. – Điểm hòa vốn dòng tiền (cash break even): Là mức doanh thu tại đó dòng tiền hoạt động bằng 0. OCF = EBIT + D = S – (VC + FC + D) + D = (P – v) x Q – FC → Q = (FC + OCF)/(P – v) Đặt OCF = 0, ta có điểm hòa vốn tiền mặt: Q = (FC + 0) /(P – v) – Trong ví dụ trên, Q = 500/20 = 25 Công ty phải bán đƣợc 25 thuyền buồm để trang trải 500$ chi phí cố định. Điểm hòa vốn tài chính • Điểm hòa vốn tài chính: Là mức doanh thu tại đó dự án có NPV = 0, tức là có PV của các OCF bằng khoản đầu tƣ ban đầu. • Trong ví dụ trên: Wettway đòi hỏi lợi suất 20% trên đầu tƣ ban đầu 3500000$. Cty phải bán đƣợc bao nhiêu thuyền để hòa vốn, với chi phí cơ hội 20%/năm? 3500000$ = OCF x PVA (5; 20%) OCF = 3500000/2,9906 = 1170$. → Q = (500$ + 1170)/20 = 83,5 Khái niệm đòn bẩy hoạt động • ĐBHĐ là mức độ theo đó một dự án (hoặc Cty) sử dụng chi phí cố định cho sản xuất. (không bao gồm chi phí lãi của việc tài trợ nợ). • Công ty có ĐBHĐ thấp sẽ có chi phí cố định thấp so với công ty có ĐBHĐ cao. Nhà quản trị phải quyết định cơ cấu chi phí, tức là mức độ sử dụng đòn bẩy hoạt động. • Dự án đầu tƣ nhiều vào máy móc thiết bị sẽ có độ bẩy hoạt động cao, (capital intensive - hàm lƣợng vốn cao). . Những hàm ý của đòn bẩy hoạt động • ĐBHĐ có những hàm ý quan trọng trong đánh giá dự án: – Chi phí cố định có vai trò nhƣ một đòn bẩy: một thay đổi (%) nhỏ trong doanh thu có thể đƣợc khuếch đại thành một thay đổi (%) lớn trong dòng tiền hoạt động và NPV. – Mức độ sử dụng đòn bẩy hoạt động càng cao, nguy cơ tiềm ẩn từ dự báo rủi ro càng lớn: sai số tƣơng đối nhỏ trong dự báo doanh thu có thể đƣợc khuếch đại thành sai số lớn trong dự báo dòng tiền. – Với những dự án có tính không chắc chắn cao: cần giữ mức độ của ĐBHĐ thấp tới mức có thể; tức là điểm hòa vốn (bất kể đo bằng gì) ở tối thiểu. Đo lƣờng: Độ bẩy hoạt động • Câu hỏi: nếu lƣợng hàng bán đƣợc tăng 5% thì OCF sẽ thay đổi bao nhiêu %? → Cần phải đo lƣờng mức độ tác động của đòn bẩy hoạt động. • Độ bẩy hoạt động (DOL): % thay đổi trong dòng tiền hoạt động so với % thay đổi trong khối lƣợng sp bán đƣợc. % thay đổi OCF = DOL x % thay đổi Q Dựa trên quan hệ giữa OCF và Q, ta có: DOL = 1 + FC/OCF • Giải thích công thức: – Nếu Q tăng thêm 1 đơn vị, OCF sẽ tăng thêm (P – v). Khi đó % thay đổi của Q là 1/Q; của OCF là (P – v)/OCF. – Ta có % thay đổi OCF = DOL x % thay đổi Q (P – v)/OCF = DOL x 1/Q DOL = (P – v) x Q /OCF – Vẫn dựa trên định nghĩa của OCF OCF + FC = (P – v) x Q, thay vào biểu thức trên DOL = (OCF + FC)/OCF = 1 + FC/OCF Ví dụ 1: dự án thuyền buồm – Giả sử Q hiện là 50 thuyền. Tại sản lƣợng này, OCF = - 500$ + 1000$ = 500$. Nếu Q tăng 1 đơn vị lên 51, % thay đổi Q = 1/50 = 2%. OCF tăng lên 520, tức 20/500 = 4%. DOL = 4%/2% = 2,00. Kiểm tra: DOL = 1 + FC/OCF = 1 + 500/500 = 2,00. – Nếu Q là 75 (tăng 50%) OCF = -500$ + 20 x 75 = 1000$ DOL = 1 + 500/1000 = 1,5. Nhận xét: độ bẩy giảm khi sản lƣợng Q tăng, do chi phí cố định tính theo % của OCF giảm dần, hiệu ứng đòn bẩy giảm dần. Ví dụ 2: – Công ty Sasha bán 1,20$/hộp (pet food); v = 0,8$/hộp; FC = 360000$/năm; khấu hao = 60000$/năm. Điểm hòa vốn kế toán ? Bỏ qua thuế, OCF sẽ tăng bao nhiêu nếu Q tăng 10% trên điểm hòa vốn? Điểm hòa vốn kế toán = 420000$/0,40 = 1050000 hộp. DOL = 1 + FC/OCF = 1 + 360000/60000 = 7 – Với độ bẩy này 10% tăng trong doanh số sẽ tạo ra 70% tăng trong dòng tiền hoạt động. Rủi ro kinh doanh • Là rủi ro trong hoạt động của công ty nếu công ty không sử dụng nợ. • Đo bằng biến động của ROA (ROA = ROE), và hoàn toàn do cổ đông gánh chịu. • Phụ thuộc: – Biến động của cầu – Biến động của doanh số – Biến động của chi phí đầu vào – Điều chỉnh giá đầu ra đối với thay đổi giá đầu vào – Khả năng phát triển s.phẩm mới đúng lúc, chi phí hợp lý – Rủi ro từ nƣớc ngoài – Quy mô của chi phí cố định: đòn bẩy hoạt động Một vài hạn chế trong phân tích • Phân tích đòn bẩy hoạt động giả định một quan hệ cố định giữa sản lƣợng hàng bán đƣợc với doanh thu và chi phí (hàm tuyến tính). Giá bán giữ nguyên với mọi mức sản xuất. • Trên thực tế, khi một DN cố gắng chiếm hay tăng thị phần của sản phẩm, giá sp có thể sẽ phải giảm; hay chi phí sản xuất có thể tăng khi DN vƣợt qua quy mô tối ƣu của hoạt động. → Các quan hệ không cố định nhƣ giả định. • Tuy nhiên với đa số DN, giả định trên vẫn đúng với một dải hoạt động rộng. ĐÒN BẨY TÀI CHÍNH Khái niệm BẢNG CÂN ĐỐI KẾ TOÁN Tài sản Nợ và giá trị ròng ĐÒN BẨY HOẠT ĐÔNG ĐÒN BẨY TÀI CHÍNH Vì nợ kéo theo một nghĩa vụ thanh toán lãi cố định, nó đem lại cơ hội khuếch đại các kết quả hoạt động tại những mức hoạt động sản xuất khác nhau. Nếu đòn bẩy hoạt động ảnh hƣởng tới hỗn hợp máy móc thiết bị, thì đòn bẩy tài chính quy định việc tài trợ cho hoạt động sản xuất. Hai doanh nghiệp có năng lực sản xuất nhƣ nhau nhƣng kết quả hoạt động lại rất khác nhau do việc sử dụng đòn bẩy tài chính. • Đòn bẩy tài chính phản ánh khối lƣợng nợ trong cơ cấu vốn của doanh nghiệp. • Sử dụng đòn bẩy tài chính là tài trợ một phần tài sản của công ty bằng những chứng khoán có lãi suất cố định, với hy vọng làm tăng lợi suất cho cổ đông phổ thông. • Lợi suất của cổ đông phổ thông sẽ đƣợc nghiên cứu từ giác độ thu nhập trên cổ phần, EPS, thay vì EBIT - một dạng hiệu ứng xác định của việc sử dụng đòn bẩy tài chính. Ví dụ: Huy động vốn ở Công ty Đông phương • Giả định: công ty cần thêm 200000$ để đầu tƣ vào tài sản mới để tiến hành kinh doanh. • Có ba phƣơng án huy động vốn: – Phƣơng án A: bán 2000 cổ phần phổ thông, với mệnh giá 100$ (không có rủi ro tài chính) – Phƣơng án B: tài trợ 25% tài sản bằng nợ, lãi suất 8%. – Phƣơng án C: tài trợ 40% tài sản bằng nợ, lãi suất 8%. PHƢƠNG ÁN A Tổng tài sản 200000$ Tổng nợ 0 Cổ phiếu phổ thông 200000$a Tổng nợ và VCSH 200000$ PHƢƠNG ÁN B Tổng tài sản 200000$ Tổng nợ 50000$ Cổ phần phổ thông 150000$b Tổng nợ và VCSH 200000$ PHƢƠNG ÁN C Tổng tài sản 200000$ Tổng nợ 80000$ Cổ phần phổ thông 120000$c Tổng nợ và VCSH 200000$ a. 2000 cổ phần phổ thông đang lƣu hành; b: 1500; c: 1200 (1) EBIT (2) Tiền lãi (3)=(1)-(2) EBT (4)=(3) x 0,5 Thuế (5)= (3)-(4) TN ròng cho cđ pth (6) TN /c. ph (EPS) PHƢƠNG ÁN A: 0% nợ; 200000$ VCSH; 2000 cổ phần 0$ 20000 40000 60000 0$ 0 0 0 0$ 20000 40000 60000 0$ 10000 20000 30000 0$ 10000 20000 30000 0$ 5,00 10,00 15,00 PHƢƠNG ÁN B: 25% nợ, lãi suất 8%; 150000$ VCSH; 1500 cổ phần 0 20000$ 40000 60000 4000$ 4000 4000 4000 (4000) 16000 36000 56000 (2000)a 8000 18000 28000 (2000) 8000 18000 28000 (1,33) 5,33 12,00 18,67 PHƢƠNG ÁN C: 40% nợ, lãi suất 8%; 120000$ VCSH; 1200 cổ phần 0 20000 40000 60000 6400$ 6400 6400 6400 (6400) 13600 33600 53600 (3200)a 6800 16800 26800 (3200) 6800 16800 26800 (2,67) 5,67 14,00 22,33 125% 100% 147% QUAN HỆ “EBIT – EPS”, TẠI NHỮNG MỨC EBIT KHÁC NHAU Nhận xét • Với việc sử dụng đòn bẩy tài chính, biến động của EBIT được chuyển hóa và khuếch đại trở thành mức biến động lớn hơn của thu nhập của cổ đông phổ thông và thu nhập trên cổ phần (EPS). • Với cùng một mức tăng của EBIT, từ 20000$ lên 40000$ (100%), nếu đòn bẩy tài chính đƣợc sử dụng mạnh dần lên (lần lƣợt từ A tới C) EPS tăng từ 100% lên 147%. • Rủi ro tài chính tồn tại khi % thay đổi trong EPS % thay đổi trong EBIT > 1,00 Rủi ro tài chính Đo lƣờng: độ bẩy tài chính • Thƣớc đo tác động của đòn bẩy tài chính là độ bẩy tài chính - DFL - từ mức EBIT gốc, cho biết độ nhạy cảm của EPS trƣớc những thay đổi của EBIT. • Độ bẩy tài chính tác động theo cả hai chiều, nên nó đo lƣờng rủi ro tài chính. • DFLEBIT = % thay đổi trong EPS % thay đổi trong EBIT Quyết định tài trợ EPS Giá cổ phiếu phổ thông Ví dụ về phân tích EBIT-EPS Cơ cấu vốn hiện tại Tài trợ mới bằng cổ phiếu phổ thông Tài trợ mới bằng nợ (trái phiếu) Nợ dài hạn, lãi suất 8% 50000$ Nợ dài hạn, lãi suất 8% 50000$ Nợ dài hạn, lãi suất 8% 50000$ Nợ DH, 8,5% 50000$ Cổ phiếu phổ thông 150000$ Cổ phiếu phổ thông 200000$ Cổ phiếu phổ thông 150000$ Tổng nợ và VCSH 200000$ Tổng nợ và VCSH 250000$ Tổng nợ và VCSH 250000$ Cổ phần phổ thông lƣu hành 1500 Cổ phần phổ thông lƣu hành 2000 Cổ phần phổ thông lƣu hành 1500 Các phƣơng án huy động 50000$ của hãng Đông Phƣơng Các mức EPS dự tính Cơ cấu vốn hiện tại Tài trợ bằng cổ phiếu mới Tài trợ bằng nợ mới EBIT 20000$ 30000$ 30000$ Trừ: chi phí lãi 4000$ 4000$ 8250$ Thu nhập trƣớc thuế 16000$ 26000$ 21750$ Trừ: Thuế, 50% 8000$ 13000$ 10875$ Thu nhập ròng 8000$ 13000$ 10875$ Trừ: cổ tức ƣu đãi 0 0 0 Thu nhập thuộc cổ đông pthông 8000$ 13000$ 10875$ EPS 5,33$ 6,50$ 7,25$ Tại mức EBIT dự tính 30000$, EPS của các phương án tài trợ lần lượt là 6,5$ và 7,25$. Lựa chọn phương án nào? • Theo tiêu chuẩn lựa chọn phƣơng án tài trợ mang lại EPS cao nhất, phƣơng án trái phiếu sẽ đƣợc chấp nhận. • Nếu rủi ro kinh doanh khiến cho EBIT dao động mạnh? Có thể chắc chắn rằng phƣơng án tài trợ bằng trái phiếu luôn luôn đem lại EPS cao hơn? • Nếu mức EBIT là không chắc chắn, thực hiện phƣơng pháp phân tích bằng đồ thị sẽ cho những thông tin hữu ích. Biểu đồ phân tích EBIT-EPS 1,00$ 2,00$ 3,00$ 4,00$ 4,25$ 5,00$ 6,00$ 7,00$ 7,25$ 6,5$ Phƣơng án cổ phiếu phổ thông Phƣơng án trái phiếu 21,00$ EBIT(000$) E P S ($ ) 10 20 30 40 50 Điểm bàng quan Giải thích biểu đồ • Hai điểm để thể hiện quan hệ này: một điểm đã cho trong bảng trên; một điểm nữa tƣơng ứng với EPS = 0. • Điểm bàng quan EBIT-EPS : EBITbe tại đó EPS của hai phƣơng án tài trợ (cổ phiếu phổ thông và nợ) là nhƣ nhau. • Tại những mức EBIT > EBITbe, phƣơng án tài trợ có đòn bẩy lớn hơn sẽ đem lại EPS cao hơn. Tại những EBIT < EBITbe, đòn bẩy nhỏ hơn sẽ cho EPS cao hơn. • Bên trên điểm bàng quan, đòn bẩy tài chính càng mạnh EPS càng lớn các công ty có thể luôn luôn phát hành nợ mới mỗi khi cần huy động vốn bên ngoài. (tiếp) • Tính mức EBIT tại điểm bàng quan: – SS và SB : số cổ phần phổ thông tƣơng ứng – I: chi phí lãi; – t: thuế suất thu nhập công ty và – PD: cổ tức ƣu đãi (nếu có). • Trong ví dụ trên, giải tìm EBITB = 21000$; khi đó, EPS = 4,25$ cho cả hai phƣơng án. BS S PDtIEBIT S PDtIEBIT )1)(()1)(( EPS: phƣơng án cổ phiếu EPS: phƣơng án trái phiếu Những lƣu ý về phân tích EBIT-EPS • Nhƣợc điểm của Phân tích EBIT-EPS : 1. Bỏ qua chi phí ngầm của tài trợ nợ và tác động của một quyết định tài trợ lên chi phí vốn chủ sở hữu phổ thông. 2. Chỉ quan tâm tới mức thu nhập, bỏ qua tính biến động (rủi ro) vốn có của nó, trong khi NĐT phải quan tâm tới cả hai. Phân tích EBIT-EPS phải được kết hợp với các công cụ cơ bản khác nữa để đạt được mục tiêu của quản trị cơ cấu vốn. • Tại mức EBIT gốc là 20000$ trong ví dụ trên, Phƣơng án A: DFL 20000$ = 100%/100% = 1,00 lần Phƣơng án B: DFL 20000$ = 125%/100% = 1,25 lần Phƣơng án C: DFL 20000$ = 147%/100% = 1,47 lần. • Khái niệm độ bẩy tài chính tác động theo cả hai hƣớng, dƣơng và âm. DFL càng lớn, biến động (tăng hoặc giảm) của EPS càng lớn. • Có thể tính DFL một cách trực tiếp theo công thức sau, trong đó I là tổng tất cả các khoản chi tiền lãi: IEBIT EBIT DFL EBIT Kết hợp đòn bẩy tài chính và đòn bẩy hoạt động EPS (EAC) doanh thu EBIT% % % Đòn bẩy hoạt động Đòn bẩy tài chính Đòn bẩy tổng hợp Độ bẩy tổng hợp từ một mức doanh thu gốc = % thay đổi trong EPS % thay đổi trong sản lƣợng (hoặc doanh thu) DCLs= DCLs = (DOLs) x (DFLEBIT) IFVPQ VPQ DCL s )( )( Các khoản mục Doanh thu gốc (t) Doanh thu dự báo (t+1) % thay đổi đƣợc lựa chọn Doanh thu 300000$ 360000$ +20 Trừ: tổng biến phí 180000 216000 Doanh thu trƣớc định phí 120000 144000 Trừ: tổng định phí 100000 100000 EBIT 20000 44000 +120 Trừ: chi lãi 4000 4000 Thu nhập trƣớc thuế (EBT) 16000 40000 Trừ: thuế (50%) 8000 20000 Thu nhập ròng 8000 20000 +150 Trừ: cổ tức ƣu đãi 0 0 Thu nhập của cổ đông pthông 8000 20000 +150 Số lƣợng cổ phần phổ thông 1500 1500 Thu nhập trên cổ phần (EPS) 5,33 13,33 +150 Những hàm ý • Từ bảng trên: DOL300000$ = 120%/20% = 6 lần DFL20000$ = 150%/120% = 1,25 lần DCL300000$ = 150%/20% = 7,5 lần • Quản trị tổng mức rủi ro của công ty bằng cách kết hợp đòn bẩy hoạt động và đòn bẩy tài chính ở những mức độ khác nhau. • Đòn bẩy tổng hợp liên quan tới việc sử dụng chi phí cố định nhằm gia tăng EPS cho cổ đông khi doanh thu hay sản lƣợng tiêu thụ tăng.

File đính kèm:

bai_giang_tai_chinh_doanh_nghiep_chuong_9_phan_tich_hoa_von.pdf

bai_giang_tai_chinh_doanh_nghiep_chuong_9_phan_tich_hoa_von.pdf