Bài giảng Tài chính doanh nghiệp - Chương 6: Định giá trái phiếu và cổ phiếu phổ thông - Trần Thị Thái Hà

Khái niệm trái phiếu

• Là một giấy chứng nhận, cho biết một người

vay có nợ một lượng tiền xác định. Để hoàn

trả số tiền này, người vay đồng ý trả lãi và

gốc vào những thời hạn nhất định.

• Mệnh giá

• Lãi suất cuống phiếu

• Thời gian đáo hạnCác loại trái phiếu

• Trái phiếu chính phủ

• Trái phiếu zero-coupon

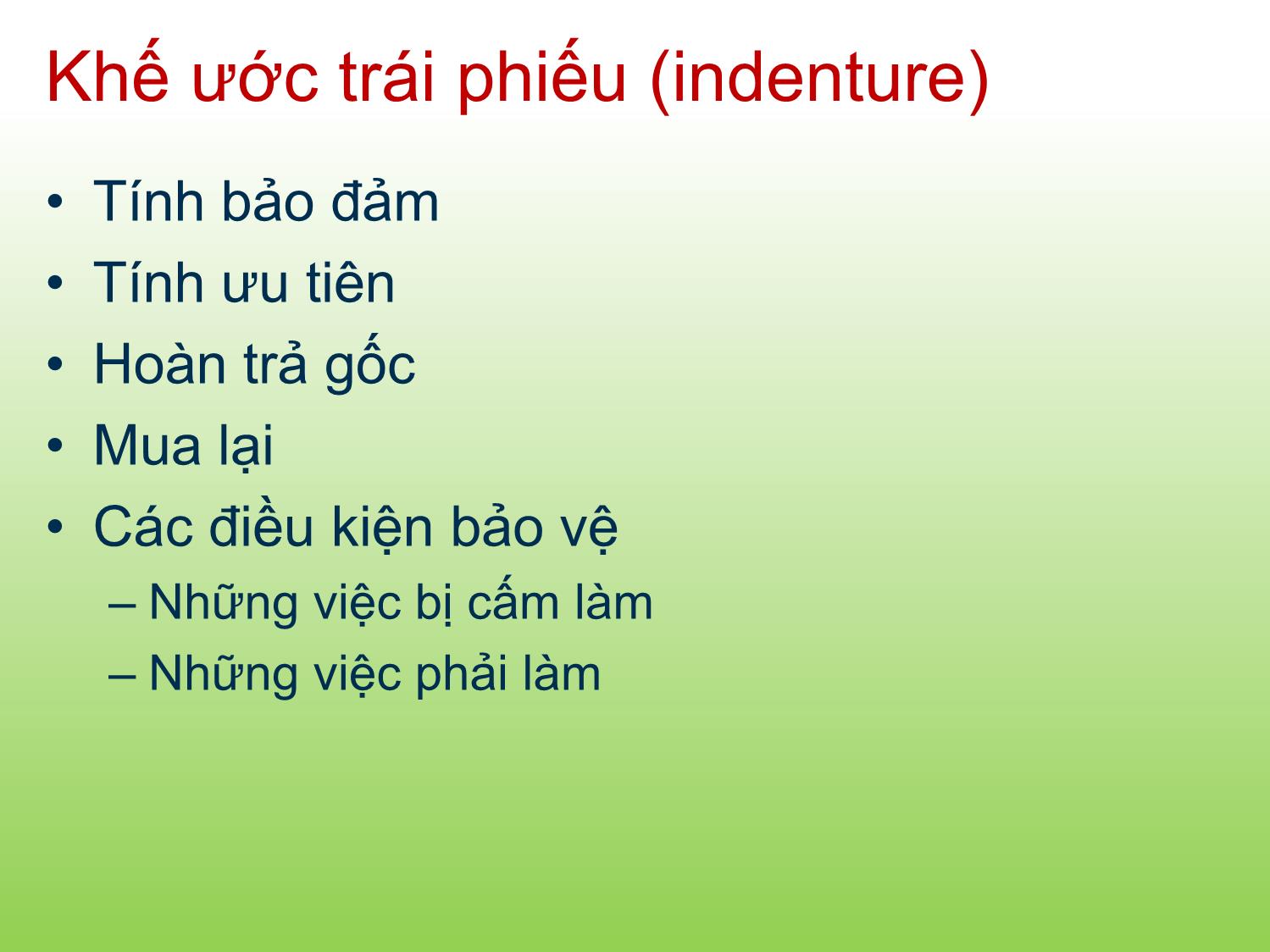

• Trái phiếu thả nổi lãi suấtKhế ước trái phiếu (indenture)

• Tính bảo đảm

• Tính ưu tiên

• Hoàn trả gốc

• Mua lại

• Các điều kiện bảo vệ

– Những việc bị cấm làm

– Những việc phải làmGiá trị và lợi suất của trái phiếu

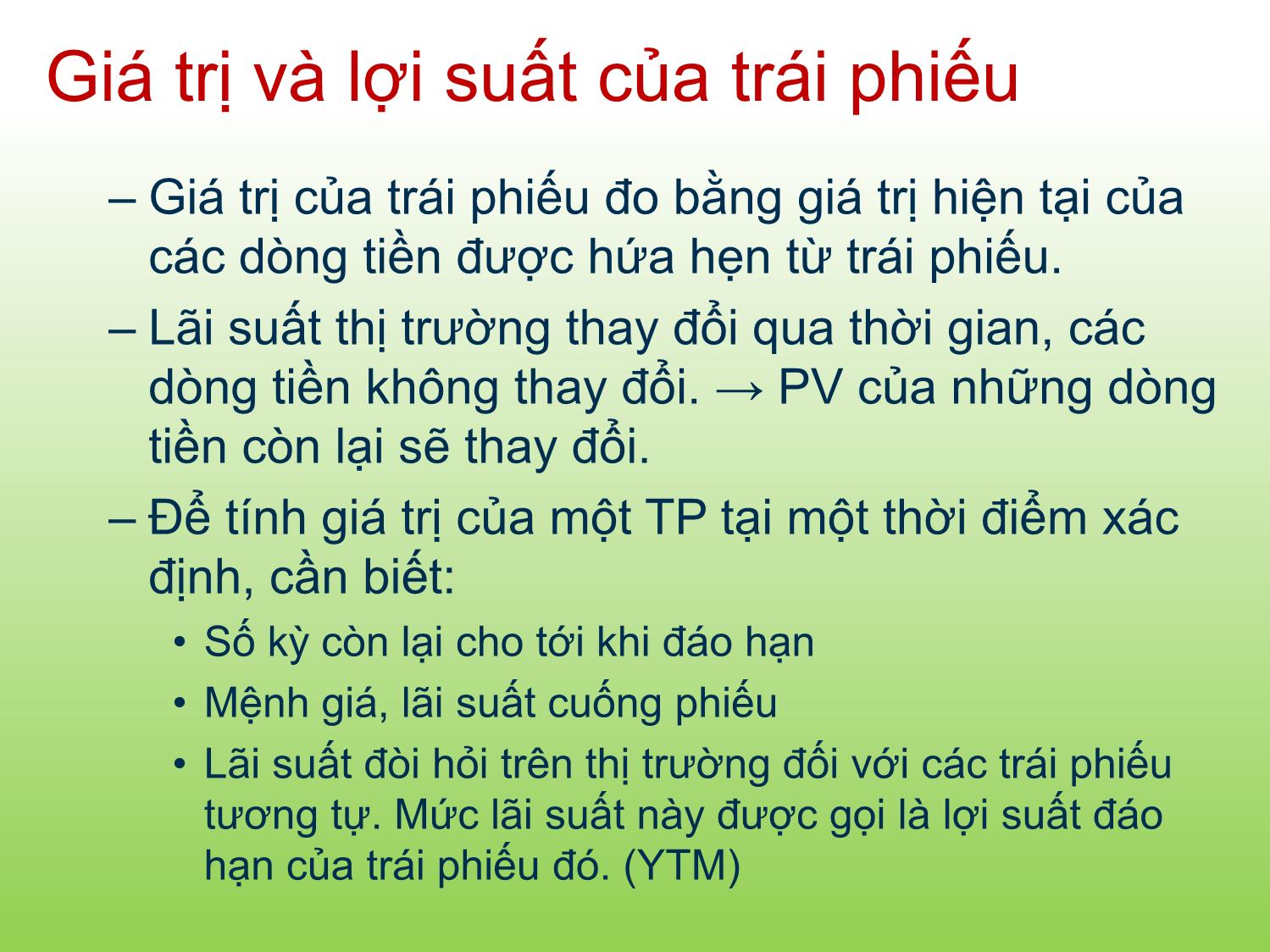

– Giá trị của trái phiếu đo bằng giá trị hiện tại của

các dòng tiền được hứa hẹn từ trái phiếu.

– Lãi suất thị trường thay đổi qua thời gian, các

dòng tiền không thay đổi. → PV của những dòng

tiền còn lại sẽ thay đổi.

– Để tính giá trị của một TP tại một thời điểm xác

định, cần biết:

• Số kỳ còn lại cho tới khi đáo hạn

• Mệnh giá, lãi suất cuống phiếu

• Lãi suất đòi hỏi trên thị trường đối với các trái phiếu

tương tự. Mức lãi suất này được gọi là lợi suất đáo

hạn của trái phiế

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Tài chính doanh nghiệp - Chương 6: Định giá trái phiếu và cổ phiếu phổ thông - Trần Thị Thái Hà

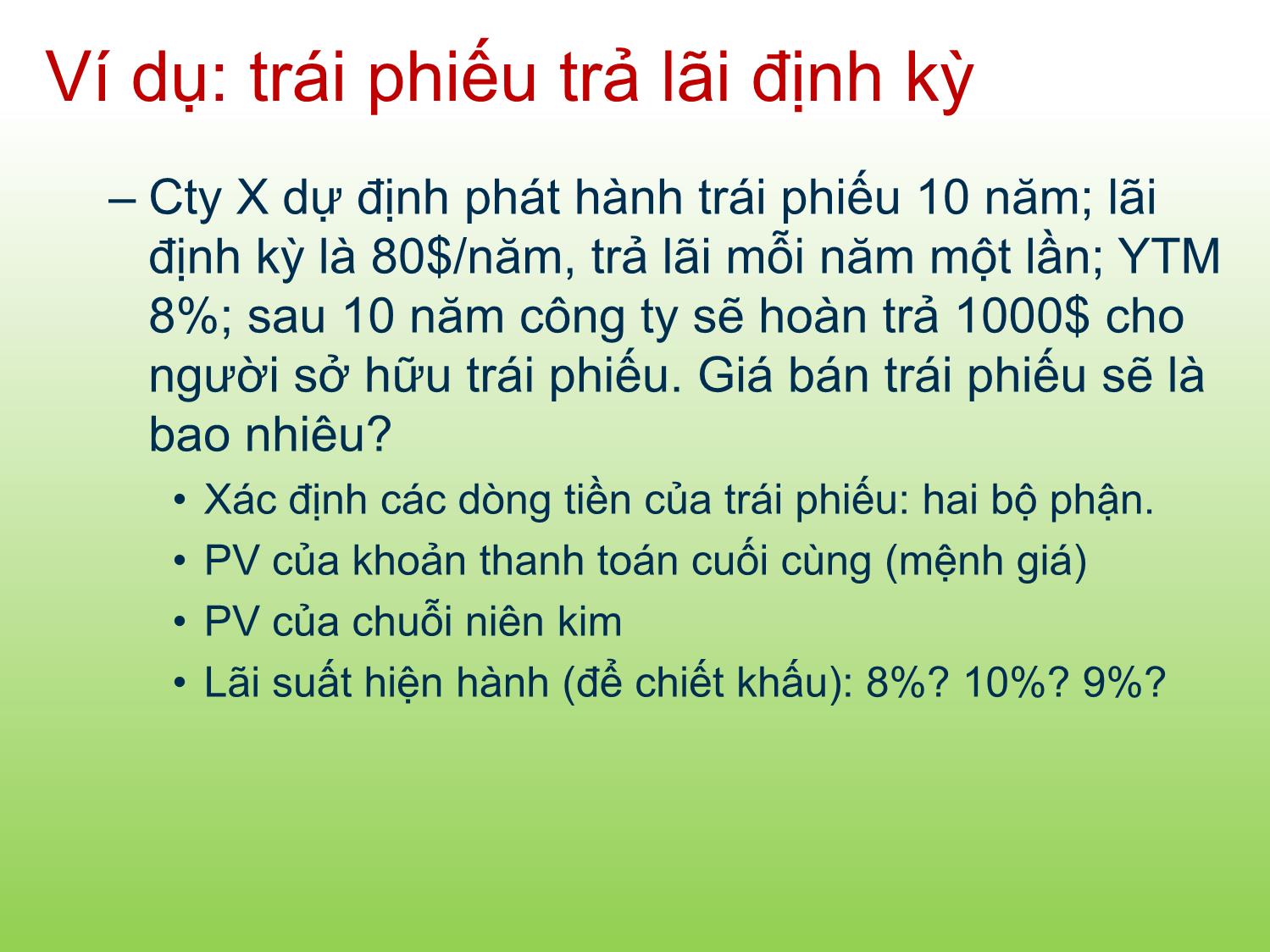

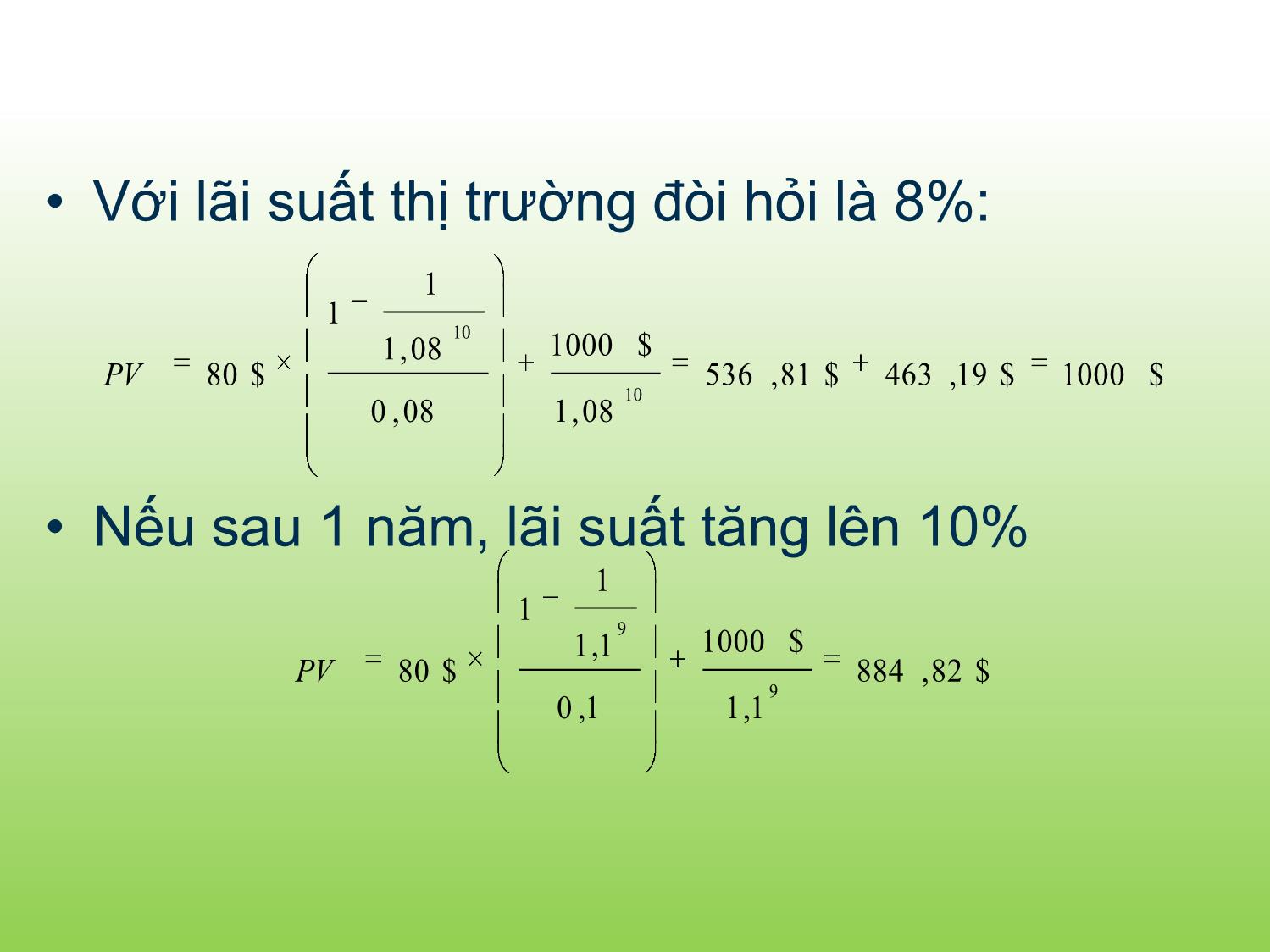

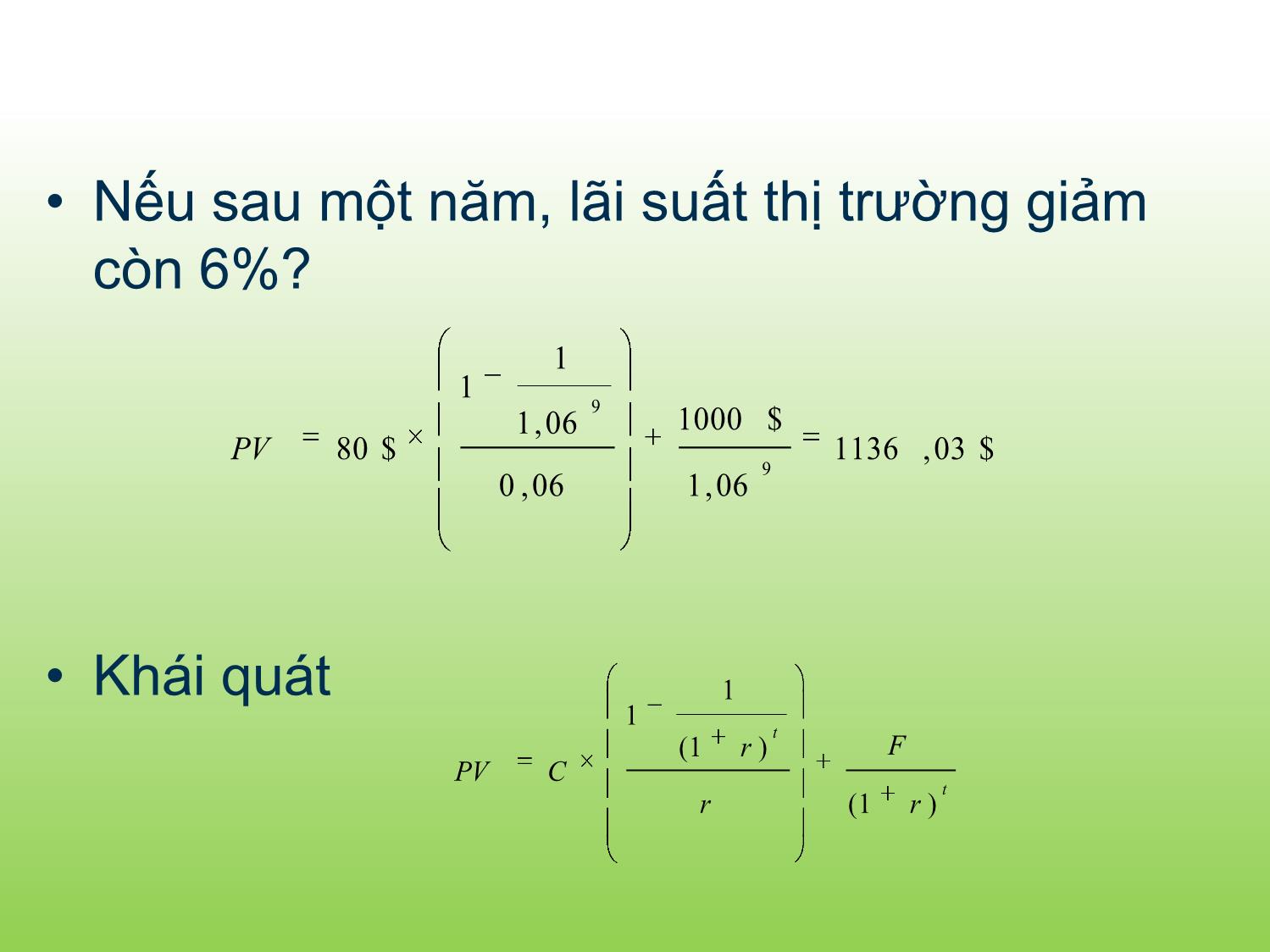

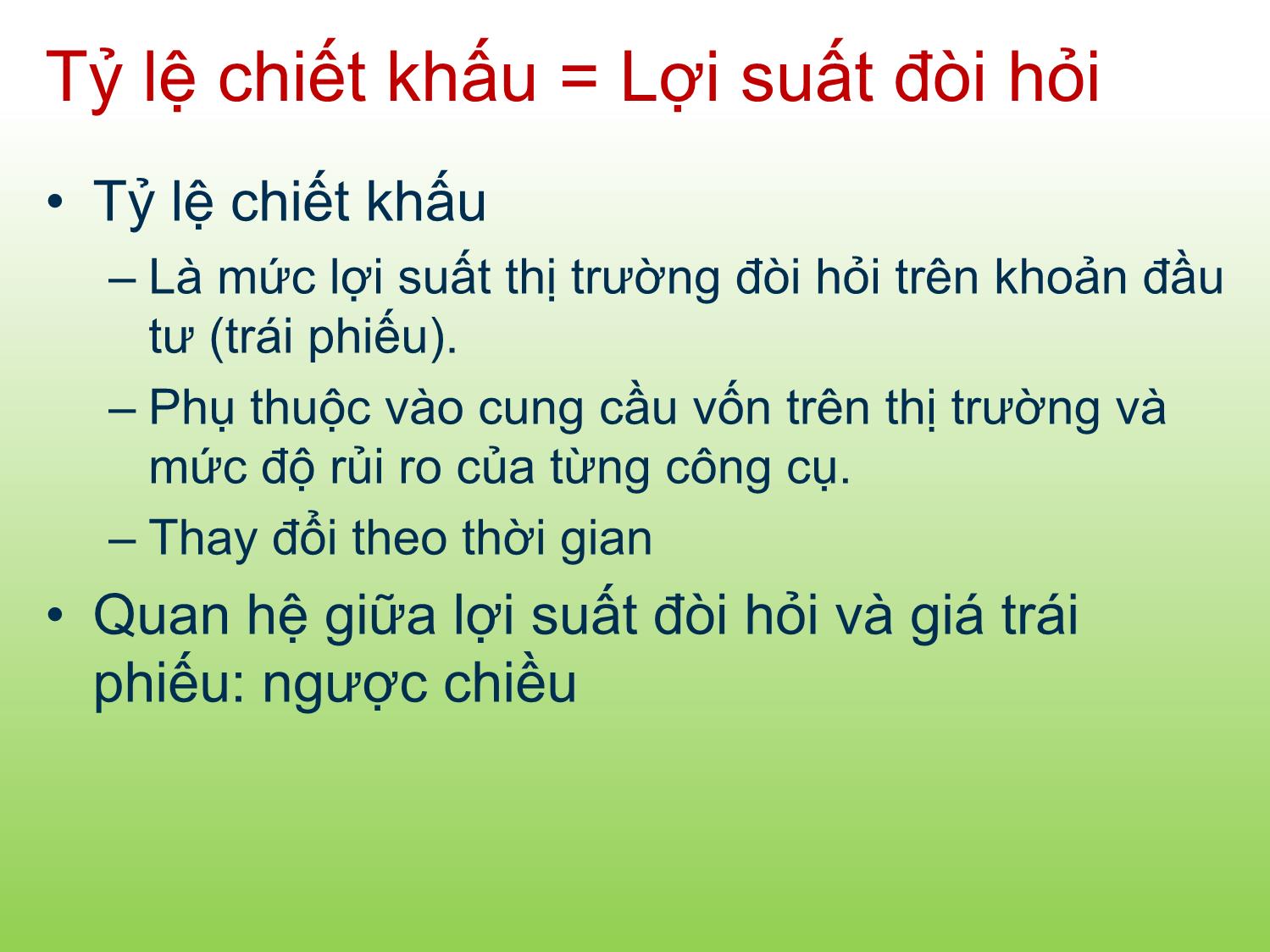

ĐỊNH GIÁ TRÁI PHIẾU VÀ CỔ PHIẾU PHỔ THÔNG Chương 6 NHỮNG NỘI DUNG CHÍNH Khái niệm trái phiếu • Là một giấy chứng nhận, cho biết một người vay có nợ một lượng tiền xác định. Để hoàn trả số tiền này, người vay đồng ý trả lãi và gốc vào những thời hạn nhất định. • Mệnh giá • Lãi suất cuống phiếu • Thời gian đáo hạn Các loại trái phiếu • Trái phiếu chính phủ • Trái phiếu zero-coupon • Trái phiếu thả nổi lãi suất Khế ước trái phiếu (indenture) • Tính bảo đảm • Tính ưu tiên • Hoàn trả gốc • Mua lại • Các điều kiện bảo vệ – Những việc bị cấm làm – Những việc phải làm Giá trị và lợi suất của trái phiếu – Giá trị của trái phiếu đo bằng giá trị hiện tại của các dòng tiền được hứa hẹn từ trái phiếu. – Lãi suất thị trường thay đổi qua thời gian, các dòng tiền không thay đổi. → PV của những dòng tiền còn lại sẽ thay đổi. – Để tính giá trị của một TP tại một thời điểm xác định, cần biết: • Số kỳ còn lại cho tới khi đáo hạn • Mệnh giá, lãi suất cuống phiếu • Lãi suất đòi hỏi trên thị trường đối với các trái phiếu tương tự. Mức lãi suất này được gọi là lợi suất đáo hạn của trái phiếu đó. (YTM) Ví dụ: trái phiếu trả lãi định kỳ – Cty X dự định phát hành trái phiếu 10 năm; lãi định kỳ là 80$/năm, trả lãi mỗi năm một lần; YTM 8%; sau 10 năm công ty sẽ hoàn trả 1000$ cho người sở hữu trái phiếu. Giá bán trái phiếu sẽ là bao nhiêu? • Xác định các dòng tiền của trái phiếu: hai bộ phận. • PV của khoản thanh toán cuối cùng (mệnh giá) • PV của chuỗi niên kim • Lãi suất hiện hành (để chiết khấu): 8%? 10%? 9%? • Với lãi suất thị trường đòi hỏi là 8%: • Nếu sau 1 năm, lãi suất tăng lên 10% $1000$19,463$81,536 08,1 $1000 08,0 08,1 1 1 $80 10 10 PV $82,884 1,1 $1000 1,0 1,1 1 1 $80 9 9 PV • Nếu sau một năm, lãi suất thị trường giảm còn 6%? • Khái quát $03,1136 06,1 $1000 06,0 06,1 1 1 $80 9 9 PV t t r F r r CPV )1( )1( 1 1 Tỷ lệ chiết khấu = Lợi suất đòi hỏi • Tỷ lệ chiết khấu – Là mức lợi suất thị trường đòi hỏi trên khoản đầu tư (trái phiếu). – Phụ thuộc vào cung cầu vốn trên thị trường và mức độ rủi ro của từng công cụ. – Thay đổi theo thời gian • Quan hệ giữa lợi suất đòi hỏi và giá trái phiếu: ngược chiều Giá và lợi suất của trái phiếu 0 200 400 600 800 1000 1200 1400 1600 0 2 4 6 8 10 12 14 5 Year 9% Bond 1 Year 9% Bond Yield P ri ce Vài dạng trái phiếu đặc biệt • Trái phiếu chiết khấu thuần túy • Trái phiếu vĩnh viễn (perpetuity) T r F PV )1( r C PV • Quan hệ giữa giá và mệnh giá trái phiếu tùy thuộc vào quan hệ giữa lãi suất thị trường và lãi suất cuống phiếu Lscph < Lsttr P < F Lscph > Lsttr P > F Lscph = Lsttr P = F Lãi suất danh nghĩa và lãi suất thực – Tất cả các tỷ lệ tài chính, lãi suất, tỷ lệ chiết khấu, lợi suất đòi hỏi, đều cần được phân biệt về phương diện thực và danh nghĩa, tức là xét tới hiệu ứng của lạm phát. – Lãi suất danh nghĩa trên một khoản đầu tư là tỷ lệ phần trăm thay đổi trong số đôla mà bạn có. – Lãi suất thực là tỷ lệ phần trăm thay đổi trong khối lượng mà bạn mua được với lượng đôla của mình. Nói cách khác là tỷ lệ phần trăm thay đổi trong sức mua của bạn. Hiệu ứng Fisher • Gọi R là lsuất danh nghĩa, r là lãi suất thực, h là tỷ lệ lạm phát. Hiệu ứng Fisher cho biết mối quan hệ giữa chúng: 1 + R = (1 + r) x ( 1 + h) R = r + h + r x h • Lãi suất danh nghĩa có ba bộ phận hợp thành, trong đó đại lượng thứ ba (r x h) thường là nhỏ, có thể bỏ qua. R ≈ r + h Lạm phát và giá trị hiện tại • Tác động của lạm phát lên các phép tính giá trị hiện tại là gì? • Nguyên tắc: Chiết khấu dòng tiền danh nghĩa theo lãi suất danh nghĩa, hoặc chiết khấu dòng tiền thực theo lãi suất thực, sẽ cho kết quả như nhau. Ví dụ • Giả sử trong ba năm tới bạn sẽ rút tiền và bạn muốn mỗi lần rút sẽ có 25000$ sức mua đo bằng $ hiện tại. Nếu lạm phát là 4% thì các khoản tiền rút ra chỉ cần tăng 4%/năm là đủ bù đắp. C1 = 25000$(1,04) = 26000$ C2 = 25000$(1,04) 2 = 27040$ C3 = 25000$(1,04) 3 = 28121,60$ Nếu tỷ lệ chiết khấu danh nghĩa phù hợp là 10%, thì PV = 26000$/1,10 + 27040$/(1,12)+ 28121,6/(1,13) = 67111,65$. Tỷ lệ chiết khấu thực: (1+R) = (1+ r)(1+ h) → 1+ 0,1 = (1+ r)(1+0,4) → r = 0,0577. Dòng tiền thực là một chuỗi niên kim 25000$/năm, trong 3 năm. PV = 25000$[1/1,05773)] = 67111,65$ Khái niệm cổ phiếu • Công cụ vốn chủ sở hữu • Các quyền của chủ sở hữu – Quyền đối với lợi nhuận và tài sản – Quyền ứng cử bầu cử và bỏ phiếu – Quyền tiếp cận thông tin Cổ phiếu phổ thông • Giá trị của một tài sản được xác định bằng PV của các dòng tiền trong tương lai. • Lợi tức từ cổ phiếu – Các khoản cổ tức – Giá bán cổ phiếu. • Giá trị của cổ phiếu : – PV của khoản cổ tức kỳ tới cộng PV của giá cổ phiếu trong kỳ tới. – PV của tất cả các khoản cổ tức trong tương lai. Định giá cổ phiếu: DDM Giá trị hôm nay của cổ phiếu bằng giá trị hiện tại của tất cả những khoản cổ tức được dự tính trong tương lai. H – thời gian đầu tư 1 0 2 2 1 1 0 )1( )1( ... )1()1( t t t H HH r D P r PD r D r D P Nếu dự báo công ty không có tăng trưởng và dự định nắm giữ cổ phiếu vĩnh viễn, thì cổ phiếu được định giá như là một trái phiếu vĩnh viễn. D1 = D2 = D3 = . = Dn r EPS r D P 0 Giả sử toàn bộ thu nhập được trả làm cổ tức Trường hợp tăng trưởng bằng 0 Trường hợp tăng trưởng đều DDM với cổ tức tăng trưởng đều : Cổ tức tăng với một tỷ lệ không thay đổi, g (Gordon Growth Model). (r > g) gr gD gr D P )1( 01 0 Trường hợp tăng trưởng nhiều giai đoạn • Ví dụ: Công ty X đang trong giai đoạn tăng trưởng nhanh. – Năm tới cổ tức sẽ là 1,15$/cph; – Trong 4 năm tiếp theo, g1 = 15%/năm; – Sau đó g2 = 10%/năm. Nếu lợi suất đòi hỏi r = 15% thì giá trị hiện tại của cổ phiếu là bao nhiêu? g1 > g2 g1 g2 Không tăng trưởng g = 0 Năm Cổ tức/cổ phần Tăng trưởng đềuTăng trưởng nhiều giai đoạn Ví dụ: Công ty XYZ được dự báo sẽ trả cổ tức trong ba năm tới, lần lượt 3$, 3,24$ và 3,5$ trên một cổ phần. Vào cuối năm thứ ba bạn dự tính sẽ bán cổ phiếu với giá thị trường 94,48$. Giá (hiện tại) của cổ phiếu là bao nhiêu nếu lợi suất dự tính là 12%? P V P V 3 0 0 1 1 2 3 2 4 1 1 2 3 5 0 9 4 4 8 1 1 2 0 0 1 2 3 . ( . ) . ( . ) . . ( . ) $ 7 5. Tính g • Đầu tư ròng = Tổng đầu tư – Khấu hao Tổng đầu tư = Khấu hao → Đầu tư ròng = 0 → không tăng thêm tài sản, không có tăng trưởng thu nhập. • Đầu tư ròng > 0 khi một phần thu nhập được giữ lại • Thu nhập năm sau = Thu nhập năm nay + Thu nhập giữ lại năm nay x Lợi suất trên thu nhập giữ lại • g = ROE x b • Công ty P.E báo cáo thu nhập 2 triệu $, dự định giữ lại 40%. ROE = 0,16 và dự tính sẽ duy trì trong tương lai. Tăng trưởng thu nhập trong năm tới là bao nhiêu? Thu nhập tăng thêm: 800 000 $ x 0,16 = 128 000$ Tỷ lệ tăng trưởng thu nhập g = 128000$/2 triệu $ = 0,064 → Thu nhập năm tới sẽ là 2128 000$ (g = 0,4 x 0,16 = 0,064) Tính r g P D r gr D P 0 0 Cơ hội tăng trưởng • Khi công ty trả toàn bộ thu nhập làm cổ tức EPS = D V0 = EPS/r = D/r • Nếu có cơ hội đầu tư vào các dự án có lợi nhuận, dự án là một phần đáng kể trong giá trị của công ty. • NPV của dự án trên một cổ phần tại t0 là NPVGO. • Nếu một công ty chọn cách trả cổ tức thấp hơn và tái đầu tư quỹ còn lại, thì giá cổ phiếu có thể tăng do cổ tức trong tương lai có thể cao hơn. Hệ số chi trả cổ tức (Payout Ratio; p) là tỷ lệ thu nhập được chi trả làm cổ tức. Hệ số tái đầu tư (Plowback Ratio ; b = 1- p) là tỷ lệ thu nhập được công ty giữ lại. • Giá cổ phiếu sau khi công ty cam kết tái đầu tư Số hạng thứ nhất: giá trị của công ty nếu nó phân phối hết thu nhập cho cổ đông Số hạng thứ hai: giá trị bổ sung nếu công ty giữ lại thu nhập để tài trợ các dự án mới. NPVGO r EPS P Ví dụ Công ty X. dự tính sẽ trả cổ tức 8.33 $ trong năm tới, tức 100% thu nhập của công ty. Điều này sẽ đem lại mức lợi suất dự tính 15%. Nếu công ty quyết định tái đầu tư 40% thu nhập với mức ROE hiện tại của công ty là 25%, thì giá trị của cổ phiếu trước và sau quyết định tái đầu tư là bao nhiêu? 56.55$ 15. 33.8 0 P Không tăng trưởng Có tăng trưởng 00.100$ 10.15. 00.5 10.40.25. 0 P g Ví dụ • S.S Inc. dự tính có thu nhập 1 triệu $/năm vĩnh viễn (nếu không có đầu tư mới). • 100000 c.ph đang lưu hành, nên EPS = $10. • Cơ hội : chi $1000000 (t0) thu nhập tăng thêm $210000 ($2.1/cph); lợi suất trên dự án là 21%. Tỷ lệ chiết khấu = 10% • Giá trị 1 cổ phần S.S trước và sau khi chấp nhận dự án? • Giá cổ phần khi công ty trả hết thu nhập • Giá trị của chiến dịch marketing tại t0: NPVGO = 1000000$/100000 cph = 10$/cph P = EPS/r + NPVGO = $100 + $10 = $110 $100 1,0 $10 r EPS $1000000 )1,01(1,0 $210000 $1000000 • Chú ý: lợi suất của dự án là 21%, còn tỷ lệ chiết khấu chỉ là 10%. • Hai điều kiện để tăng được giá trị công ty 1. Thu nhập phải được giữ lại để tài trợ cho dự án. 2. Các dự án phải có NPV > 0. Tăng trưởng và cơ hội tăng trưởng • Giá trị của công ty tăng lên khi nó đầu tư vào những dự án có NPVGO > 0. • Cả những dự án có NPV > 0 và NPV < 0 đều có thể có tăng trưởng cổ tức và thu nhập. • Dự án có NPV < 0 (thay vì trả hết thu nhập làm cổ tức) sẽ làm tăng cổ tức và thu nhập tăng, nhưng giảm giá trị cổ phiếu. Nhược điểm của DDM • Chiết khấu cổ tức hay thu nhập – Chỉ một phần của thu nhập được trả cho cổ đông, phần còn lại được tái đầu tư để tạo ra thu nhập trong tương lai. – DDM bỏ qua thu nhập giữ lại • Cổ phiếu của công ty không trả cổ tức có giá bán = 0? – Vấn đề của những công ty có nhiều cơ hội tăng trưởng Kết luận • Vì sao phải định giá cổ phiếu, trái phiếu? • Quy trình chung của định giá • Những yếu tố tác động tới giá trị cổ phiếu, trái phiếu • Ra quyết định đầu tư

File đính kèm:

bai_giang_tai_chinh_doanh_nghiep_chuong_6_dinh_gia_trai_phie.pdf

bai_giang_tai_chinh_doanh_nghiep_chuong_6_dinh_gia_trai_phie.pdf