Bài giảng Tài chính doanh nghiệp - Chương 5: Các lý thuyết cơ cấu vốn - Bùi Ngọc Mai Phương

5.1. Hệ thống đòn bẩy

5.1.1. Đòn bẩy hoạt động và rủi ro kinh doanh

5.1.2. Đòn bẩy tài chính và rủi ro tài chính

5.2. Các lý thuyết về cơ cấu vốn

5.2.1. Một số vấn đề chung về cơ cấu vốn

5.2.2. Quan điểm truyền thống

5.2.3. Lý thuyết M&M (Modigliani & Miller)

5.2.4. Lý thuyết đánh đổi trong cấu trúc vốn

5.2.5. Lý thuyết ưu tiên trong cơ cấu vốn

Rủi ro kinh doanh

- Là tính khả biến của EBIT

- Là sự không chắc chắn của tỷ lệ sinh lời trên vốn cổ phần

thường (ROE)

- Gắn liền với hoạt động kinh doanh của DN và không thể

triệt tiêu hoàn toàn rủi ro này.

- RRKD phụ thuộc vào ngành nghề kinh doanh và thay đổi

theo thời gian.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Bạn đang xem 10 trang mẫu của tài liệu "Bài giảng Tài chính doanh nghiệp - Chương 5: Các lý thuyết cơ cấu vốn - Bùi Ngọc Mai Phương", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Tài chính doanh nghiệp - Chương 5: Các lý thuyết cơ cấu vốn - Bùi Ngọc Mai Phương

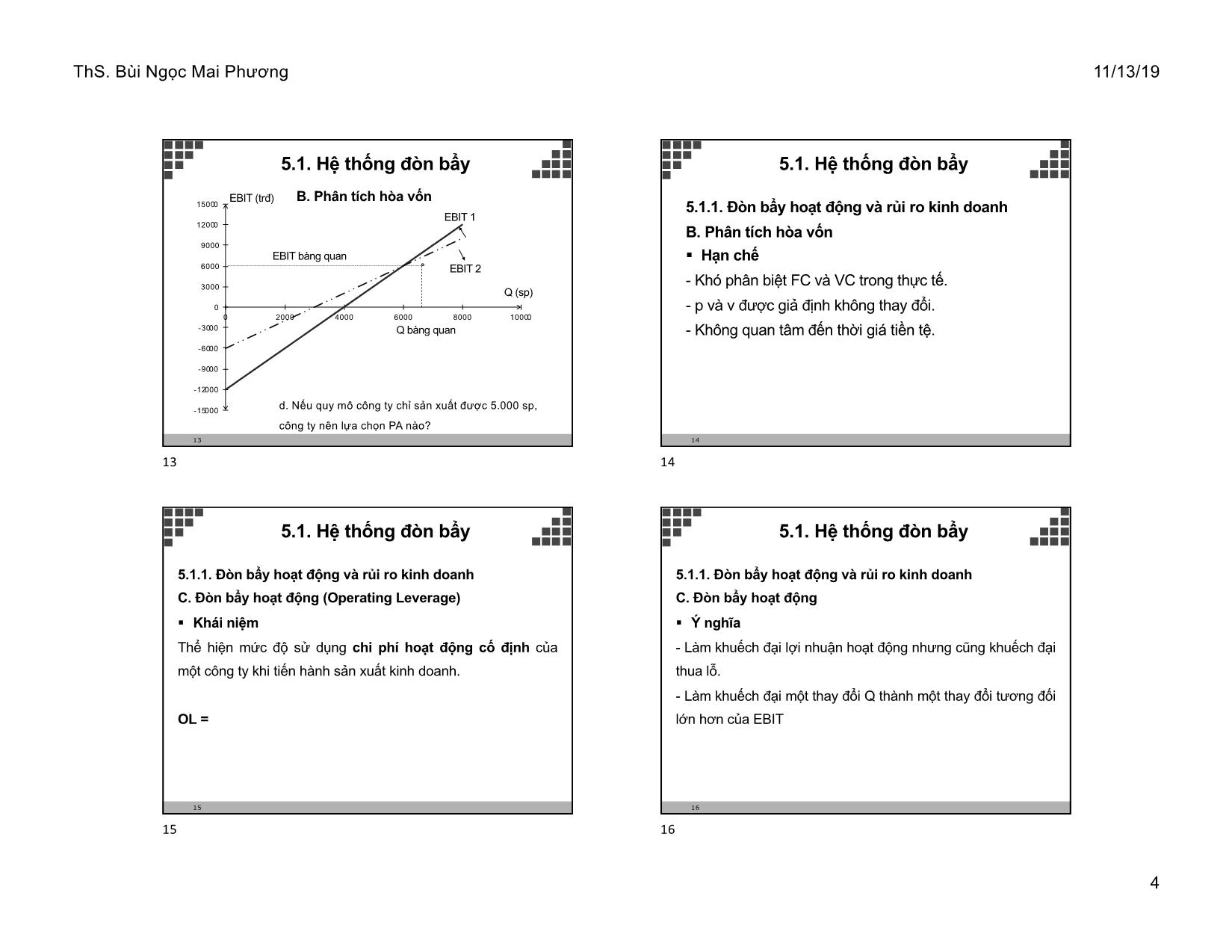

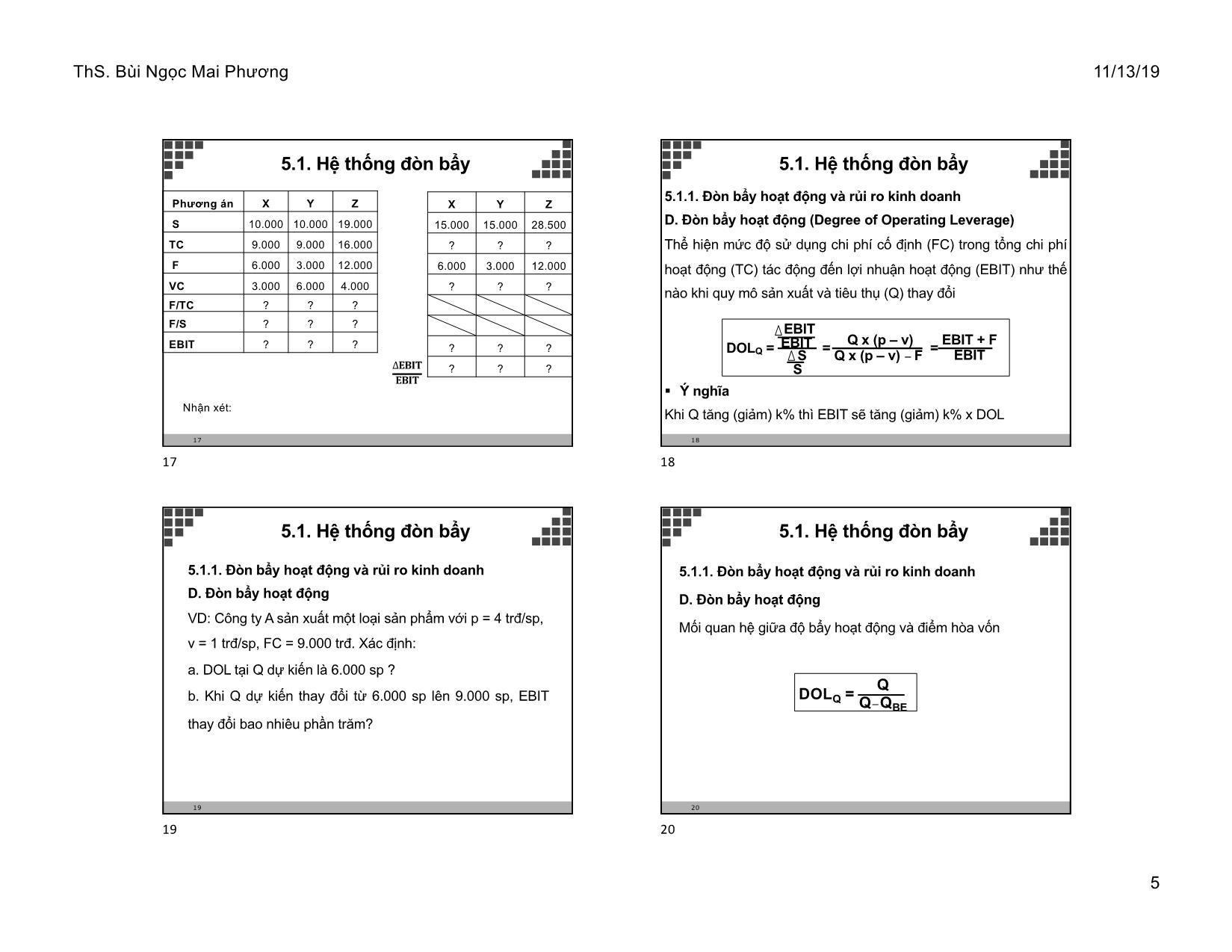

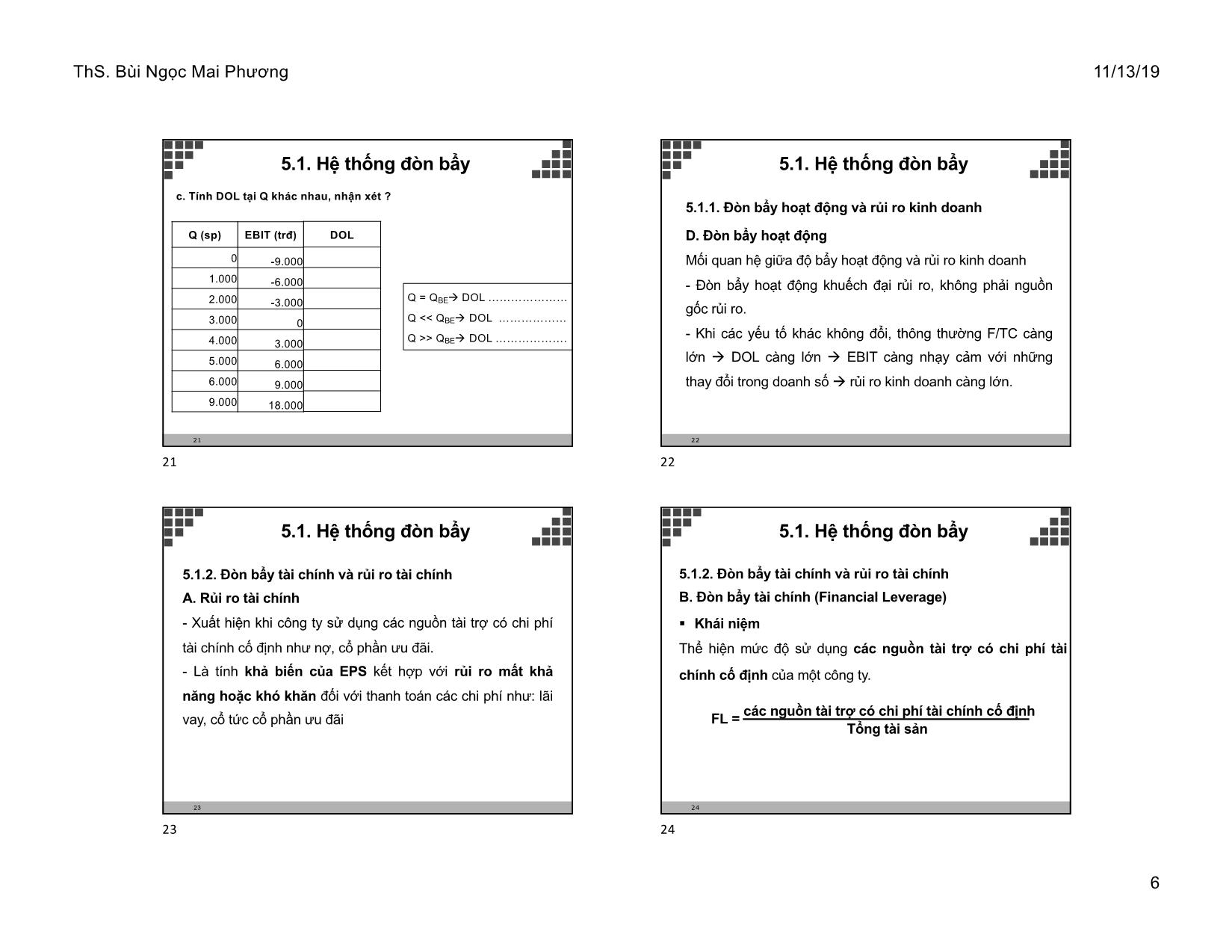

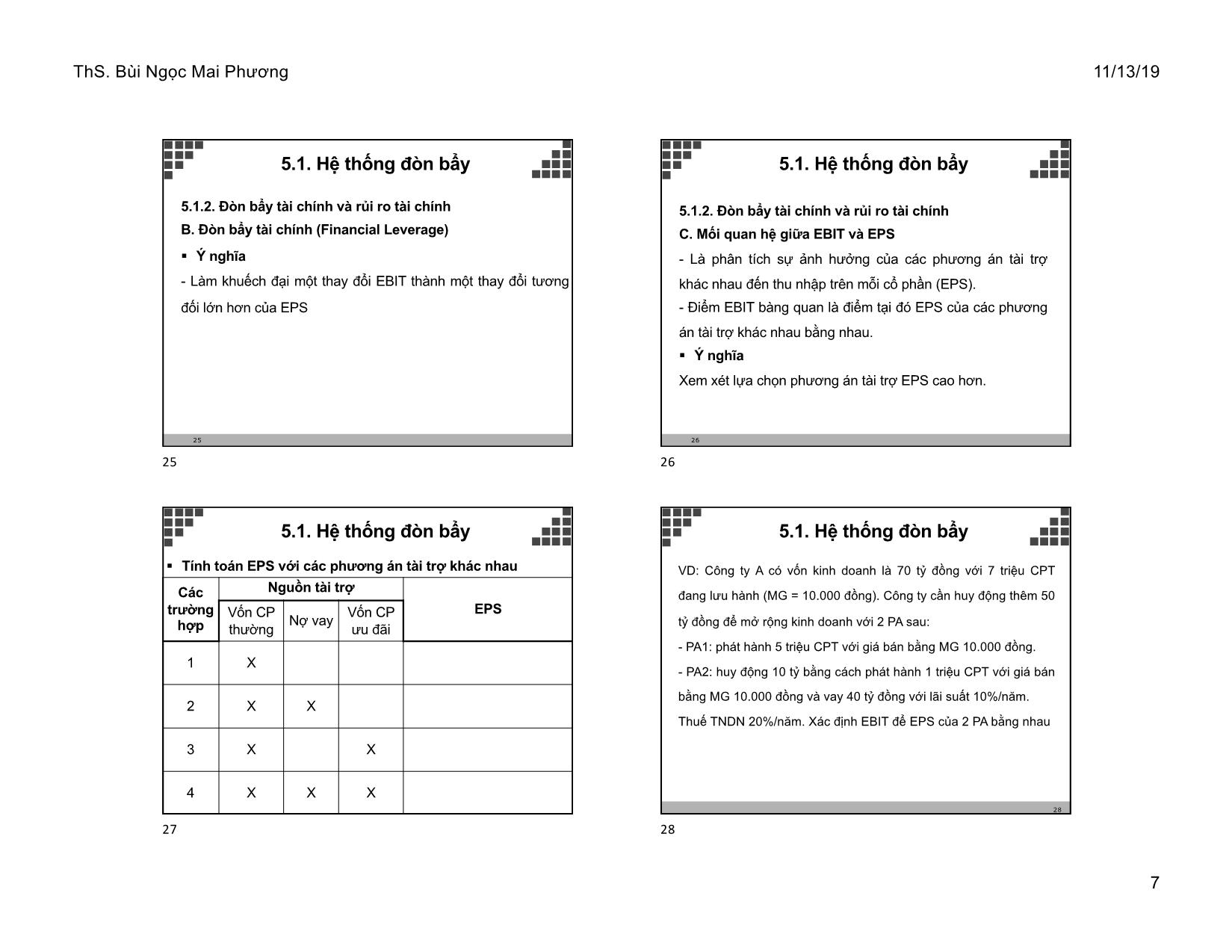

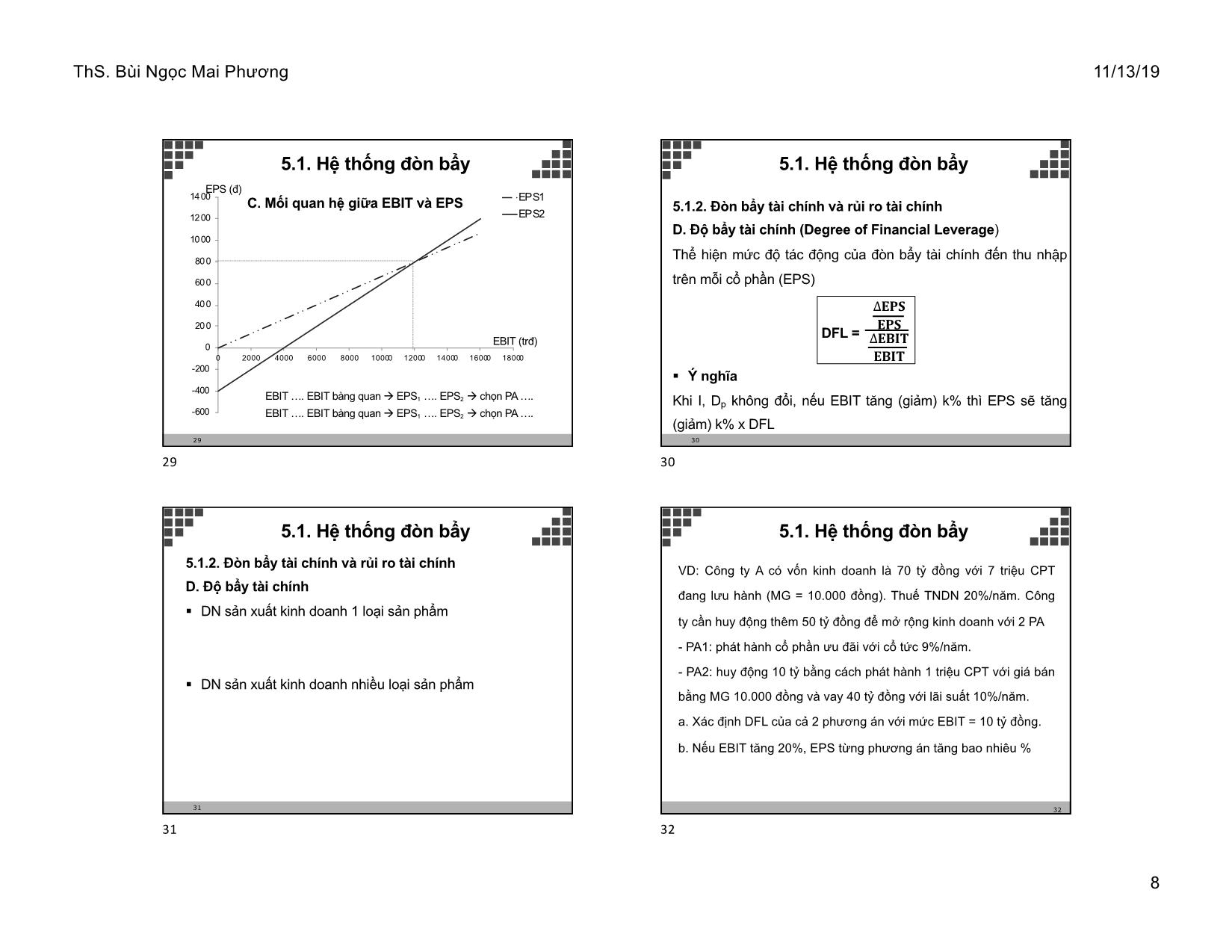

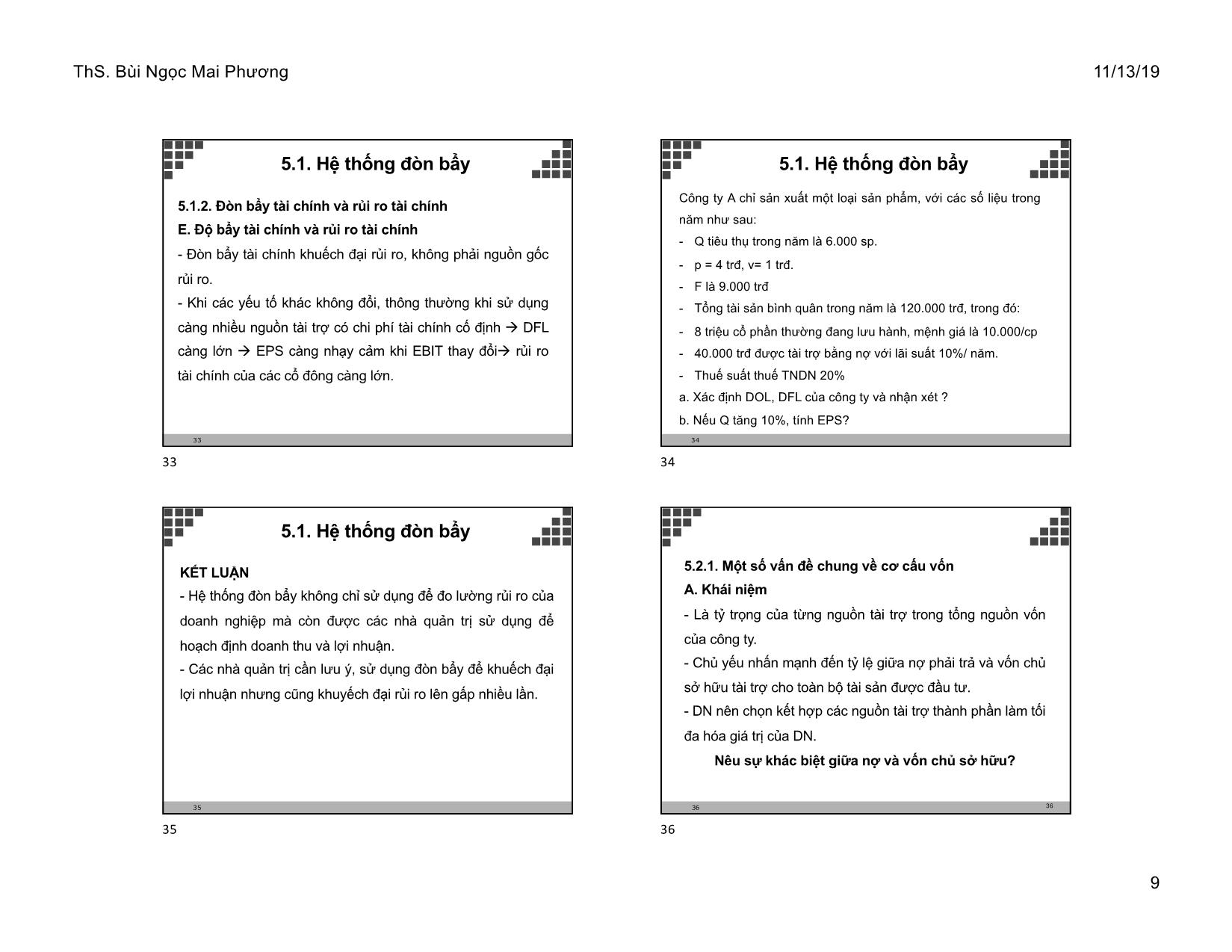

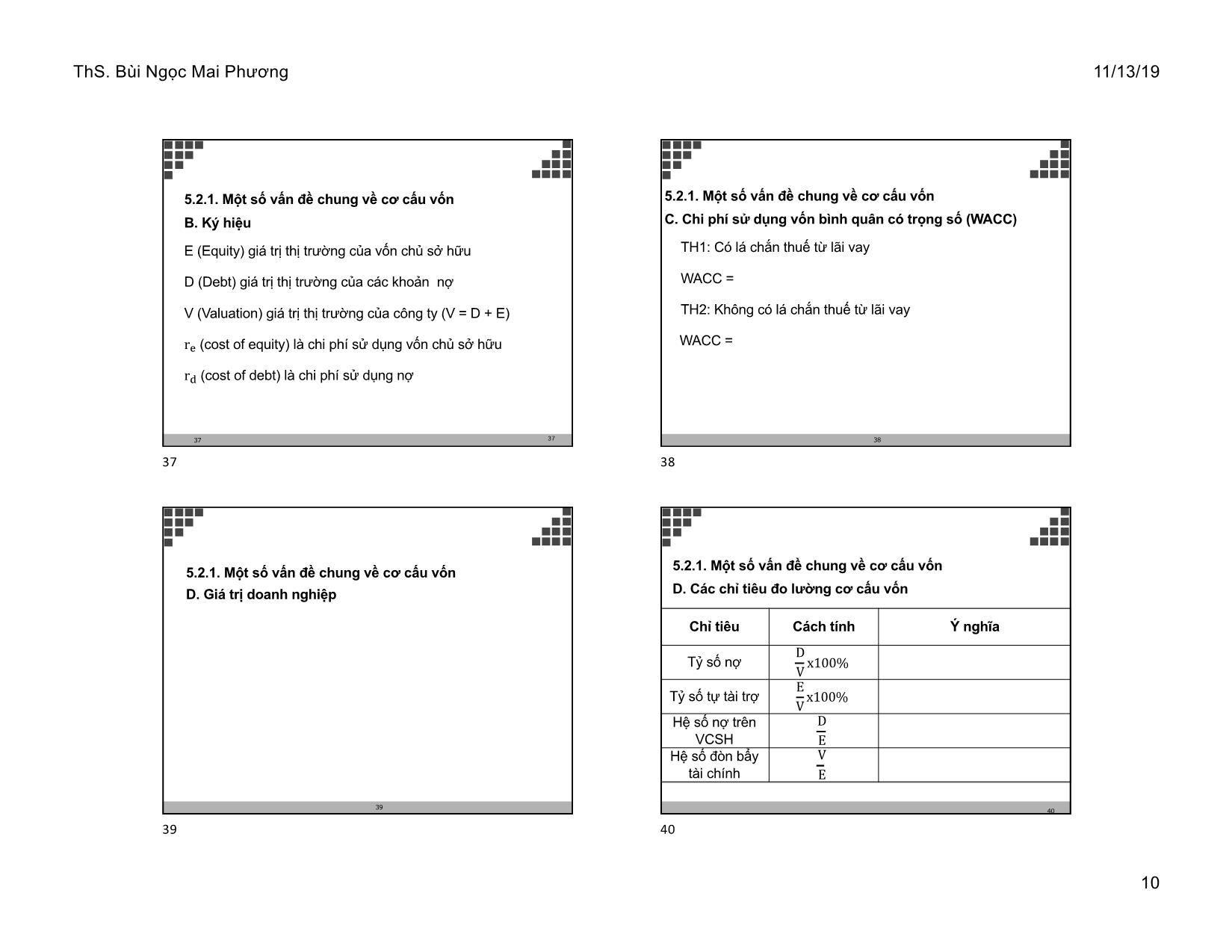

ThS. Bùi Ngọc Mai Phương 11/13/19 1 1 TÀI CHÍNH DOANH NGHIỆP 1 MỤC TIÊU § Biết phân loại rủi ro kinh doanh và rủi ro tài chính § Phân tích, xác định điểm hòa vốn, điểm bàng quan và ứng dụng § Hiểu mức độ tác động của đòn bẩy hoạt động đến rủi ro kinh doanh, tính toán độ bẩy hoạt động § Hiểu mức độ tác động của đòn bẩy tài chính đến rủi ro tài chính, tính toán độ bẩy tài chính 2 2 MỤC TIÊU § Hiểu được nội dung cơ bản về cơ cấu vốn theo + Quan điểm truyền thống + Lý thuyết M&M + Lý thuyết đánh đổi + Lý thuyết trật tự phân hạng. § Giải thích được mối quan hệ giữa cơ cấu vốn và giá trị của công ty, chi phí sử dụng vốn. 3 3 NỘI DUNG 4 5.1. Hệ thống đòn bẩy 5.1.1. Đòn bẩy hoạt động và rủi ro kinh doanh 5.1.2. Đòn bẩy tài chính và rủi ro tài chính 5.2. Các lý thuyết về cơ cấu vốn 5.2.1. Một số vấn đề chung về cơ cấu vốn 5.2.2. Quan điểm truyền thống 5.2.3. Lý thuyết M&M (Modigliani & Miller) 5.2.4. Lý thuyết đánh đổi trong cấu trúc vốn 5.2.5. Lý thuyết ưu tiên trong cơ cấu vốn 4 ThS. Bùi Ngọc Mai Phương 11/13/19 2 5.1. Hệ thống đòn bẩy 5 5.1.1. Đòn bẩy hoạt động và rủi ro kinh doanh A. Rủi ro kinh doanh - Là tính khả biến của EBIT - Là sự không chắc chắn của tỷ lệ sinh lời trên vốn cổ phần thường (ROE) - Gắn liền với hoạt động kinh doanh của DN và không thể triệt tiêu hoàn toàn rủi ro này. - RRKD phụ thuộc vào ngành nghề kinh doanh và thay đổi theo thời gian. 5 6 Chi phí cố định (Fixed Cost - FC) Chi phí biến đổi (Variable Cost - VC) Không biến đổi hoặc biến đổi không đáng kể khi sản lượng sản xuất và tiêu thụ (Q) thay đối. Biến đổi cùng chiều với sản lượng sản xuất và tiêu thụ (Q). Ví dụ: - Ví dụ: - 5.1.1. Đòn bẩy hoạt động và rủi ro kinh doanh B. Phân tích hòa vốn Rủi ro kinh doanh phụ thuộc vào mức định phí hoạt động của DN. 5.1. Hệ thống đòn bẩy 6 5.1.1. Đòn bẩy hoạt động và rủi ro kinh doanh B. Phân tích hòa vốn § Ký hiệu Q : sản lượng sản xuất và tiêu thụ (Quantity of Product) p : giá bán đơn vị sản phẩm (Price) S : doanh thu (Sale) (S = Q x p) FC : tổng chi phí cố định (Fixed Cost) v : chi phí biến đổi đơn vị sản phẩm (Variable Cost) VC : tổng chi phí biến đổi (Total Variable Costs) (VC = Q x v) TC : tổng chi phí hoạt động (Total Cost) ( TC = F + VC) QBE : sản lượng hòa vốn (Break-even Quantity of Product) SBE : doanh thu hòa vốn (Break-even Sale) 7 5.1. Hệ thống đòn bẩy 7 5.1.1. Đòn bẩy hoạt động và rủi ro kinh doanh B. Phân tích hòa vốn § Giả định - FC, p, v, vp không đổi. § Mục đích - Xác định Q mà tại đó kết quả hoạt động kinh doanh chuyển từ lỗ sang lãi. - Phân tích sự thay đổi của EBIT khi Q thay đổi. 8 5.1. Hệ thống đòn bẩy 8 ThS. Bùi Ngọc Mai Phương 11/13/19 3 5.1.1. Đòn bẩy hoạt động và rủi ro kinh doanh B. Phân tích hòa vốn § Công thức điểm hòa vốn (Break - even Point - BEP) Phân tích mối quan hệ giữa Q, F, v, S và EBIT. EBIT = SBE - TC = 0 - Sản lượng hòa vốn - Doanh thu hòa vốn SBE = QBE x p 9 5.1. Hệ thống đòn bẩy 9 5.1.1. Đòn bẩy hoạt động và rủi ro kinh doanh B. Phân tích hòa vốn § Một số ứng dụng - Xác định EBIT EBIT = (Q – QBE) x (p – v) - Đánh giá mức độ rủi ro kinh doanh của công ty hay dự án (đo lường mức độ thay đổi của EBIT khi Q, p, v, FC thay đổi) 10 5.1. Hệ thống đòn bẩy 10 VD: Công ty A chuyên sản xuất một loại sản phẩm - FC = 10.000 triệu đồng (trđ)/năm. - v = 2 trđ/sản phẩm (sp) - p = 4 trđ/sp. Yêu cầu: xác định a. QBE và SBE của công ty A trong năm? b. EBIT = ? nếu sản lượng sản xuất và tiêu thụ dự kiến 15.000 sp 11 5.1. Hệ thống đòn bẩy 11 VD: Công ty B có 2 phương án sản xuất một loại sản phẩm: - PA 1: FC = 12.000 trđ, v = 1trđ/sp - PA 2: FC = 6.000 trđ, v = 2trđ/sp Biết giá bán sản phẩm của cả 2 PA là 4 trđ/sp a.Xác định QBE của 2 PA? b.Xác định Q tại đó EBIT của 2 PA bằng nhau? 12 5.1. Hệ thống đòn bẩy 12 ThS. Bùi Ngọc Mai Phương 11/13/19 4 13 EBIT 1 EBIT 2 EBIT (trđ) Q (sp) Q bàng quan EBIT bàng quan -15000 -12000 -9000 -6000 -3000 0 3000 6000 9000 12000 15000 0 2000 4000 6000 8000 10000 d. Nếu quy mô công ty chỉ sản xuất được 5.000 sp, công ty nên lựa chọn PA nào? B. Phân tích hòa vốn 5.1. Hệ thống đòn bẩy 13 5.1.1. Đòn bẩy hoạt động và rủi ro kinh doanh B. Phân tích hòa vốn § Hạn chế - Khó phân biệt FC và VC trong thực tế. - p và v được giả định không thay đổi. - Không quan tâm đến thời giá tiền tệ. 14 5.1. Hệ thống đòn bẩy 14 5.1.1. Đòn bẩy hoạt động và rủi ro kinh doanh C. Đòn bẩy hoạt động (Operating Leverage) § Khái niệm Thể hiện mức độ sử dụng chi phí hoạt động cố định của một công ty khi tiến hành sản xuất kinh doanh. OL = 15 5.1. Hệ thống đòn bẩy 15 5.1.1. Đòn bẩy hoạt động và rủi ro kinh doanh C. Đòn bẩy hoạt động § Ý nghĩa - Làm khuếch đại lợi nhuận hoạt động nhưng cũng khuếch đại thua lỗ. - Làm khuếch đại một thay đổi Q thành một thay đổi tương đối lớn hơn của EBIT 16 5.1. Hệ thống đòn bẩy 16 ThS. Bùi Ngọc Mai Phương 11/13/19 5 17 Nhận xét: Phương án X Y Z S 10.000 ... vấn đề chung về cơ cấu vốn D. Giá trị doanh nghiệp 39 5.2. Các lý thuyết về cơ cấu vốn 39 5.2.1. Một số vấn đề chung về cơ cấu vốn D. Các chỉ tiêu đo lường cơ cấu vốn 40 Chỉ tiêu Cách tính Ý nghĩa Tỷ số nợ DV x100% Tỷ số tự tài trợ EVx100% Hệ số nợ trên VCSH DE Hệ số đòn bẩy tài chính VE 5.2. Các lý thuyết về cơ cấu vốn 40 ThS. Bùi Ngọc Mai Phương 11/13/19 11 5.2.1. Một số vấn đề chung về cơ cấu vốn VD: Công ty X có tổng vốn là 125 tỷ đồng trong đó VCSH là 100 tỷ đồng. Xác định: § Tỷ số nợ § Tỷ số tự tài trợ § Hệ số nợ trên VCSH § Hệ số đòn bẩy tài chính 41 5.2. Các lý thuyết về cơ cấu vốn 41 41 42 5.2.1. Một số vấn đề chung về cơ cấu vốn Một doanh nghiệp có tổng tài sản được tài trợ chủ yếu bởi vốn chủ sở hữu thì: - Tỷ số tự tài trợ - Tỷ số nợ - Hệ số đòn bẩy tài chính - Hệ số nợ trên vốn chủ sở hữu cũng Và ngược lại 5.2. Các lý thuyết về cơ cấu vốn 42 5.2.1. Một số vấn đề chung về cơ cấu vốn E. Cơ cấu vốn tối ưu (Optimal Capital Structure) § Khái niệm - Là cơ cấu vốn với sự kết hợp giữa nợ và vốn chủ sở hữu làm tối đa hóa giá trị của doanh nghiệp. - Trong thực tế rất khó để doanh nghiệp xác định cơ cấu vốn tối ưu. 43 5.2. Các lý thuyết về cơ cấu vốn 43 43 5.2.1. Một số vấn đề chung về cơ cấu vốn E. Cơ cấu vốn tối ưu (Optimal Capital Structure) § Các nhân tố ảnh hưởng - Tiêu chuẩn ngành - Tác động của ưu tiên quản trị - Các vấn đề đạo đức - Các đòi hỏi của nhà cho vay và các cơ quan xếp hạng trái phiếu - Mức độ chấp nhận rủi ro của người lãnh đạo 44 5.2. Các lý thuyết về cơ cấu vốn 44 44 ThS. Bùi Ngọc Mai Phương 11/13/19 12 5.2.1. Một số vấn đề chung về cơ cấu vốn F. Cơ cấu vốn mục tiêu (Target Capital Structure) § Khái niệm - Là sự kết hợp giữa nợ vay, vốn cổ phần ưu đãi, vốn cổ phần phổ thông mà công ty hoạch định để huy động thêm vốn. - Mỗi công ty đều duy trì một cơ cấu vốn mục tiêu trong quá trình huy động nguồn tài trợ để tìm kiếm một cơ cấu vốn tối ưu. - Cơ cấu vốn mục tiêu có thể thay đổi theo thời gian khi các điều kiện thay đổi. 45 5.2. Các lý thuyết về cơ cấu vốn 45 45 5.2.1. Một số vấn đề chung về cơ cấu vốn F. Cơ cấu vốn mục tiêu (Target Capital Structure) § Các nhân tố ảnh hưởng - Rủi ro kinh doanh - Thuế thu nhập của công ty - Sự linh hoạt về tài chính - Sự bảo thủ hay năng nổ trong quản lý 46 5.2. Các lý thuyết về cơ cấu vốn 46 46 Quan điểm truyền thống • Lý thuyết cơ cấu vốn tối ưu • Cách tiếp cận về lợi nhuận hoạt động ròng • Cách tiếp cận về lợi nhuận ròng Quan điểm hiện đại • Lý thuyết M&M • Lý thuyết đánh đổi trong cấu trúc vốn • Lý thuyết ưu tiên trong cấu trúc vốn 47 5.2. Các lý thuyết về cơ cấu vốn 47 47 5.2.2. Quan điểm truyền thống A. Giới thiệu Lý thuyết cơ cấu vốn tối ưu – Lý thuyết cơ cấu vốn theo quan điểm truyền thống B. Giả định - Thị trường tài chính không hoàn hảo. - Công ty và nhà đầu tư không thể vay nợ với lãi suất như nhau. - Công ty hoạt động trong môi trường có thuế TNDN. - Công ty tiềm ẩn rủi ro rơi vào tình trạng kiệt quệ tài chính. 48 5.2. Các lý thuyết về cơ cấu vốn 48 48 ThS. Bùi Ngọc Mai Phương 11/13/19 13 5.2.2. Quan điểm truyền thống D. Nội dung - Tồn tại một cơ cấu vốn tối ưu kết hợp giữa nợ và VCSH, làm cho WACC của công ty là thấp nhất và góp phần làm gia tăng giá trị công ty. - Tỷ lệ nợ tăng, công ty sẽ được hưởng lợi ích chi phí rẻ hơn từ nợ mới do khoản tiết kiệm thuế từ lãi vay, nhưng cũng làm chi phí VSCH thay đổi cùng chiềuàWACC tăng. - Không có cơ cấu vốn tối ưu cho mọi công ty trong mọi giai đoạn phát triển. 49 5.2. Các lý thuyết về cơ cấu vốn 49 49 0 Mức độ sử dụng nợ tối ưu 𝐫𝐞WACC D/E Chi phí sử dụng vốn 𝐫𝐝 5.2.2. Quan điểm truyền thống E. Nội dung Mối quan hệ giữa chi phí sử dụng vốn và tỷ lệ nợ 50 5.2. Các lý thuyết về cơ cấu vốn 50 50 5.2.2. Quan điểm truyền thống F. Kết luận - Quan điểm truyền thống thừa nhận và đưa ra những lập luận để chứng minh tồn tại một cơ cấu vốn tối ưu cho doanh nghiệp - Lý thuyết này không đủ cơ sở để chắc chắn rằng khi gia tăng mức độ sử dụng nợ trong thực tế thì chi phí sử dụng nợ cũng như chi phí sử dụng VCSH sẽ tăng theo 51 5.2. Các lý thuyết về cơ cấu vốn 51 51 5.2.3. Lý thuyết M&M A. Giới thiệu Là công trình khoa học của Franco Modigliani và Merton Miller (1958). Lý thuyết M&M được phát biểu thành 2 định đề - Định đề I: Cơ cấu vốn và giá trị công ty. - Định đề II: Cơ cấu vốn và chi phí sử dụng vốn. và được xem xét lần lượt trong - Môi trường không có thuế. - Môi trường có thuế. 52 5.2. Các lý thuyết về cơ cấu vốn 52 ThS. Bùi Ngọc Mai Phương 11/13/19 14 5.2.3. Lý thuyết M&M B. Giả định ˗ Thị trường tài chính hoàn hảo. ˗ Không có chi phí khó khăn tài chính và chi phí phá sản. ˗ Môi trường thuế. ˗ Các chủ thể có thể vay nợ với cùng mức lãi suất, đồng nhất về kỳ vọng và rủi ro kinh doanh ˗ Các công ty hoạt động trong môi trường như nhau và dòng tiền EBIT là đều mãi mãi ˗ Công ty chia 100% lợi nhuận cho các chủ sở hữu 53 5.2. Các lý thuyết về cơ cấu vốn 53 5.2.3. Lý thuyết M&M C. Ký hiệu v Khi công ty không sử dụng nợ VU : giá trị công ty (Value of unlevered firm) rU : chi phí sử dụng vốn bình quân v Khi công ty có sử dụng nợ VL : giá trị công ty (Value of levered firm) = D + E rL : chi phí sử dụng vốn bình quân WACC : chi phí sử dụng vốn bình quân D : giá trị nợ (giá trị thị trường) E : giá trị vốn chủ sở hữu (VCSH) (giá trị thị trường) rD : chi phí sử dụng nợ rE : chi phí sử dụng VCSH 54 5.2. Các lý thuyết về cơ cấu vốn 54 5.2.3. Lý thuyết M&M D. Nội dung D1. Lý thuyết M&M trong môi trường không có thuế v Định đề I: Cơ cấu vốn và giá trị công ty Công ty không sử dụng nợ có sử dụng nợ LN trước thuế và lãi vay - Lãi vay LN trước thuế - Thuế TNDN LN sau thuế Lợi ích các bên liên quan 55 5.2. Các lý thuyết về cơ cấu vốn 55 5.2.3. Lý thuyết M&M D. Nội dung D1. Lý thuyết M&M trong môi trường không có thuế vĐịnh đề I: Cơ cấu vốn và giá trị công ty Giá trị của công ty không chịu ảnh hưởng bởi thay đổi cơ cấu vốn. Công ty không thể tìm được cơ cấu vốn tối ưu. VL = VU 56 5.2. Các lý thuyết về cơ cấu vốn 56 ThS. Bùi Ngọc Mai Phương 11/13/19 15 5.2.3. Lý thuyết M&M D. Nội dung D1. Lý thuyết M&M trong môi trường không có thuế vĐịnh đề II: Cơ cấu vốn và chi phí sử dụng vốn - Việc thay đổi cơ cấu vốn theo hướng gia tăng tỷ lệ nợ, công ty sẽ được hưởng lợi ích chi phí rẻ hơn từ nợ mới, nhưng cũng làm chi phí VSCH thay đổi cùng chiều. - Lợi ích chi phí rẻ hơn từ nợ mới bị bù trừ đúng bằng sự tăng lên của chi phí VCSH. 57 5.2. Các lý thuyết về cơ cấu vốn 57 5.2.3. Lý thuyết M&M D1. Lý thuyết M&M trong môi trường không có thuế vĐịnh đề II: Cơ cấu vốn và chi phí sử dụng vốn Chi phí sử dụng vốn của công ty không chịu ảnh hưởng bởi cơ cấu vốn. rL = rU rE = rU − rD x DE : mức đền bù rủi ro tài chính cho cổ đông của công ty có sử dụng nợ. 58 5.2. Các lý thuyết về cơ cấu vốn 58 58 D1. Lý thuyết M&M trong môi trường không có thuế vĐịnh đề II: Cơ cấu vốn và chi phí sử dụng vốn rE WACC rE = rU + rU − rD x DE0 D/E Chi phí sử dụng vốn rD 59 5.2. Các lý thuyết về cơ cấu vốn 59 59 5.2.3. Lý thuyết M&M D1. Lý thuyết M&M trong môi trường không có thuế vĐịnh đề II: Cơ cấu vốn và chi phí sử dụng vốn VD: Công ty A có lợi nhuận trước thuế và lãi vay (EBIT) là 200 tỷ đồng. Với các giả định của M&M xét trong môi trường không thuế TNDN, xác định giá trị công ty và chi phí sử dụng vốn của công ty trong trường hợp sau: a. Công ty không sử dụng nợ, rE = 16%/năm. b. Công ty vay nợ 250 tỷ đồng, rD = 8%/năm. 60 5.2. Các lý thuyết về cơ cấu vốn 60 ThS. Bùi Ngọc Mai Phương 11/13/19 16 5.2.3. Lý thuyết M&M D2. Lý thuyết M&M trong môi trường CÓ thuế vĐịnh đề I: Cơ cấu vốn và giá trị công ty Công ty không sử dụng nợ có sử dụng nợ LN trước thuế và lãi vay EBIT EBIT - Lãi vay LN trước thuế - Thuế TNDN LN sau thuế Tổng LN của các NĐT 61 5.2. Các lý thuyết về cơ cấu vốn 61 5.2.3. Lý thuyết M&M D. Nội dung D2. Lý thuyết M&M trong môi trường CÓ thuế vĐịnh đề I: Cơ cấu vốn và giá trị công ty Giá trị của công ty có sử dụng nợ lớn hơn giá trị công ty không sử dụng nợ đúng bằng hiện giá tấm chắn thuế từ lãi vay. VU = 62 VL = 5.2. Các lý thuyết về cơ cấu vốn 62 5.2.3. Lý thuyết M&M D2. Lý thuyết M&M trong môi trường CÓ thuế vĐịnh đề I: Cơ cấu vốn và giá trị công ty 63 0 D/E Giá trị DN VL VU Hiện giá tấm chắn thuế 5.2. Các lý thuyết về cơ cấu vốn 63 5.2.3. Lý thuyết M&M D. Nội dung D2. Lý thuyết M&M trong môi trường CÓ thuế vĐịnh đề II: Cơ cấu vốn và chi phí sử dụng vốn - Việc thay đổi cơ cấu vốn theo hướng gia tăng tỷ lệ nợ làm chi phí VSCH thay đổi cùng chiều. - Công ty sẽ được hưởng lợi ích chi phí rẻ hơn từ nợ mới, và chi phí sử dụng vốn bình quân giảm. 64 5.2. Các lý thuyết về cơ cấu vốn 64 ThS. Bùi Ngọc Mai Phương 11/13/19 17 5.2.3. Lý thuyết M&M D2. Lý thuyết M&M trong môi trường CÓ thuế vĐịnh đề II: Cơ cấu vốn và chi phí sử dụng vốn Chi phí sử dụng vốn của công ty có vay nợ giảm so với công ty không có vay nợ nhờ vào tấm chắn thuế từ lãi vay. WACC = rL = rE = 65 5.2. Các lý thuyết về cơ cấu vốn 65 5.2.3. Lý thuyết M&M D2. Lý thuyết M&M trong môi trường CÓ thuế Định đề II: Cơ cấu vốn và chi phí sử dụng vốn rD x (1 - t) 0 Chi phí sử dụng vốn D/E rE(có thuế) = rU + rU − rD x (1 – t) x DE WACC (có thuế) rE(không thuế)= rU + rU − rD x DE WACC (không thuế) 66 5.2. Các lý thuyết về cơ cấu vốn 66 D2. Lý thuyết M&M trong môi trường CÓ thuế vĐịnh đề II: Cơ cấu vốn và chi phí sử dụng vốn VD: Công ty A có lợi nhuận trước thuế và lãi vay (EBIT) là 200 tỷ đồng. Với các giả định của M&M và trong môi trường có thuế và thuế suất thuế TNDN là 20%, xác định giá trị công ty và chi phí sử dụng vốn của công ty trong trường hợp sau: a. Công ty không sử dụng nợ, rE = 16%/năm. b. Công ty vay nợ 250 tỷ đồng, rD = 8%/năm. 67 5.2. Các lý thuyết về cơ cấu vốn 67 5.2.3. Lý thuyết M&M E. Kết luận Môi trường không có thuế Môi trường có thuế Định đề I: cơ cấu vốn và giá trị công ty VL = VU VL = VU + D x t Định đề II: cơ cấu vốn và chi phí sử dụng vốn rL = rU rE = rU + rU − rD x DE WACC = rL = E D + E x rE + D D + E x rD rL < rU rE = rU + rU − rD x (1 – t) x DE WACC = rL = E D + E x rE + D D + E x (1 - t) x rD 68 5.2. Các lý thuyết về cơ cấu vốn 68 68 ThS. Bùi Ngọc Mai Phương 11/13/19 18 5.2.3. Lý thuyết M&M E. Kết luận - Lý thuyết M&M về cơ cấu vốn đã giải thích được mối quan hệ giữa cơ cấu vốn với giá trị công ty và chi phí sử dụng vốn của công ty. - Lý thuyết này còn tồn tại nhiều giả định phi thực tế cần được tháo bỏ để phù hợp với thực tiễn hoạt động và đưa ra quyết định tài chính của công ty. 69 5.2. Các lý thuyết về cơ cấu vốn 69 5.2.4. Lý thuyết đánh đổi A. Giới thiệu Lý thuyết đánh đổi được đưa ra bởi: - Alan Kraus & Robert H. Litzenberger (1973) - Stewart C. Myers (1984). B. Giả định - Giống với các giả định của M&M trong môi trường có thuế - Công ty gia tăng tỷ lệ nợ dẫn đến tình trạng khó khăn tài chính (financial distress) và làm phát sinh các chi phí. 70 5.2. Các lý thuyết về cơ cấu vốn 70 5.2.4. Lý thuyết đánh đổi C. Nội dung Tính hai mặt của việc sử dụng nợ: - Lợi ích từ tấm chắn thuế. - Gia tăng nguy cơ rủi ro tài chính Công ty cần duy trì cơ cấu vốn sao cho cân bằng được hai mặt đối lập này. VL = 71 5.2. Các lý thuyết về cơ cấu vốn 71 PV (chi phí khó khăn tài chính) Giá trị công ty khi sử dụng 100% vốn chủ sở hữu Giá trị công ty khi sử dụng nợ theo M&M Mức độ sử dụng nợ tối ưu Giá trị công ty theo lý thuyết đánh đổi Giá trị công ty Tỷ lệ nợ 0 5.2.4. Lý thuyết đánh đổi Mối quan hệ giữa giá trị công ty và tỷ lệ nợ PV (lá chắn thuế từ lãi vay) 72 5.2. Các lý thuyết về cơ cấu vốn 72 ThS. Bùi Ngọc Mai Phương 11/13/19 19 5.2.4. Lý thuyết đánh đổi D. Chi phí khi công ty gặp khó khăn về tài chính - Chi phí trực tiếp (chi phí pháp lý và hành chính) - Chi phí gián tiếp (sự mất lòng tin của nhà đầu tư, chủ nợ, khách hàng) - Nghiên cứu về chi phí phá sản của Jerold.B.Warner (1977) và mô hình Z score của Edward I. Altman (1968), có thể dự đoán tình trạng khó khăn tài chính và nguy cơ phá sản của công ty trong tương lai gần. 73 5.2. Các lý thuyết về cơ cấu vốn 73 5.2.4. Lý thuyết đánh đổi E. Kết luận - Lý thuyết đánh đổi về cơ cấu vốn đã giải thích được đòn bẩy tài chính ảnh hưởng đến giá trị của công ty khi có tác động của lá chắn thuế và chi phí khó khăn tài chính. - Lý thuyết này góp phần giải thích sự khác biệt trong cấu trúc vốn giữa các ngành nghề khác nhau. - Lý thuyết này không giải thích được sự khác biệt trong cơ cấu vốn của các công ty có cùng rủi ro trong cùng ngành nghề. 74 5.2. Các lý thuyết về cơ cấu vốn 74 So sánh cơ cấu vốn của hai công ty sau CÔNG TY CỔ PHẦN ĐƯỜNG BIÊN HÒA - BHS CÔNG TY CỔ PHẦN MÍA ĐƯỜNG LAM SƠN - LSS 31/12/2014 Tỷ lệ phần trăm 31/12/2014 Tỷ lệ phần trăm Nợ phải trả 1.431.564 61% 774.404 35% Vốn chủ sở hữu 851.040 39% 1.466.993 65% Đvt: triệu VND Tổng nguồn vốn 2.343.338 100% 2.241.396 100% Nguồn: Trích Báo cáo tài chính năm 2014 của Công ty cổ phần đường Biên Hòa Báo cáo tài chính năm 2014 của Công ty cổ phần mía đường Lam Sơn 75 75 5.2.5. Lý thuyết ưu tiên A. Giới thiệu Lý thuyết trật tự phân hạng được đưa ra bởi: - Gordon Donaldson (1961) - Stewart C. Myers & Nicolas Majluf (1984) 6.5.2. Giả định - Tồn tại sự bất cân xứng thông giữa nhà quản lý và nhà đầu tư. - Nhà quản trị công ty hành động vì lợi ích tốt nhất cho các chủ sở hữu hiện tại. 76 5.2. Các lý thuyết về cơ cấu vốn 76 ThS. Bùi Ngọc Mai Phương 11/13/19 20 5.2.5. Lý thuyết ưu tiên C. Nội dung - Lý thuyết trật tự phân hạng không đề cập đến việc xác định có hay không có một cơ cấu vốn tối ưu cho công ty. - Cung cấp cho nhà quản trị thứ tự ưu tiên khi ra quyết định lựa chọn nguồn vốn để tài trợ. - Thứ tự ưu tiên này phản ánh mục tiêu của các nhà quản trị muốn đảm bảo quyền kiểm soát cho các chủ sở hữu hiện tại, giảm chi phí đại diện của vốn chủ sở hữu mới. 77 5.2. Các lý thuyết về cơ cấu vốn 77 Nguồn tài trợ từ bên trong: + Lợi nhuận giữ lại Nguồn tài trợ từ nợ: + Vay nợ trực tiếp + Nợ có thể chuyển đổi Nguồn tài trợ từ vốn cổ phần mới: + Cổ phần thường + Cổ phần ưu đãi không chuyển đổi + Cổ phần ưu đãi chuyển đổi 5.2.5. Lý thuyết ưu tiên C. Nội dung 78 5.2. Các lý thuyết về cơ cấu vốn 78 5.2.5. Lý thuyết ưu tiên D. Kết luận - Lý thuyết trật tự phân hạng việc lựa chọn nguồn tài trợ trong cơ cấu vốn của từng công ty. - Tuy nhiên, lý thuyết trật phân hạng đã không xét đến ảnh hưởng của thuế TNDN, tình trạng khó khăn tài chính, 79 5.2. Các lý thuyết về cơ cấu vốn 79 KẾT LUẬN - Lý thuyết đánh đổi và lý thuyết trật tự phân hạng bổ sung và hoàn thiện cho lý thuyết M&M về cơ cấu vốn - Trong thực tế, các lý thuyết này đã lý giải và làm rõ các quyết định về cơ cấu vốn của nhà quản trị tài chính công ty. 80 5.2. Các lý thuyết về cơ cấu vốn 80

File đính kèm:

bai_giang_tai_chinh_doanh_nghiep_chuong_5_cac_ly_thuyet_co_c.pdf

bai_giang_tai_chinh_doanh_nghiep_chuong_5_cac_ly_thuyet_co_c.pdf