Bài giảng Tài chính doanh nghiệp - Chương 4: Báo cáo tài chính các hệ số tài chính của doanh nghiệp

TÀI SẢN NGUỒN VỐN

A. TÀI SẢN NGẮN HẠN

I. Vốn bằng tiền

II Các khoản đầu tư tài chính

ngắn hạn

III. Các khoản phải thu

IV. Hàng tồn kho

V TSLĐ khác

B. TÀI SẢN DÀI HẠN

I. Nợ phải thu dài hạn

II. TSCĐ

III. Các khoản đầu tư tài chính

dài hạn

IV. Chi phí đầu tư XDCB dở dang

A. NỢ PHẢI TRẢ

I. Nợ ngắn hạn

II. Nợ dài hạn

III. Nợ khác

B. VỐN CHỦ SỞ HỮU

I. Vốn đầu tư của chủ sở hữu

II. Thặng dư vốn

III. Các quỹ trích từ LN

IV. Lợi nhuận chưa phân p

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Bạn đang xem 10 trang mẫu của tài liệu "Bài giảng Tài chính doanh nghiệp - Chương 4: Báo cáo tài chính các hệ số tài chính của doanh nghiệp", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Tài chính doanh nghiệp - Chương 4: Báo cáo tài chính các hệ số tài chính của doanh nghiệp

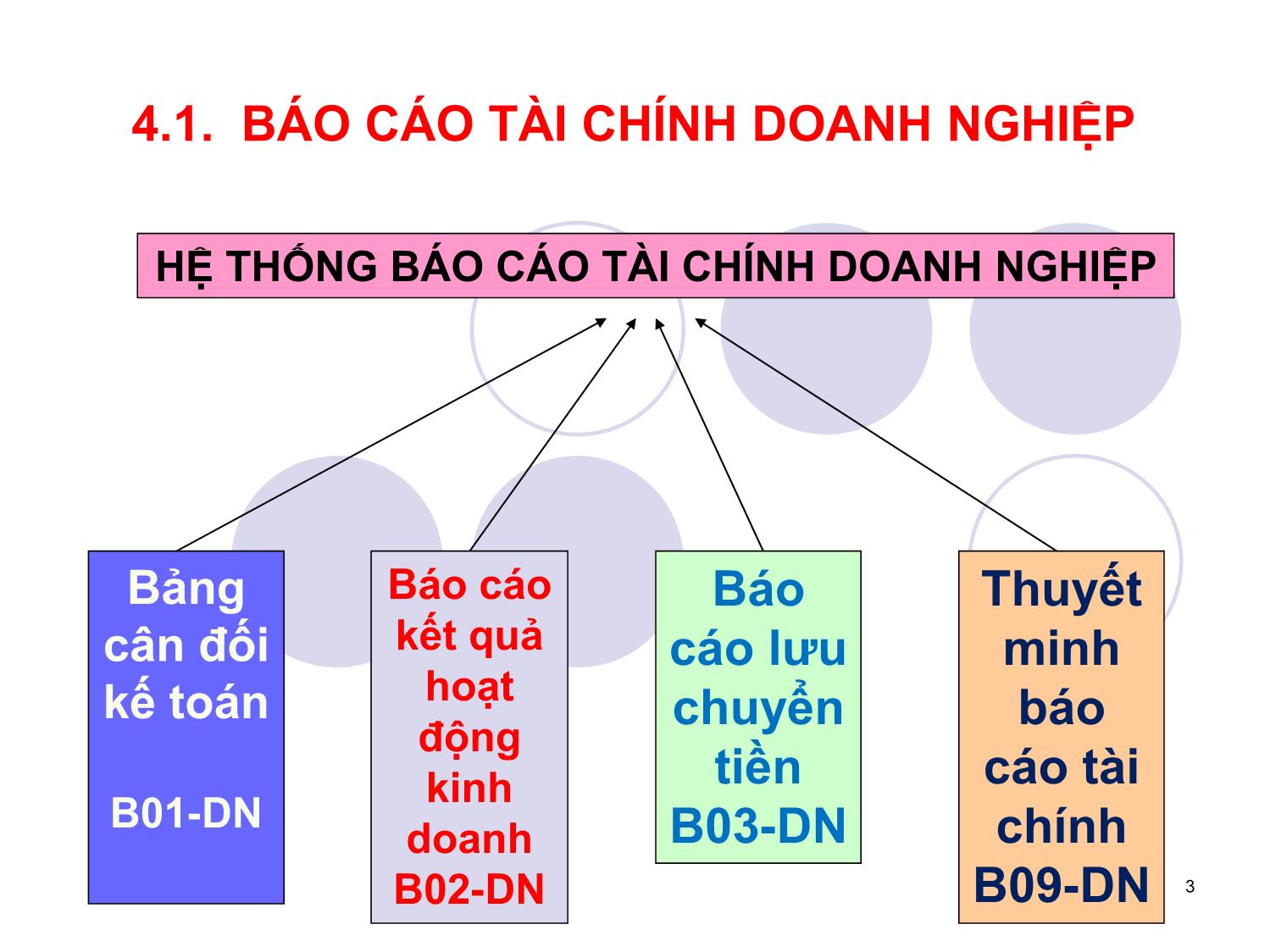

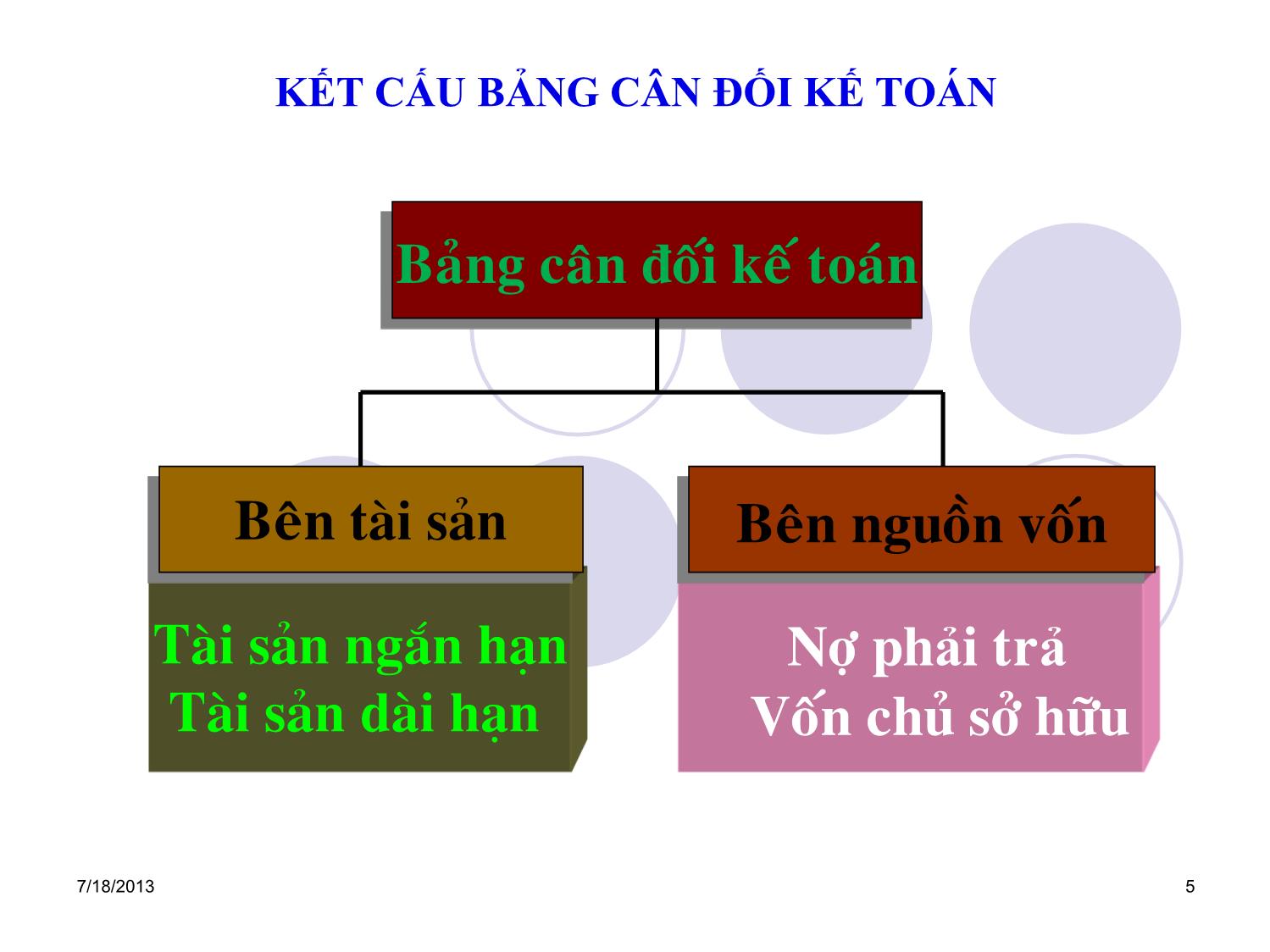

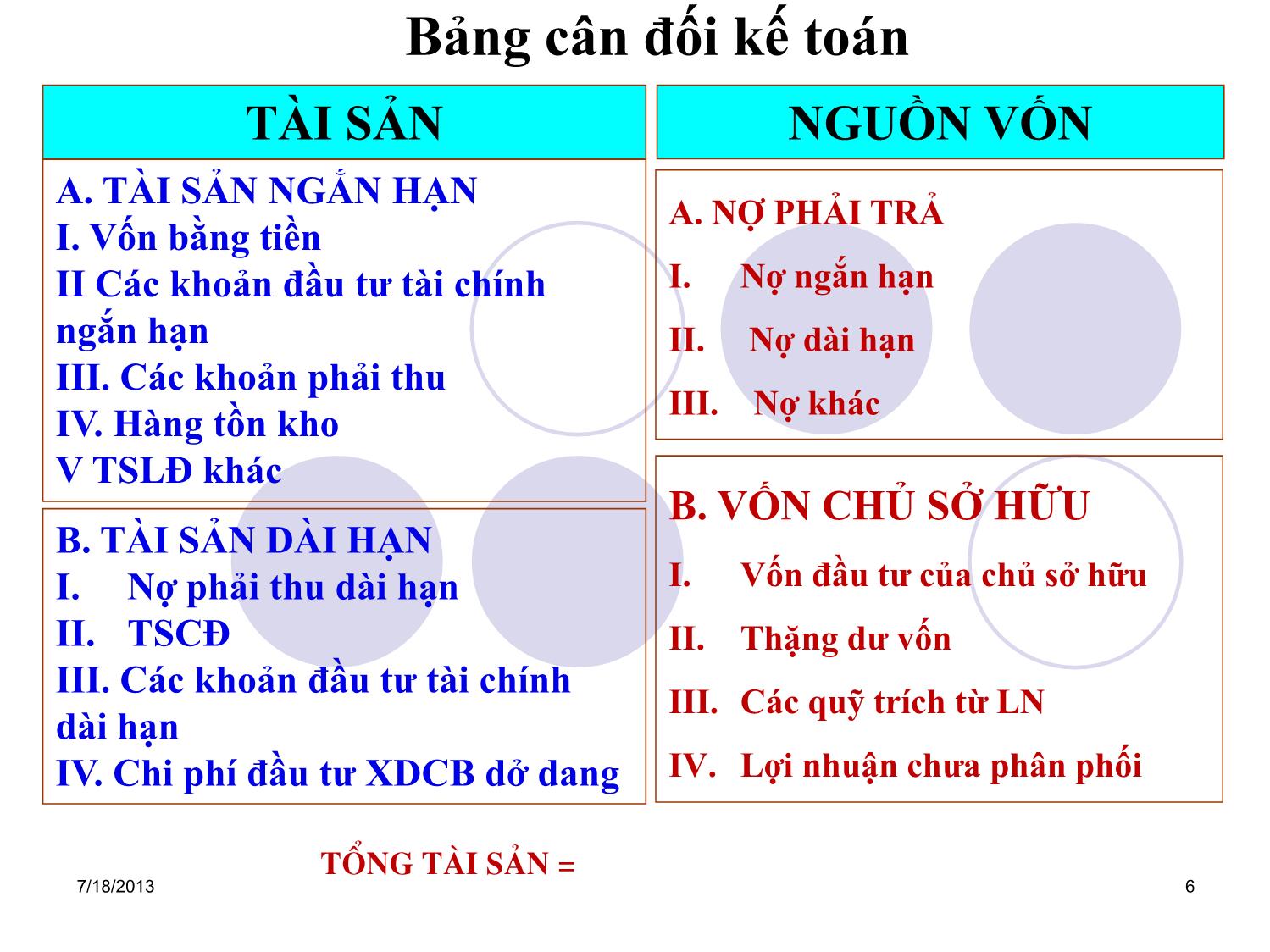

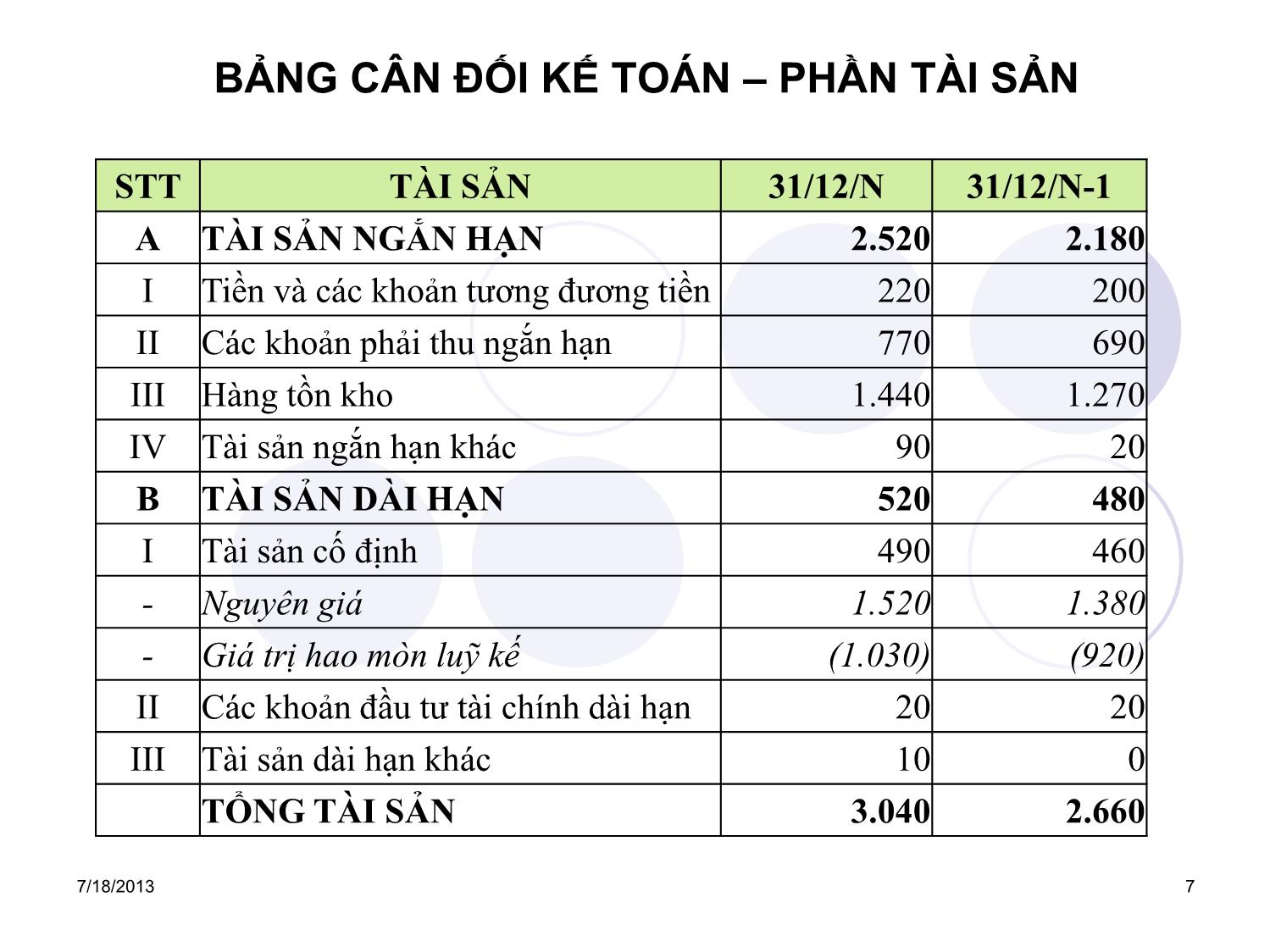

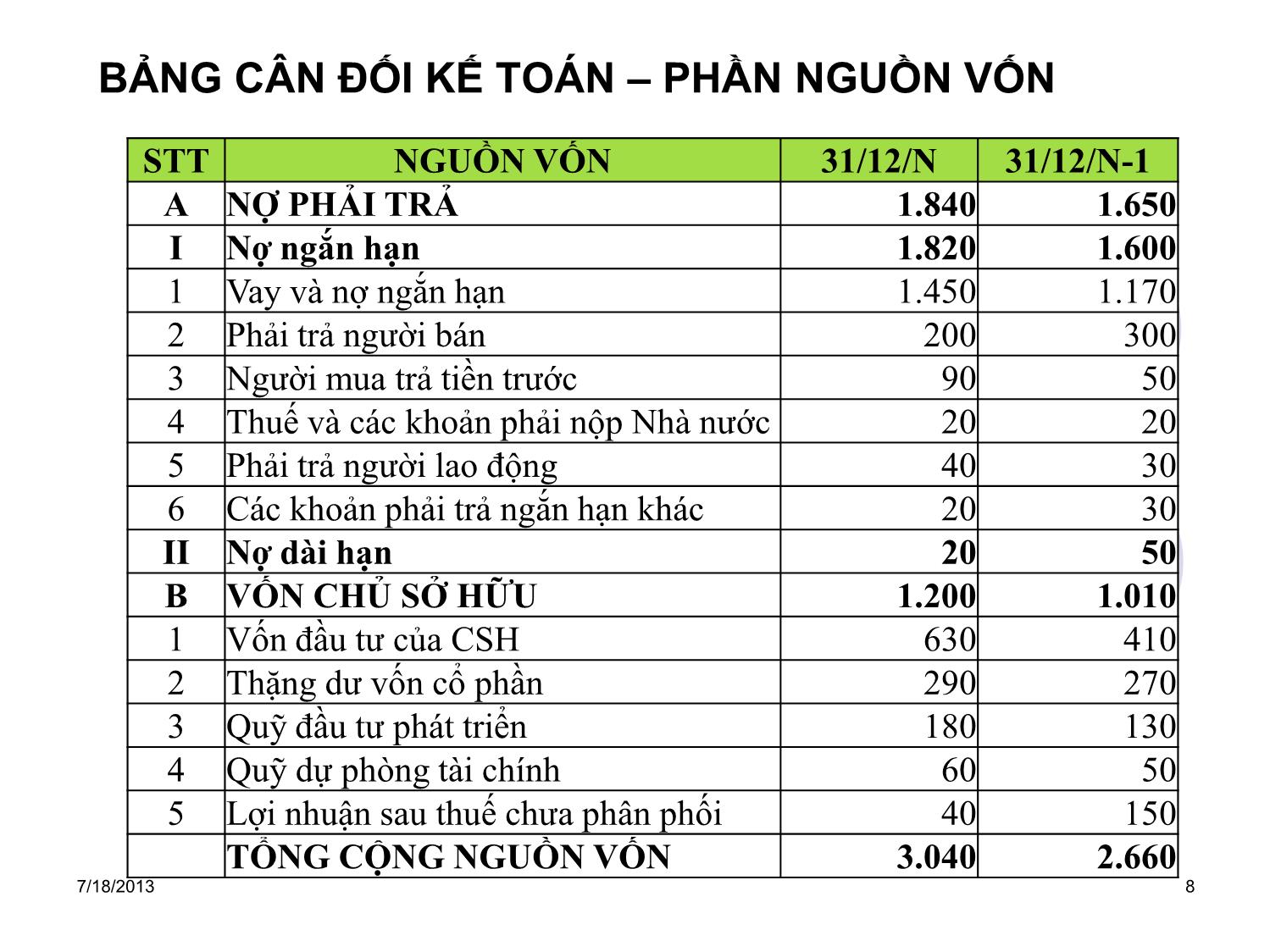

HỌC VIỆN TÀI CHÍNH BỘ MÔN TCDN BÁO CÁO TÀI CHÍNH VÀ CÁC HỆ SỐ TÀI CHÍNH CỦA DOANH NGHIỆP Chương 4 1 NỘI DUNG 4.1. BÁO CÁO TÀI CHÍNH CỦA DOANH NGHIỆP 4.2. CÁC HỆ SỐ TÀI CHÍNH CƠ BẢN CỦA DOANH NGHIỆP 4.3. PHÂN TÍCH DIỄN BIẾN NGUỒN VỐN VÀ SỬ DỤNG VỐN 4.4. NHỮNG CHÚ Ý KHI SỬ DỤNG CÁC HỆ SỐ TÀI CHÍNH 2 4.1. BÁO CÁO TÀI CHÍNH DOANH NGHIỆP HỆ THỐNG BÁO CÁO TÀI CHÍNH DOANH NGHIỆP Bảng cân đối kế toán B01-DN Báo cáo kết quả hoạt động kinh doanh B02-DN Báo cáo lưu chuyển tiền B03-DN Thuyết minh báo cáo tài chính B09-DN 3 4.1.1. BẢNG CÂN ĐỐI KẾ TOÁN CỦA DOANH NGHIỆP Khái niệm: Kết cấu: Gồm 2 phần tài sản và nguồn vốn, được sắp xếp như sau: 7/18/2013 4 KẾT CẤU BẢNG CÂN ĐỐI KẾ TOÁN Baûng caân ñoái keá toaùn Tµi s¶n ng¾n h¹n Tµi s¶n dµi h¹n Nôï phải trả Voán chuû sôû höõu Beân tµi s¶n Beân nguoàn voán 7/18/2013 5 Bảng cân đối kế toán TÀI SẢN NGUỒN VỐN A. TÀI SẢN NGẮN HẠN I. Vốn bằng tiền II Các khoản đầu tư tài chính ngắn hạn III. Các khoản phải thu IV. Hàng tồn kho V TSLĐ khác B. TÀI SẢN DÀI HẠN I. Nợ phải thu dài hạn II. TSCĐ III. Các khoản đầu tư tài chính dài hạn IV. Chi phí đầu tư XDCB dở dang A. NỢ PHẢI TRẢ I. Nợ ngắn hạn II. Nợ dài hạn III. Nợ khác B. VỐN CHỦ SỞ HỮU I. Vốn đầu tư của chủ sở hữu II. Thặng dư vốn III. Các quỹ trích từ LN IV. Lợi nhuận chưa phân phối Tæng tµi s¶n = 7/18/2013 6 BẢNG CÂN ĐỐI KẾ TOÁN – PHẦN TÀI SẢN 7 STT TÀI SẢN 31/12/N 31/12/N-1 A TÀI SẢN NGẮN HẠN 2.520 2.180 I Tiền và các khoản tương đương tiền 220 200 II Các khoản phải thu ngắn hạn 770 690 III Hàng tồn kho 1.440 1.270 IV Tài sản ngắn hạn khác 90 20 B TÀI SẢN DÀI HẠN 520 480 I Tài sản cố định 490 460 - Nguyên giá 1.520 1.380 - Giá trị hao mòn luỹ kế (1.030) (920) II Các khoản đầu tư tài chính dài hạn 20 20 III Tài sản dài hạn khác 10 0 TỔNG TÀI SẢN 3.040 2.660 7/18/2013 BẢNG CÂN ĐỐI KẾ TOÁN – PHẦN NGUỒN VỐN 8 STT NGUỒN VỐN 31/12/N 31/12/N-1 A NỢ PHẢI TRẢ 1.840 1.650 I Nợ ngắn hạn 1.820 1.600 1 Vay và nợ ngắn hạn 1.450 1.170 2 Phải trả người bán 200 300 3 Người mua trả tiền trước 90 50 4 Thuế và các khoản phải nộp Nhà nước 20 20 5 Phải trả người lao động 40 30 6 Các khoản phải trả ngắn hạn khác 20 30 II Nợ dài hạn 20 50 B VỐN CHỦ SỞ HỮU 1.200 1.010 1 Vốn đầu tư của CSH 630 410 2 Thặng dư vốn cổ phần 290 270 3 Quỹ đầu tư phát triển 180 130 4 Quỹ dự phòng tài chính 60 50 5 Lợi nhuận sau thuế chưa phân phối 40 150 TỔNG CỘNG NGUỒN VỐN 3.040 2.660 7/18/2013 4.1.1. BẢNG CÂN ĐỐI KẾ TOÁN CỦA DOANH NGHIỆP Mối quan hệ giữa các khoản mục trên B01-DN • Tài sản được chia thành: • Nguồn vốn được chia thành: Trong đó: Nguồn vốn dài hạn = Nợ dài hạn + Vốn chủ sở hữu => mối quan hệ giữa nguồn vốn và tài sản như sau: NWC = NWC = Trong đó: NWC là nguồn vốn lưu động thường xuyên 9 4.1.1. BẢNG CÂN ĐỐI KẾ TOÁN CỦA DOANH NGHIỆP Từ công thức trên, sẽ có các trường hợp xảy ra: TH1: NWC > 0 TH2: NWC = 0 TH3: NWC < 0 7/18/2013 10 4.1.2. BÁO CÁO KẾT QUẢ HOẠT ĐỘNG KINH DOANH - Khái niệm: - Kết cấu gồm 3 phần: + Doanh thu + Chi phí + Lợi nhuận 7/18/2013 11 BÁO CÁO KẾT QUẢ KINH DOANH 12 STT Chỉ tiêu Năm N Năm N-1 1 Doanh thu thuần về bán hàng 6.300 5.430 2 Giá vốn hàng bán 5.400 4.670 3 Lợi nhuận gộp bán hàng 900 760 4 Doanh thu hoạt động tài chính 90 40 5 Chi phí hoạt động tài chính 240 160 6 Trong đó: Chi phí lãi vay 240 160 7 Chi phí bán hàng 300 270 8 Chi phí quản lý doanh nghiệp 220 180 9 Lợi nhuận thuần từ HĐKD 230 190 10 Thu nhập khác 0 0 11 Chi phí khác 0 0 12 Lợi nhuận khác 0 0 13 Tổng lợi nhuận trước thuế 230 190 14 Thuế thu nhập doanh nghiệp 60 40 15 Lợi nhuận sau thuế 170 150 7/18/2013 4.1.2. BÁO CÁO KẾT QUẢ HOẠT ĐỘNG KINH DOANH Một số chỉ tiêu để xác định kết quả hoạt động sản xuất kinh doanh chính của DN: + Doanh thu thuần từ bán hàng = Doanh thu bán hàng – Các khoản giảm trừ doanh thu. + Giá vốn hàng bán: là tổng chi phí sản xuất của số sản phẩm, hàng hóa được tiêu thụ ở trong kỳ. + Chi phí bán hàng: Chi phí phát sinh trong quá trình thực hiện hoạt động tiêu thụ sản phẩm. + Chi phí quản lý doanh nghiệp: Chi phí phát sinh cho quản lý chung toàn doanh nghiệp. 7/18/2013 13 4.1.2. BÁO CÁO KẾT QUẢ HOẠT ĐỘNG KINH DOANH Một số chỉ tiêu để xác định kết quả hoạt động sản xuất kinh doanh của DN: - Lợi nhuận trước lãi vay và thuế (EBIT) = - Lợi nhuận trước thuế = - Lợi nhuận sau thuế = 7/18/2013 14 4.1.3. BÁO CÁO LƯU CHUYỂN TIỀN TỆ - Khái niệm: - Kết cấu: Báo cáo LCTT phân loại theo ba hoạt động: Hoạt động kinh doanh, hoạt động đầu tư và hoạt động tài chính 7/18/2013 15 16 Báo cáo l-u chuyÓn tiÒn tÖ TiÒn vµ t-¬ng ®-¬ng tiÒn ®Çu kú Ho¹t ®éng kinh doanh + Dßng thu - Dßng chi Dßng tiÒn thuÇn HĐKD Ho¹t ®éng ®Çu t- + Dßng thu - Dßng chi Dßng tiÒn thuÇn HĐĐT Ho¹t ®éng tµi chÝnh + Dßng thu - Dßng chi Dßng tiÒn thuÇn H§TC Dßng tiÒn thuÇn TiÒn vµ t-¬ng ®-¬ng tiÒn cuèi kú 7/18/2013 NỘI DUNG VỀ DÒNG TIỀN CỦA CÁC HOẠT ĐỘNG Dòng tiền Nội dung Dòng tiền từ hoạt động kinh doanh (Cash flow from operating activities) Dòng tiền từ hoạt động đầu tư (Cash flow from investment activities) Dòng tiền từ hoạt động tài chính (Cash flow from financing activities) 17 7/18/2013 NỘI DUNG VỀ DÒNG TIỀN CỦA CÁC HOẠT ĐỘNG Dòng tiền Thu vào Chi ra Dòng tiền từ hoạt động kinh doanh Dòng tiền từ hoạt động đầu tư Dòng tiền từ hoạt động tài chính 18 7/18/2013 BÁO CÁO LƯU CHUYỂN TIỀN TỆ 7/18/2013 19 STT Chỉ tiêu Năm N Năm N-1 I Lưu chuyển tiền từ hoạt động KD 1 Tiền thu từ bán hàng 6.320 5.120 2 Tiền chi trả cho nhà cung cấp -5.580 -4.490 3 Tiền chi trả cho người lao động -460 -400 4 Tiền chi trả lãi vay -240 -160 5 Tiền chi nộp thuế TNDN -60 -30 6 Tiền thu khác từ kinh doanh 0 80 7 Tiền chi khác cho hoạt động kinh doanh -190 -90 Lưu chuyển tiền thuần từ HĐKD -210 30 II Lưu chuyển tiền từ hoạt động đầu tư 1 Tiền chi đầu tư tài sản cố định -140 -110 2 Tiền thu lãi cho vay, cổ tức được chia 90 40 Lưu chuyển tiền thuần từ HĐ đầu tư -50 -70 III Lưu chuyển tiền từ hoạt động tài chính 1 Tiền thu từ phát hành cổ phiếu 160 0 1 Tiền vay ngắn hạn, dài hạn 4.070 2.830 2 Tiền chi trả nợ gốc vay -3.820 -2.800 3 Chi trả cổ tức cho cổ đông -130 0 Lưu chuyển tiền thuần từ HĐTC 280 30 Lưu chuyển tiền thuần trong kỳ 20 -10 Tiền và tương đương tiền đầu kỳ 200 210 Tiền và tương đương tiền cuối kỳ 220 200 4.1.4. THUYẾT MINH BÁO CÁO TÀI CHÍNH Khái niệm: Kết cấu của thuyết minh BCTC: 7/18/2013 20 21 4.1.4. THUYẾT MINH BÁO CÁO TÀI CHÍNH - Những nội dung chủ yếu trình bày trong thuyết minh báo cáo tài chính : I- Đặc điểm hoạt động của doanh nghiệp II- Niên độ kế toán, đơn vị tiền tệ sử dụng trong kế toán III- Chế độ kế toán áp dụng IV- Tuyên bố về việc tuân thủ Chuẩn mực kế toán và Chế độ kế toán Việt Nam V- Các chính sách kế toán áp dụng VI- Thông tin bổ sung cho các khoản mục trình bày trong Bảng cân đối kế toán và Báo cáo kết qủa hoạt động kinh doanh VII- Những thông tin khác 7/18/2013 NHỮNG LƯU Ý KHI SỬ DỤNG BÁO CÁO TÀI CHÍNH Bản báo cáo tài chính chỉ phản ánh những dữ kiện tài chính, chưa phản ánh đầy đủ các nguồn lực mà doanh nghiệp sử dụng Phản ánh theo giá gốc, không phản ánh theo giá thị trường Các nhà quản lý có thể tác động vào những con số trên bản báo cáo tài chính Lạm phát có thể ảnh hưởng đến giá trị thực của tài sản và hiệu quả công ty 7/18/2013 22 4.2. CÁC HỆ SỐ TÀI CHÍNH CƠ BẢN CỦA DOANH NGHIỆP Để xem xét tình hình tài chính của doanh nghiệp, thường sử dụng các nhóm hệ số tài chính cơ bản: - Nhóm hệ số phản ánh khả năng thanh toán - Nhóm hệ số cơ cấu nguồn vốn và cơ cấu tài sản - Nhóm hệ số hiệu suất hoạt động - Nhóm hệ số hiệu quả hoạt động - Nhóm hệ số phân phối lợi nhuận - Nhóm hệ số giá trị thị trường 7/18/2013 23 4.2.1 HỆ SỐ PHẢN ÁNH KHẢ NĂNG THANH TOÁN Hệ số khả năng thanh toán hiện thời = Tổng tài sản ngắn hạn Tổng nợ ngắn hạn 7/18/2013 24 4.2.1 HỆ SỐ PHẢN ÁNH KHẢ NĂNG THANH TOÁN Hệ số khả năng thanh toán nhanh = Tổng tài sản ngắn hạn - HTK Tổng nợ ngắn hạn 7/18/2013 25 4.2.1 HỆ SỐ PHẢN ÁNH KHẢ NĂNG THANH TOÁN Hệ số khả năng thanh toán tức thời = Tiền và tương đương tiền Tổng nợ ngắn hạn 7/18/2013 26 4.2.1 HỆ SỐ PHẢN ÁNH KHẢ NĂNG THANH TOÁN Hệ số khả năng thanh toán lãi vay = Lợi nhuận trước lãi vay và thuế Lãi vay phải trả 7/18/2013 27 4.2.2. HỆ SỐ PHẢN ÁNH CƠ CẤU NGUỒN VỐN VÀ TÀI SẢN Phân tích cơ cấu nguồn vốn Hệ số nợ = Tổng nợ phải trả Tổng nguồn vốn Hệ số vốn chủ sở hữu = Vốn chủ sở hữu Tổng nguồn vốn 7/18/2013 28 4.2.2. HỆ SỐ PHẢN ÁNH CƠ CẤU NGUỒN VỐN VÀ TÀI SẢN Phân tích cơ cấu tài sản Tỷ lệ đầu tư vào tài sản ngắn hạn = Tài sản ngắn hạn Tổng tài sản Tỷ lệ đầu tư vào tài sản dài hạn = Tài sản dài hạn Tổng tài sản 7/18/2013 29 4.2.3 HỆ SỐ HIỆU SUẤT HOẠT ĐỘNG Vòng quay hàng tồn kho = Giá vốn hàng bán Hàng tồn kho bình quân Số ngày 1 vòng quay hàng tồn kho = 360 Vòng quay hàng tồn kho 7/18/2013 30 4.2.3 HỆ SỐ HIỆU SUẤT HOẠT ĐỘNG Vòng quay các khoản phải thu = Doanh thu bán hàng Các khoản phải thu bình quân Kỳ thu tiền trung bình = 360 Vòng quay các khoản phải thu 7/18/2013 31 4.2.3 HỆ SỐ HIỆU SUẤT HOẠT ĐỘNG Vòng quay vốn lưu động = Doanh thu thuần Vốn lưu động bình quân Kỳ luân chuyển vốn lưu động = 360 Vòng quay vốn lưu động 7/18/2013 32 4.2.3 HỆ SỐ HIỆU SUẤT HOẠT ĐỘNG Hiệu suất sử dụng vốn cố định = Doanh thu thuần Vốn cố định bình quân Hiệu suất sử dụng Tài sản cố định = Doanh thu thuần Nguyên giá TSCĐ bình quân 7/18/2013 33 4.2.3 HỆ SỐ HIỆU SUẤT HOẠT ĐỘNG Vòng quay toàn bộ vốn = Doanh thu thuần Vốn kinh doanh bình quân 7/18/2013 34 4.2.4. HỆ SỐ HIỆU QUẢ HOẠT ĐỘNG Tỷ suất lợi nhuận trên doanh thu (ROS) = Lợi nhuận trước (sau) thuế Doanh thu thuần 7/18/2013 35 4.2.4. HỆ SỐ HIỆU QUẢ HOẠT ĐỘNG Tỷ suất sinh lời kinh tế của tài sản (BEP) = Lợi nhuận trước lãi vay và thuế Tổng tài sản 7/18/2013 36 4.2.4. HỆ SỐ HIỆU QUẢ HOẠT ĐỘNG Tỷ suất lợi nhuận trước thuế trên vốn kinh doanh = Lợi nhuận trước thuế Vốn kinh doanh bình quân 7/18/2013 37 Tỷ suất lợi nhuận sau thuế trên vốn kinh doanh (ROA) = Lợi nhuận sau thuế Vốn kinh doanh bình quân 4.2.4. HỆ SỐ HIỆU QUẢ HOẠT ĐỘNG Tỷ suất sinh lời trên vốn chủ sở hữu (ROE) = Lợi nhuận sau thuế Vốn chủ sở hữu bình quân 7/18/2013 38 4.2.4. HỆ SỐ HIỆU QUẢ HOẠT ĐỘNG Tỷ suất sinh lời trên vốn chủ sở hữu (ROE) = Lợi nhuận sau thuế Vốn chủ sở hữu bình quân 7/18/2013 39 Đối với Cty cổ phần (ROE - tỷ suất sinh lời trên vốn cổ phần thường) Tỷ suất sinh lời trên vốn cổ phần thường = Lợi nhuận ròng thuộc cổ đông thường Vốn cổ phần thường 4.2.4. HỆ SỐ HIỆU QUẢ HOẠT ĐỘNG Thu nhập một cổ phần thường (EPS) = Lợi nhuận sau thuế - cổ tức CĐƯĐ Số lượng cổ phần thường đang lưu hành 7/18/2013 40 4.2.5. HỆ SỐ PHÂN PHỐI LỢI NHUẬN Cổ tức một cổ phần thường (DPS) = Lợi nhuận sau thuế dành trả cổ tức cho CĐ thường Số lượng cổ phần thường đang lưu hành 7/18/2013 41 Hệ số chi trả cổ tức = Cổ tức một cổ phần thường Thu nhập một cổ phần thường 4.2.5. HỆ SỐ PHÂN PHỐI LỢI NHUẬN 7/18/2013 42 Tỷ suất cổ tức = Cổ tức một cổ phần thường Giá thị trường một cổ phần thường 4.2.6. HỆ SỐ GIÁ TRỊ THỊ TRƯỜNG Hệ số giá trên thu nhập (P/E) = Giá thị trường 1 cổ phần thường Thu nhập một cổ phần thường 7/18/2013 43 4.2.5. HỆ SỐ GIÁ TRỊ THỊ TRƯỜNG Hệ số giá trị thị trường trên giá trị sổ sách (M/B) = Giá trị thị trường 1 cổ phần thường Giá trị sổ sách 1 cổ phần thường 7/18/2013 44 BẢNG TỔNG HỢP CÁC HỆ SỐ TÀI CHÍNH Chỉ tiêu Công ty TB ngành So sánh Nhận xét 1. Hệ số khả năng thanh toán Hệ số khả năng thanh toán hiện thời Hệ số khả năng thanh toán nhanh Hệ số khả năng thanh toán tức thời Hệ số khả năng thanh toán lãi vay 2. Hệ số cơ cấu vốn và cơ cấu tài sản Hệ số nợ Hệ số vốn chủ sở hữu Tỷ lệ đầu tư vào TSLĐ Tỷ lệ đầu tư vào TSCĐ 3. Hệ số hiệu suất hoạt động Vòng quay hàng tồn kho Số ngày 1 vòng quay hàng tồn kho Vòng quay các khoản phải thu 7/18/2013 45 BẢNG TỔNG HỢP CÁC HỆ SỐ TÀI CHÍNH Chỉ tiêu Công ty TB ngành So sánh Nhận xét Kỳ thu tiền trung bình Vòng quay vốn lưu động Kỳ luân chuyển vốn lưu động Hiệu suất sử dụng VCĐ Vòng quay toàn bộ vốn 4. Hệ số hiệu suất hoạt động Tỷ suất lợi nhuận sau thuế/Doanh thu thuần (ROS) Tỷ suất sinh lời kinh tế của tài sản (BEP) Tỷ suất lợi nhuận sau thuế/Vốn kinh doanh (ROA) Tỷ suất lợi nhuận sau thuế/ Vốn chủ sở hữu (ROE) 5. Hệ số phân phối lợi nhuận Hệ số chi trả cổ tức Tỷ suất cổ tức 6. Hệ số giá trị thị trường Hệ số giá trên thu nhập (P/E) Hệ số giá thị trường so giá trị sổ sách (M/B) 7/18/2013 46 4.2.7. MỐI QUAN HỆ GIỮA CÁC HỆ SỐ TÀI CHÍNH Tỷ suất lợi nhuận trên vốn kinh doanh (ROA) = Lợi nhuận sau thuế Vốn kinh doanh bình quân ROS x Vòng quay vốn kinh doanh = 7/18/2013 47 4.2.7. MỐI QUAN HỆ GIỮA CÁC HỆ SỐ TÀI CHÍNH Tỷ suất sinh lời trên vốn chủ sở hữu (ROE) = Lợi nhuận sau thuế Vốn chủ sở hữu bình quân 1 (1- Hệ số nợ) x ROS x Vòng quay vốn kinh doanh = 7/18/2013 48 4.2.7. MỐI QUAN HỆ GIỮA CÁC HỆ SỐ TÀI CHÍNH Tỷ lệ tăng trưởng bền vững như sau: g = ROE0 x (1 – tỷ lệ chi trả cổ tức) LN sau thuế Doanh thu thuần Tổng tài sản Lợi nhuận giữ lại ––––––––––––– x –––––––––––––– x ––––––––––––––– X –––––––––––––– = g Doanh thu thuần Tổng tài sản Vốn cổ phần LN sau thuế 7/18/2013 49 4.2.7. MỐI QUAN HỆ GIỮA CÁC HỆ SỐ TÀI CHÍNH Các nhân tố ảnh hưởng đến sự tăng trưởng bền vững: + Tỷ suất lợi nhuận trên doanh thu và Vòng quay tài sản + Hệ số tổng vốn trên vốn chủ sở hữu + Tỷ lệ lợi nhuận giữ lại 7/18/2013 50 4.2.7. MỐI QUAN HỆ GIỮA CÁC HỆ SỐ TÀI CHÍNH g : Tû lÖ t¨ng tr-ëng dù kiÕn Tû suÊt lîi nhuËn vèn chñ (ROE) Tû lÖ lîi nhuËn l-u gi÷ nh©n víi Tû suÊt lîi nhuËn doanh thu Vßng quay vèn nh©n víi Lîi nhuËn sau thuÕ Doanh thu thuÇn chia cho Doanh thu thuÇn Tæng tµi s¶n chia cho Doanh thu thuÇn trõ ®i Gi¸ vèn hµng b¸n Chi phÝ b¸n hµng & qu¶n lý L·i vay ThuÕ thu nhËp TiÒn mÆt Chøng kho¸n ng¾n h¹n C¸c kho¶n ph¶i thu Hµng tån kho Tµi s¶n l-u ®éng Tµi s¶n cè ®Þnh HÖ sè tµi s¶n trªn vèn CSH Tû suÊt lîi nhuËn vèn (ROI) nh©n víi 7/18/2013 51 4.3 PHÂN TÍCH DIỄN BIẾN NGUỒN VỐN VÀ SỬ DỤNG VỐN Quy trình phân tích diễn biến nguồn vốn và sử dụng vốn Bảng cân đối kế toán Tính toán các thay đổi Tài sản Nguồn vốn Diễn biến nguồn vốn -Tăng nguồn vốn - Giảm tài sản Sử dụng vốn -Tăng tài sản - Giảm nguồn vốn 7/18/2013 52 PHÂN TÍCH DIỄN BIẾN NGUỒN VÀ SỬ DỤNG VỐN 53 STT Sử dụng vốn Số tiền Tỷ trọng STT Diễn biến nguồn vốn Số tiền Tỷ trọng 1 Tăng hàng tồn kho 170 23,0% 1 Tăng vay và nợ ngắn hạn 280 37,8% 2 Tăng đầu tư vào TSCĐ 140 18,9% 2 Tăng vốn đầu tư của chủ sở hữu 220 29,7% 3 Giảm lợi nhuận chưa phân phối 110 14,9% 3 Tăng khấu hao TSCĐ 110 14,9% 4 Trả bớt nợ nhà cung cấp 100 13,5% 4 Tăng quỹ đầu tư phát triển 50 6,8% 5 Tăng các khoản phải thu ngắn hạn 80 10,8% 5 Tăng người mua trả tiền trước 40 5,4% 6 Tăng tài sản ngắn hạn khác 70 9,5% 6 Tăng thặng dư vốn cổ phần 20 2,7% 7 Trả bớt nợ dài hạn 30 4,1% 7 Tăng phải trả người lao động 10 1,4% 8 Tăng tiền và tương đương tiền 20 2,7% 8 Tăng quỹ dự phòng tài chính 10 1,4% 9 Tăng tài sản dài hạn khác 10 1,4% 10 Giảm các khoản phải trả ngắn hạn khác 10 1,4% Tổng sử dụng vốn 740 100,0% Tổng diễn biến nguồn vốn 740 100,0% 7/18/2013 4.4. NHỮNG CHÚ Ý KHI SỬ DỤNG CÁC HỆ SỐ TÀI CHÍNH - Nếu chúng ta chỉ sử dụng hệ số tài chính một cách riêng biệt có thể đưa lại một nhận định sai. - Tài liệu dùng để tính toán ra các hệ số tài chính là các báo cáo tài chính, trong khi các số liệu trên báo cáo tài chính không chỉ là số liệu có tính chất lịch sử, mà còn có bản chất tĩnh - Cần thận trọng trong khi so sánh hệ số tài chính với các công ty khác cùng ngành nghề, - Sự khác biệt giữa giá trị sổ sách và giá trị thị trường của các tài sản, đặc biệt là trong điều kiện lạm phát cao làm bóp méo báo cáo tài chính 7/18/2013 54

File đính kèm:

bai_giang_tai_chinh_doanh_nghiep_chuong_4_bao_cao_tai_chinh.pdf

bai_giang_tai_chinh_doanh_nghiep_chuong_4_bao_cao_tai_chinh.pdf