Bài giảng Tài chính doanh nghiệp - Chương 20: Tài chính trong sáp nhập, hợp nhất và phá sản doanh nghiệp

20.1 SÁP NHẬP, HỢP NHẤT VÀ MUA LẠI DOANH NGHIỆP

20.1.1 Khái niệm sáp nhập và hợp nhất doanh nghiệp

•Sáp nhập (merger) doanh nghiệp:

*Hợp nhất doanh nghiệp:4

20.1.1 KHÁI NIỆM SÁP NHẬP VÀ HỢP NHẤT DN

Các loại kết hợp khi sáp nhập, hợp nhất:

• Kết hợp theo chiều ngang

• Kết hợp theo chiều dọc

• Kết hợp theo phương thức liên ngành5

20.1.2 KHÁI NIỆM VÀ CÁC HÌNH THỨC MUA LẠI

DOANH NGHIỆP

* Khái niệm mua lại doanh nghiệp

Theo luật cạnh tranh năm 2004 của Việt Nam “ mua

lại doanh nghiệp là việc một doanh nghiệp mua toàn

bộ hoặc một một phần tài sản của doanh nghiệp khác

đủ để kiểm soát, chi phối toàn bộ hoặc một ngành

nghề của doanh nghiệp bị mua lại6

20.1.2 KHÁI NIỆM VÀ CÁC HÌNH THỨC MUA LẠI

DOANH NGHIỆP

* Các hinh thức mua lại doanh nghiệp

+ Mua lại cổ phần:

+ Mua lại tài sản:

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Tài chính doanh nghiệp - Chương 20: Tài chính trong sáp nhập, hợp nhất và phá sản doanh nghiệp

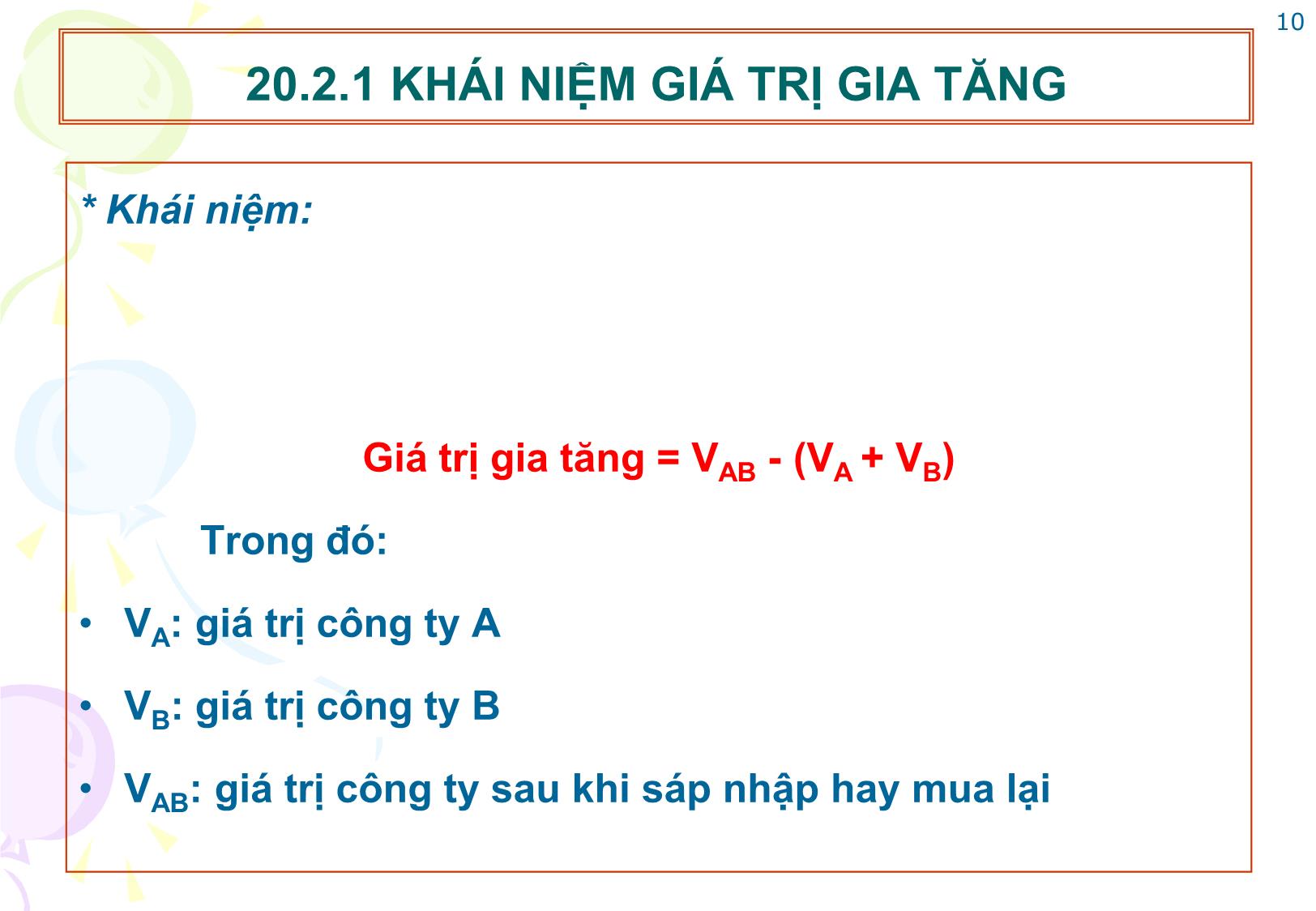

1 HỌC VIỆN TÀI CHÍNH BỘ MÔN TCDN An TÀI CHÍNH TRONG SÁP NHẬP, HỢP NHẤT VÀ PHÁ SẢN DOANH NGHIỆP Chương 20 2 NỘI DUNG 20.1 Sáp nhập, hợp nhất và mua lại doanh nghiệp 20.2 Xác định giá trị gia tang khi sáp nhập và mua lại doanh nghiệp 20.3 Xác định giá trị công ty sau khi mua lại công ty khác 20.4 Xác định giá trị hiện tại thuần sau khi sáp nhập doanh nghiệp 20.5 Tái cấu trúc tài chính doanh nghiệp 20.6 Xử lý tài chính khi doanh nghiệp lâm vào tinh trạng phá sản 3 20.1 SÁP NHẬP, HỢP NHẤT VÀ MUA LẠI DOANH NGHIỆP 20.1.1 Khái niệm sáp nhập và hợp nhất doanh nghiệp •Sáp nhập (merger) doanh nghiệp: *Hợp nhất doanh nghiệp: 4 20.1.1 KHÁI NIỆM SÁP NHẬP VÀ HỢP NHẤT DN Các loại kết hợp khi sáp nhập, hợp nhất: • Kết hợp theo chiều ngang • Kết hợp theo chiều dọc • Kết hợp theo phương thức liên ngành 5 20.1.2 KHÁI NIỆM VÀ CÁC HÌNH THỨC MUA LẠI DOANH NGHIỆP * Khái niệm mua lại doanh nghiệp Theo luật cạnh tranh năm 2004 của Việt Nam “ mua lại doanh nghiệp là việc một doanh nghiệp mua toàn bộ hoặc một một phần tài sản của doanh nghiệp khác đủ để kiểm soát, chi phối toàn bộ hoặc một ngành nghề của doanh nghiệp bị mua lại 6 20.1.2 KHÁI NIỆM VÀ CÁC HÌNH THỨC MUA LẠI DOANH NGHIỆP * Các hinh thức mua lại doanh nghiệp + Mua lại cổ phần: + Mua lại tài sản: 7 20.1.3 PHÂN BIỆT MUA LẠI VÀ GIÀNH QUYỀN KIỂM SOÁT * Kiểm soát là quyền chi phối các chính sách tài chính và hoạt động của doanh nghiệp nhằm thu được lợi ích kinh tế từ các hoạt động của doanh nghiệp đó * Giành quyền kiểm soát là thuật ngữ thể hiện sự chiếm quyền kiểm soát công ty của một nhóm cổ đông này từ nhóm cổ đông khác. 8 20.1.3 PHÂN BIỆT MUA LẠI VÀ GIÀNH QUYỀN KIỂM SOÁT •Giành quyền đại diện (proxy contest) xảy ra khi một nhóm cổ đông cố gắng giành chỗ trong Hội đồng quản trị. Một nhóm cổ đông sẽ cố gắng giành quyền ủy nhiệm từ các cổ đông khác, khi đạt được đủ lượng phiếu bầu, họ có thể kiểm soát công ty theo ý chí của họ. * Giao dịch tư nhân hóa (going – private transactions) là giao dịch mà một nhóm nhỏ các nhà đầu tư bao gồm các nhà đầu tư sáng lập và một số nhà đầu tư bên ngoài mua lại toàn bộ cổ phiếu của công ty giao dịch trên thị trường sau đó rút công ty không niêm yết trên thị trường nữa. 9 20.2 XÁC ĐỊNH GIÁ TRỊ GIA TĂNG KHI SÁP NHẬP VÀ MUA LẠI 20.2.1. Khái niệm giá trị gia tăng 20.2.2. Cơ sở tạo ra giá trị gia tăng khi sáp nhập hoặc mua lại doanh nghiệp 10 20.2.1 KHÁI NIỆM GIÁ TRỊ GIA TĂNG * Khái niệm: Giá trị gia tăng = VAB - (VA + VB) Trong đó: • VA: giá trị công ty A • VB: giá trị công ty B • VAB: giá trị công ty sau khi sáp nhập hay mua lại 11 20.2.1 KHÁI NIỆM GIÁ TRỊ GIA TĂNG Khi sáp nhập hai công ty, dòng tiền của công ty sau khi sáp nhập tăng lên tạo ra giá trị tăng thêm. CFt = ∆DT - ∆Chi phi - ∆thuế TNDN - ∆Nhu cầu vốn Trong đó: ∆CFt : ∆ DT: ∆Chi phí: ∆thuế TNDN: ∆Nhu cầu vốn: 12 20.2.2 CƠ SỞ TẠO RA GIÁ TRỊ GIA TĂNG KHI SÁP NHẬP HOẶC MUA LẠI DOANH NGHIỆP • Sự tăng thêm của doanh thu • Chi phí giảm • Lợi về thuế • Nhu cầu vốn giảm 13 20.3 XÁC ĐỊNH GIÁ TRỊ CÔNG TY SAU KHI MUA LẠI CÔNG TY KHÁC Từ công thức: Giá trị gia tăng = VAB - (VA+ VB) => VAB = giá trị gia tăng + (VA + VB) Các bước để xác định giá trị của công ty sau khi sáp nhập: Bước 1: Xác định giá trị hai công ty hoạt động riêng biệt Bước 2: Ước lượng giá trị gia tăng của việc sáp nhập 14 20.3 XÁC ĐỊNH GIÁ TRỊ CÔNG TY SAU KHI MUA LẠI CÔNG TY KHÁC Chúng ta có thể sử dụng mô hình chiết khấu dòng tiền để xác định giá trị gia tăng khi sáp nhập công ty Giá trị gia tăng = ∆CFt: r: 1 (1 ) T t t t CF r 15 VÍ DỤ MINH HỌA Công ty A đang có ý định thây tóm công ty B. thông tin về hai công ty và các ảnh hưởng của việc thâu tóm như sau: + Đầu tư $ 400.000 nâng cấp TS của cty B + Dòng tiền thuần HĐ tăng lên $290.000 mỗi năm và kéo dài mãi mãi + Mua thêm một dây chuyền sản xuất trị giá 1 triệu usd + Dòng tiền kỳ vọng tạo ra $230.000 mỗi năm và kéo dài mãi mãI Tỷ suất sinh lời đòi hỏi là 15% C«ng ty Gi¸ trÞ thÞ tr-êng C«ng ty A $ 92 000 000 C«ng ty B $ 10 000 000 16 LỜI GIẢI • Dòng tiền thuần hoạt động hằng năm tăng thêm • Giá trị hiện tại của dòng tiền thuần hoạt động • Giá trị gia tăng từ việc sáp nhập • Giá trị của công ty sau sáp nhập 17 20.4 XÁC ĐỊNH GIÁ TRỊ HIỆN TẠI THUẦN KHI SÁP NHẬP •Giá trị hiện tại thuần công ty có được sau sáp nhập: Hoặc: NPV = G - NC Trong đó: + G là giá trị gia tăng sau sáp nhập + NC chi phí phảI trả cho sự sáp nhập 18 20.4.1 THANH TOÁN GIAO DỊCH BẰNG TIỀN • Giá trị gia tăng (Gain): G = VAB - (VA + VB) • Trong đó: VAB giá trị công ty sau sáp nhập VA,VB giá trị công ty A và B trước sáp nhập 19 20.4.1 THANH TOÁN GIAO DỊCH BẰNG TIỀN * Chi phí sáp nhập (NC) là số tiền công ty A trả cho công ty B (công ty bị sáp nhập). Hay chi phí sáp nhập được xác định theo công thức: NC = C - VB Trong đó: • C • VB => Như vậy NC chính là khoản giá trị tăng thêm mà công ty B (công ty bị sáp nhập) nhận được nhiều hơn so với giá trị của nó trước khi sáp nhập. 20 20.4.1 THANH TOÁN GIAO DỊCH BẰNG TIỀN =>Thương vụ sáp nhập này sẽ mang lại cho cổ đông của công ty A một lượng NPV dương nếu như giá trị gia tăng (G) sau sáp nhập lớn hơn chi phí bỏ ra để thực hiện hợp nhất. NPVA = G - NC = G - (C - VB) = G - C + VB Trường hợp A dành toàn bộ giá trị tăng thêm (G) trả cho B khi đó NPVA = 0. Đây mức giá cao nhất mà công ty A có thể trả cho công ty B. Nếu B chấp nhận số tiền A trả chỉ bằng VB (giá trị của công ty B trước sáp nhập) khi đó NPVA = G 21 20.4.1 THANH TOÁN GIAO DỊCH BẰNG TIỀN Ví dụ minh họa: Giả sử công ty A dành trả cho cổ đông của công ty B toàn bộ phần giá trị tăng thêm 2.4 USD. Công ty B hiện có 5 triệu cổ phiếu với mức giá thị trường là 2$/ cổ phiếu (giả định giá thị trường cổ phiếu của công ty sát với giá trị thực). Khi đó: Giá trị tối đa công ty A có thể trả cho công ty B là Vậy mức giá cao nhất mà A có thể trả cho cổ phiếu của công ty B là: 22 20.4.1 THANH TOÁN GIAO DỊCH BẰNG TIỀN *Chênh lệch giữa giá trị gia tăng và chi phí. Giả Sử công ty A trả $2.3 cho mỗi cổ phiếu của công ty B => Tổng số tiền mà công ty A trả cho công ty B là 11.5 triệu USD Trong trường hợp này chi phí phải trả cho vụ sáp nhập là: NC = Cash - VB = NPV của công ty A sau khi hợp nhất: NPVA = G - NC = 23 CHÊNH LỆCH GIỮA GIÁ TRỊ GIA TĂNG VÀ CHI PHÍ + Giả sử giá trị thực của 1 cổ phiếu là 1.7$ nhưng bị thổi lên thành 2 $ . Giá trị thực của công ty là: Trong khi Tổng giá trị thị trường là 10 triệu usd + Giá trị thực tế mà công ty A nhận được sau khi sáp nhập với B là: Nếu như A trả cho B là 11.5 triệu USD sẽ làm cho cổ đông của A bất lợi và thiệt hại là: 11,5 triệu USD – 10,9 triệu USD = 0.6 triệu USD Hoặc có thể tính theo cách khác: Chi phí cho hợp nhất là:NC = C - VB = Khi đó giá trị hiện tại thuần của công ty A sau sáp nhập là NPVA = G - NC = 24 20.4.2 THANH TOÁN GIAO DỊCH BẰNG CỔ PHIẾU Trong trường hợp thanh toán mua lại bằng cổ phiếu, cổ đông của công ty B ( công ty bị sáp nhập) sẽ nhận được một số lượng cổ phần nào đó của công ty A ( công ty nhận sáp nhập) cho mỗi cổ phần của công ty B. Sau sáp nhập cổ đông của công ty B sẽ sở hữu một lượng cổ phần của công ty mới 25 20.4.2 THANH TOÁN GIAO DỊCH BẰNG CỔ PHIẾU Ví dụ minh họa: Trước khi sáp nhập với công ty B, công ty A có số lượng cổ phiếu lưu hành trên thị trường là 20 triệu cổ phiếu với giá thị trường là 4.60$ một cổ phiếu. Công ty A dự kiến mua lại công ty B bằng hình thức thanh toán bằng cổ phiếu, theo đó mỗi cổ đông sở hữu 2 cổ phiếu của công ty B sẽ nhận được 1 cổ phiếu của công ty A. trong trường hợp này, chi phí mua lại được xác định như thế nào? 26 20.4.2 THANH TOÁN GIAO DỊCH BẰNG CỔ PHIẾU Giá CP công ty A là 4.60$, một cổ phiếu của công ty A được trao đổi với 2 cổ phiếu của công ty B => công ty A trả 2.3$ một cổ phiếu của công ty B. Giá trị công ty sau sáp nhập: VAB = VA + VB + G = = 27 20.4.2 THANH TOÁN GIAO DỊCH BẰNG CỔ PHIẾU + Sau sáp nhập, công ty A phảI phát hành thêm 2.5 triệu cổ phiếu để trao đổi với 5 triệu cổ phiếu của công ty B. Vì vậy số lượng cổ phiếu của công ty A sau phát hành sẽ là 22,5 triệu. + Tổng giá trị thị trường của số cổ phiếu phát hành thêm để mua lại công ty B là: So với giá trị thực của công ty B là $10 000 000, thì chi phí mà A phải bỏ ra để mua lại B là: 28 20.4.2 THANH TOÁN GIAO DỊCH BẰNG CỔ PHIẾU Công thức tính NC: NC = (b x VAB) - VB Trong đó b là tỷ lệ cổ phiếu mà cổ đông của công ty mục tiêu nhận được khi đồng ý thực hiện sáp nhập (b x VAB ) chính là số giá trị mà công ty A trả cho cty B Lúc này NPV được xác định như sau: NPVA = G - NC = 29 20.4.2 THANH TOÁN GIAO DỊCH BẰNG CỔ PHIẾU * Sự khác nhau giữa giao dịch bằng tiền và bằng cổ phiếu: Thứ nhất, chi phí của sáp nhập bằng cổ phiếu chỉ có thể được ước lượng khi tiến trình hợp nhất được thực hiện Thứ hai, hình thức thanh toán bằng cổ phiếu hạn chế được thiệt hại cho công ty do định giá doanh nghiệp không chính xác 30 20.5 TÁI CẤU TRÚC TÀI CHÍNH DOANH NGHIỆP 20.5.1 Chiến lược tài chính trong các giai đoạn phát triển của doanh nghiệp 20.5.2 Tái cấu trúc tài chính 20.5.1 CHIẾN LƯỢC TÀI CHÍNH TRONG CÁC GIAI ĐOẠN PHÁT TRIỂN CỦA DOANH NGHIỆP Nhìn một cách tổng quát: Chu kỳ hoạt động của doanh nghiệp có thể chia thành 4 giai đoạn: • Giai đoạn hình thành • Giai đoạn tăng trưởng • Giai đoạn phát triển ổn định • Giai đoạn suy thoái => Tương ứng với mỗi giai đoạn nhất định, các chính sách tài chính (chính sách đầu tư, huy động vốn, phân phối LN) cũng sẽ khác nhau. 31 32 20.5.2 TÁI CẤU TRÚC TÀI CHÍNH * Khái niệm: Tái cấu trúc tài chính là quá trình tổ chức, cơ cấu lại tài sản và nguồn vốn kinh doanh của doanh nghiệp một cách tối ưu, đồng thời đảm bảo sự phù hợp cơ cấu tài sản và nguồn vốn. 33 20.5.2. TÁI CẤU TRÚC TÀI CHÍNH * Nội dung tái cấu trúc tài chính: + Tái cấu trúc tài sản: + Tái cấu trúc nguồn vốn: 34 20.5.2. TÁI CẤU TRÚC TÀI CHÍNH * Lý do phải tái cấu trúc tài chính: - Doanh nghiệp gặp khó khăn trong hoạt động sản Xuất kinh doanh, tình trạng thua lỗ kéo dài, thậm chí có thể dẫn tới phá sản do mất khả năng thanh toán - Thiếu khả năng quản lý trong việc đầu tư vốn và hoạt động kinh doanh không hiệu quả - Việc tái cấu trúc tài chính đảm bảo cho công ty có tình hình tài chính ổn định, phục vụ các mục tiêu phát triển lâu dài trong tương lai - Dư thừa quá mức nguồn vốn tín dụng tài trợ cho công ty - Khi công ty thực hiện các thương vụ sáp nhập, hợp nhất 35 20.5.2. TÁI CẤU TRÚC TÀI CHÍNH * Phương hướng và biện pháp tái cấu trúc tài chính: 1. Tái cấu trúc nguồn vốn: + Tái cấu trúc các khoản nợ + TáI cấu trúc vốn chủ sở hữu 2. Tái cấu trúc tài sản + Bán bớt tài sản (divestitures) + Tách công ty con ( spin - offs) + Tách công ty con và bán cổ phần ( Equity carve - out) 36 20.6 XỬ LÝ TÀI SẢN KHI DOANH NGHIỆP LÂM VÀO TÌNH TRẠNG PHÁ SẢN 20.6.1 Khái niệm doanh nghiệp lâm vào tình trạng phá sản 20.6.2 Các biện pháp tài chính khắc phục tình trạng lâm vào phá sản 20.6.3 Xử lý tài chính khi thực hiện phá sản doanh nghiệp 37 20.6.1 KHÁI NIỆM DOANH NGHIỆP LÂM VÀO TÌNH TRẠNG PHÁ SẢN + Một doanh nghiệp được coi là lâm vào tình trạng phá sản thường được hiểu là doanh nghiệp bị lâm vào tình trạng hỗn loạn về tài chính và không có khả năng thanh toán các khoản nợ đến hạn + Theo điều 3 của luật phá sản doanh nghiệp quy định : 38 20.6.1 KHÁI NIỆM DOANH NGHIỆP LÂM VÀO TÌNH TRẠNG PHÁ SẢN * Nguyên nhân dẫn tới lâm vào tình trạng phá sản doanh nghiệp: • Do sai lầm trong quyết định chính sách tài chính, như chính sách tài trợ vốn, chính sách huy động vốn • Do yếu kém trong khâu quản trị điều hành, nhất là quản trị dòng tiền trong hoạt động, không cân đối được dòng tiền • Do thay đổi cơ chế, chính sách của nhà nước, nhất là chính sách tiền tệ, chính sách lãI suất • Do các nguyên nhân khách quan như sản phẩm bị cạnh tranh khốc liệt, chấm dứt chu kỳ sống của sản phẩm. 39 20.6.2 CÁC BIỆN PHÁP TÀI CHÍNH KHẮC PHỤC TÌNH TRẠNG LÂM VÀO PHÁ SẢN 20.6.2.1 Giải quyết công nợ theo hình thức tự nguyện + Đàm phán để chủ nợ ra hạn nợ cho doanh nghiệp + Đàm phán để chủ nợ giảm bớt mức trả nợ cho doanh nghiệp + Đàm phán để chuyển nợ thành vốn cổ phần 40 20.6.2 CÁC BIỆN PHÁP TÀI CHÍNH KHẮC PHỤC TÌNH TRẠNG LÂM VÀO PHÁ SẢN 20.6.2.2 Phục hồi hoạt động kinh doanh * Các biện pháp cần thiết để phục hồi hoạt động kinh doanh + Huy động vốn mới + Thay đổi mặt hàng sản xuất kinh doanh + Đổi mới công nghệ sản xuất + Tổ chức lại bộ máy quản lý; sáp nhập hoặc chia tách bộ phận sản xuất nhằm nâng cao năng suất, chất lượng sản xuất + Bán lại cổ phần cho chủ nợ + Bán hoặc cho thuê tài sản không cần thiết + Các biện pháp khác không trái pháp luật 41 20.6.2 CÁC BIỆN PHÁP TÀI CHÍNH KHẮC PHỤC TÌNH TRẠNG LÂM VÀO PHÁ SẢN 20.6.2.3 Thanh lý doanh nghiệp dưới hình thức tự nguyện Thanh lý tài sản theo hình thức này, toàn bộ tài sản của doanh nghiệp sẽ được giao lại cho một người ủy thác để người này sẽ thay mặt các bên tiến hành các thủ tục pháp lý. Thanh lý tự nguyện phảI được sự đồng ý của chủ nợ 42 20.6.3 XỬ LÝ TÀI CHÍNH KHI THỰC HIỆN PHÁ SẢN DOANH NGHIỆP * Thứ tự phân chia tài sản (theo điều 37 luật phá sản): + Phí phá sản + Các khoản nợ lương, trợ cấp thôI việc, bảo hiểm xã hội + Các khoản nợ không đảm bảo phải trả cho các chủ nợ trong danh sách chủ nợ + Trường hợp giá trị tài sản của doanh nghiệp, hợp tác xã sau khi thanh toán đủ các khoản a, b, c trên mà vẫn còn thì phần còn lại này thuộc về: - Chủ doanh nghiệp - Các thành viên của công ty; các cổ đông của công ty cổ phần - Chủ sở hữu doanh nghiệp nhà nước

File đính kèm:

bai_giang_tai_chinh_doanh_nghiep_chuong_20_tai_chinh_trong_s.pdf

bai_giang_tai_chinh_doanh_nghiep_chuong_20_tai_chinh_trong_s.pdf