Bài giảng Tài chính doanh nghiệp - Chương 13: Đòn bẩy tài chính và chính sách vay nợ của doanh nghiệp

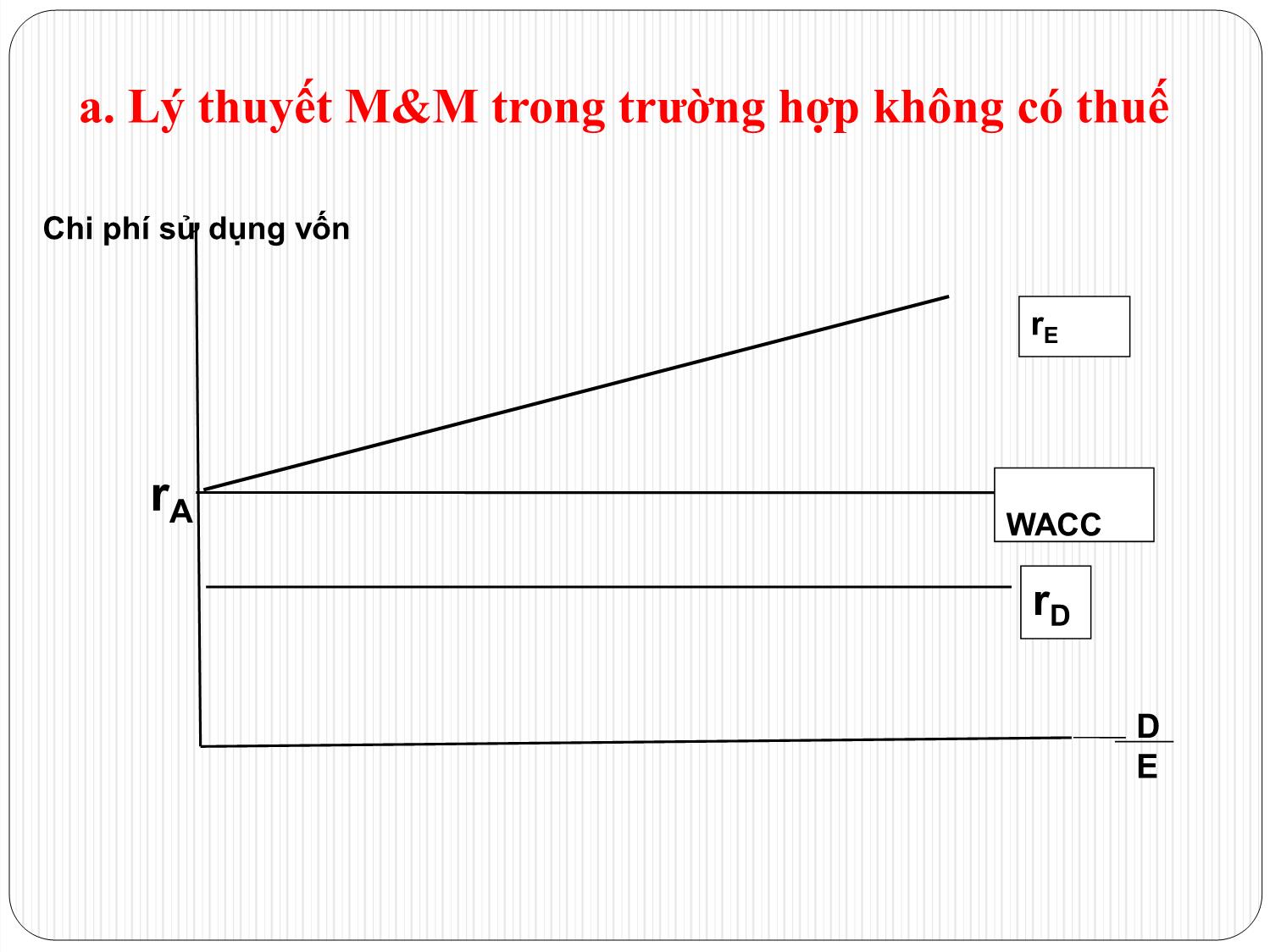

Lý thuyết M&M trong trường hợp không có thuế

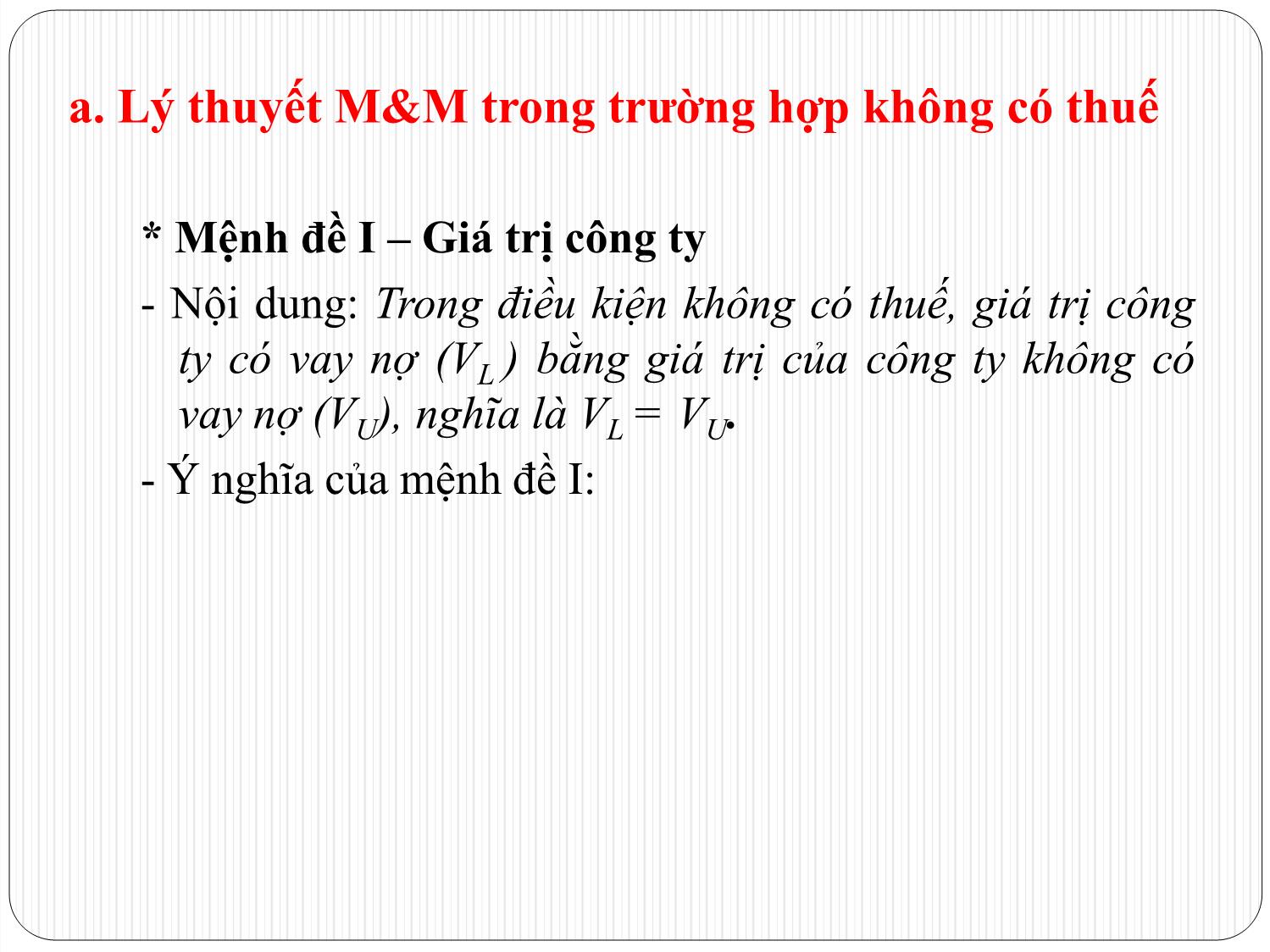

* Mệnh đề I – Giá trị công ty

- Nội dung: Trong điều kiện không có thuế, giá trị công

ty có vay nợ (VL ) bằng giá trị của công ty không có

vay nợ (VU), nghĩa là VL = VU.

- Ý nghĩa của mệnh đề I:

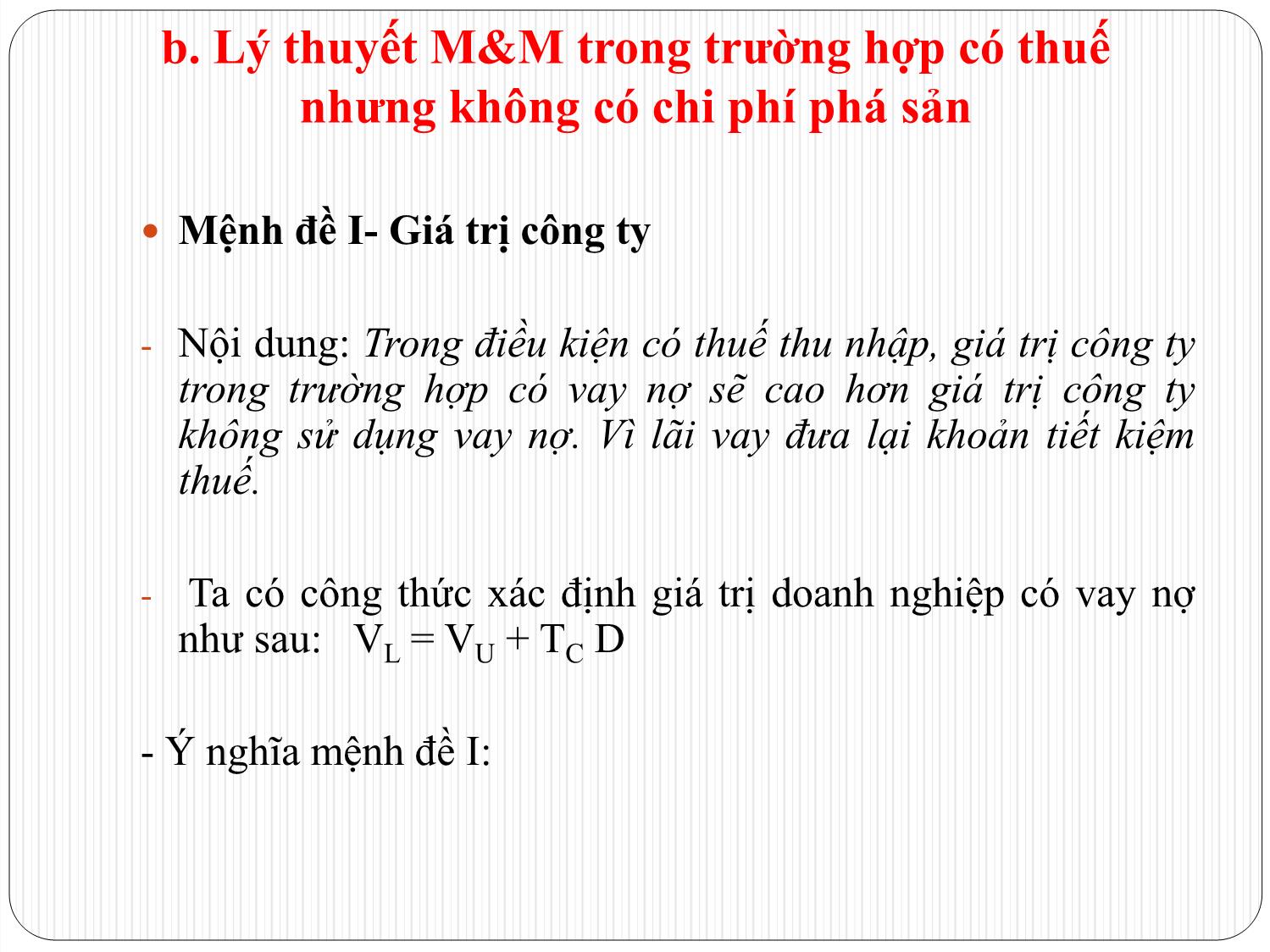

Lý thuyết M&M trong trường hợp có thuế

nhưng không có chi phí phá sản

Mệnh đề I- Giá trị công ty

- Nội dung: Trong điều kiện có thuế thu nhập, giá trị công ty

trong trường hợp có vay nợ sẽ cao hơn giá trị công ty

không sử dụng vay nợ. Vì lãi vay đưa lại khoản tiết kiệm

thuế.

- Ta có công thức xác định giá trị doanh nghiệp có vay nợ

như sau: V

L = VU + TC D

- Ý nghĩa mệnh đề I:

Lý thuyết về cơ cấu nguồn vốn tối ưu

(quan điểm truyền thống)

Lý thuyết này cho rằng có một cơ cấu nguồn vốn tối ưu, ở đó có

thể gia tăng giá trị Công ty bằng cách sử dụng tỷ số đòn bẩy tài

chính phù hợp.

Công ty có thể hạ thấp chi phí sử dụng vốn thông qua tăng sử

dụng nợ (do chi phí sử dụng vốn vay thấp và do tiết kiệm thuế

nhu nhập). Tuy nhiên, khi hệ số nợ tăng đến một ngưỡng nào đó

thì rủi ro cũng tăng, do đó nhà đầu tư (cả chủ nợ và chủ sở hữu)

cũng sẽ đòi hỏi tỷ suất sinh lời cao hơn => WACC tăng lên.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Tài chính doanh nghiệp - Chương 13: Đòn bẩy tài chính và chính sách vay nợ của doanh nghiệp

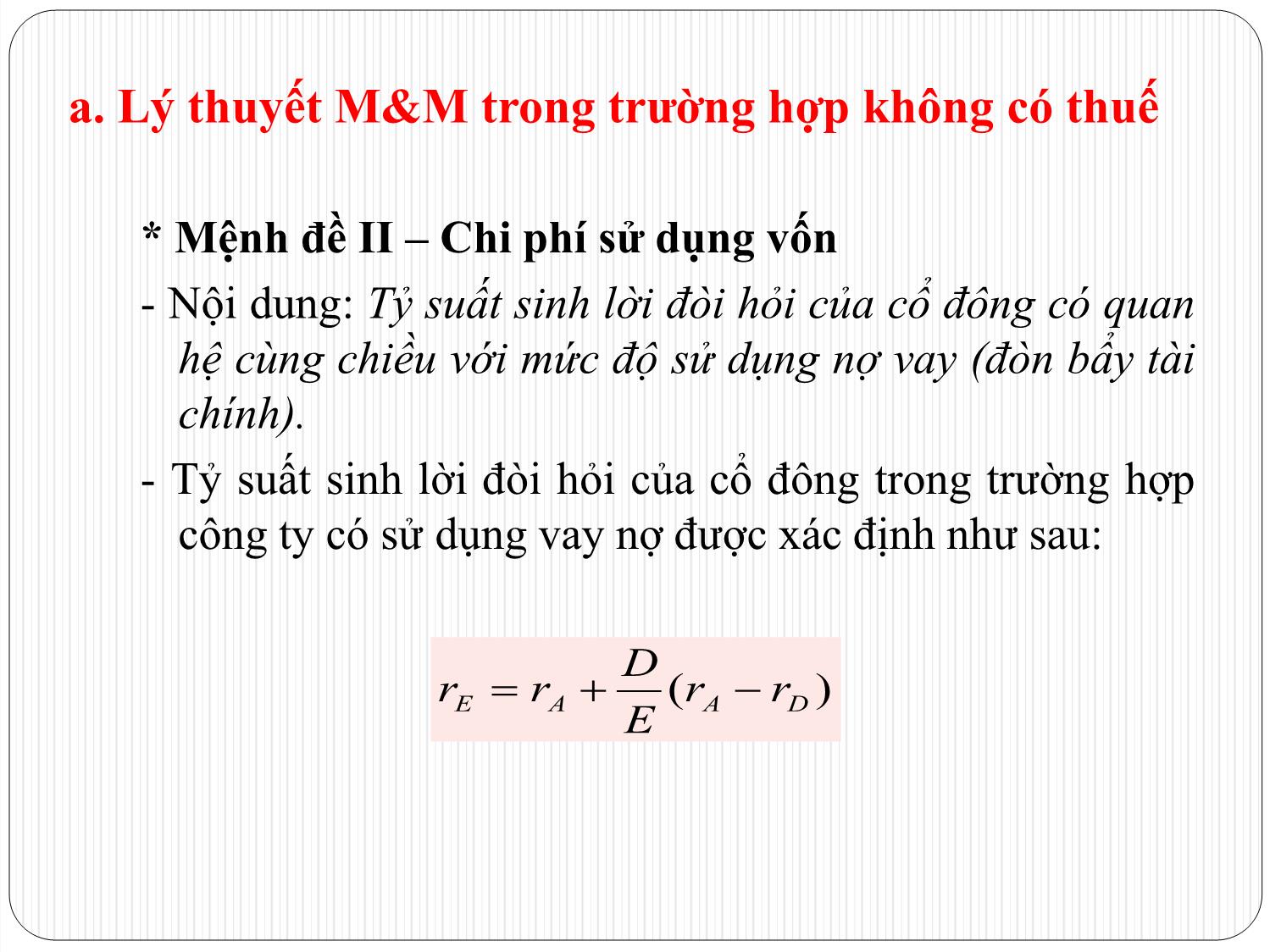

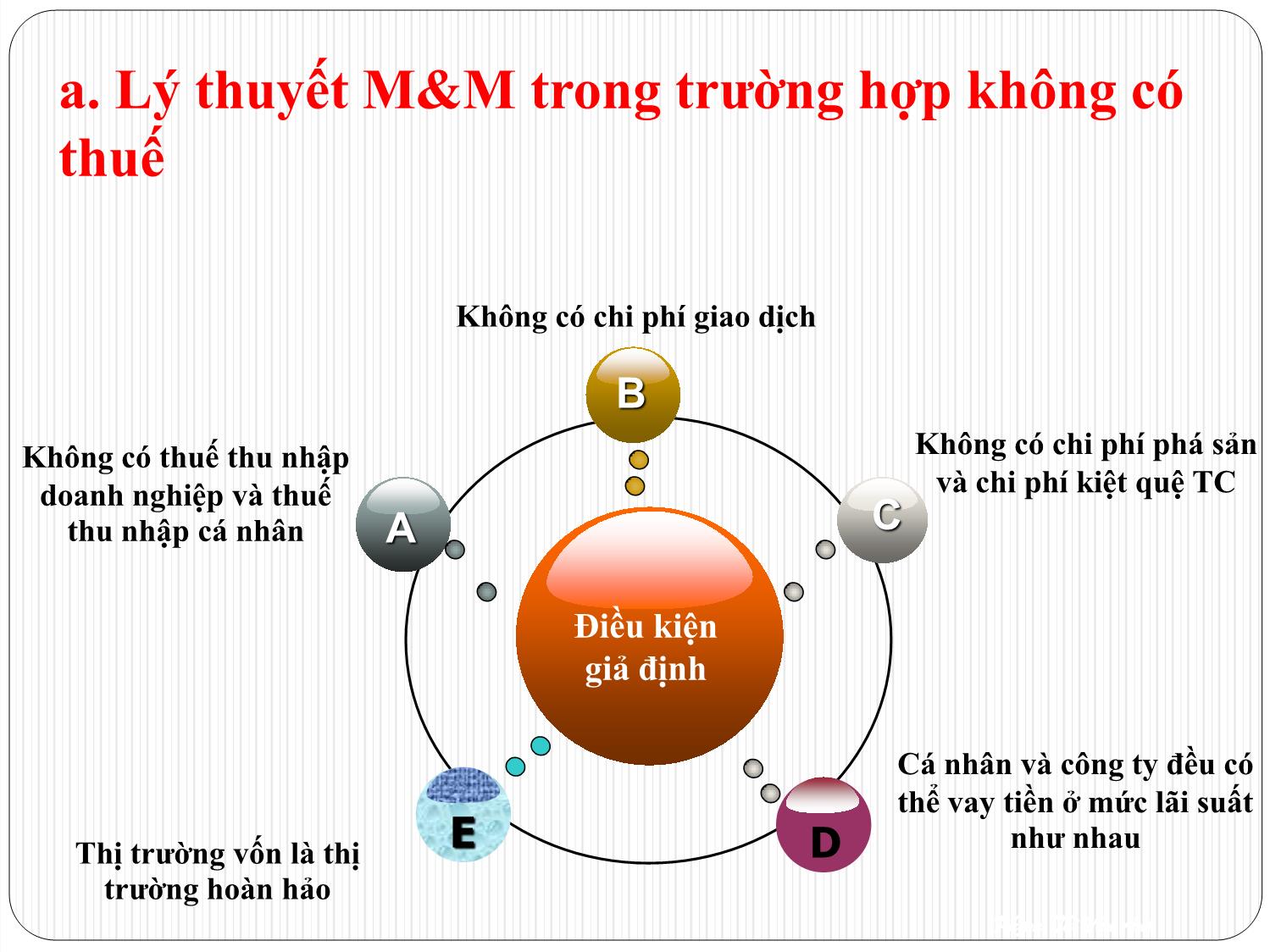

An ĐÒN BẨY TÀI CHÍNH VÀ CHÍNH SÁCH VAY NỢ CỦA DOANH NGHIỆP CHƯƠNG 13 HỌC VIỆN TÀI CHÍNH BỘ MÔN TCDN NỘI DUNG 13.1. Cơ cấu nguồn vốn của DN 13.2. Đòn bẩy tài chính 13.3. Cơ cấu nguồn vốn tối ưu 13.1. Cơ cấu nguồn vốn của DN 13.1.1. Khái niệm về cơ cấu nguồn vốn Các chỉ tiêu phản ánh cơ cấu nguồn vốn của DN 13.1.2. Các lý thuyết về cơ cấu nguồn vốn Khi cơ cấu nguồn vốn thay đổi thì chi phí sử dụng vốn của Công ty có thay đổi hay không? Câu hỏi Khi cơ cấu nguồn vốn thay đổi thì giá trị của Công ty có thay đổi hay không? . Phạm Thị Vân Anh * Mệnh đề II – Chi phí sử dụng vốn - Nội dung: Tỷ suất sinh lời đòi hỏi của cổ đông có quan hệ cùng chiều với mức độ sử dụng nợ vay (đòn bẩy tài chính). - Tỷ suất sinh lời đòi hỏi của cổ đông trong trường hợp công ty có sử dụng vay nợ được xác định như sau: )( DAAE rr E D rr a. Lý thuyết M&M trong trường hợp không có thuế 13.1.2.1. Lý thuyết M&M về cơ cấu nguồn vốn của CT *Lý thuyết M&M được phát biểu thành hai mệnh đề: + Mệnh đề I: Đề cập về giá trị công ty, + Mệnh đề II: Đề cập về chi phí sử dụng vốn của công ty. Các mệnh đề này được xem xét trong 2 trường hợp: Không có thuế thu nhập và có thuế thu nhập Điều kiện giả định B Không có thuế thu nhập doanh nghiệp và thuế thu nhập cá nhân Thị trường vốn là thị trường hoàn hảo Cá nhân và công ty đều có thể vay tiền ở mức lãi suất như nhau A C Không có chi phí giao dịch Không có chi phí phá sản và chi phí kiệt quệ TC E D Phạm Thị Vân Anh a. Lý thuyết M&M trong trường hợp không có thuế a. Lý thuyết M&M trong trường hợp không có thuế * Mệnh đề I – Giá trị công ty - Nội dung: Trong điều kiện không có thuế, giá trị công ty có vay nợ (VL ) bằng giá trị của công ty không có vay nợ (VU), nghĩa là VL = VU. - Ý nghĩa của mệnh đề I: rD rE WACC D E rA Chi phí sử dụng vốn a. Lý thuyết M&M trong trường hợp không có thuế b. Lý thuyết M&M trong trường hợp có thuế nhưng không có chi phí phá sản Mệnh đề I- Giá trị công ty - Nội dung: Trong điều kiện có thuế thu nhập, giá trị công ty trong trường hợp có vay nợ sẽ cao hơn giá trị công ty không sử dụng vay nợ. Vì lãi vay đưa lại khoản tiết kiệm thuế. - Ta có công thức xác định giá trị doanh nghiệp có vay nợ như sau: VL = VU + TC D - Ý nghĩa mệnh đề I: b. Lý thuyết M&M trong trường hợp có thuế nhưng không có chi phí phá sản b. Lý thuyết M&M trong trường hợp có thuế nhưng không có chi phí phá sản WACC D/E rD rE Chi phí sử dụng vốn 13.1.2.2. Lý thuyết về cơ cấu nguồn vốn tối ưu (quan điểm truyền thống) Lý thuyết này cho rằng có một cơ cấu nguồn vốn tối ưu, ở đó có thể gia tăng giá trị Công ty bằng cách sử dụng tỷ số đòn bẩy tài chính phù hợp. Công ty có thể hạ thấp chi phí sử dụng vốn thông qua tăng sử dụng nợ (do chi phí sử dụng vốn vay thấp và do tiết kiệm thuế nhu nhập). Tuy nhiên, khi hệ số nợ tăng đến một ngưỡng nào đó thì rủi ro cũng tăng, do đó nhà đầu tư (cả chủ nợ và chủ sở hữu) cũng sẽ đòi hỏi tỷ suất sinh lời cao hơn => WACC tăng lên. Đồ thị biểu diễn chi phí SDV và cách tiếp cận truyền thống rd (rA) rE D* 10 15 20 13.1.2.3. Lý thuyết lợi nhuận hoạt động ròng Lý thuyết này cho rằng không có cơ cấu nguồn vốn tối ưu và giá trị công ty, giá cổ phiếu công ty không bị phụ thuộc vào cơ cấu nguồn vốn. 13.1.2.4. Lý thuyết trật tự phân hạng (pecking order theory) Lý thuyết trật tự phân hạng hay còn gọi là lý thuyết thứ tự tăng vốn bắt đầu với thông tin bất cân xứng. Theo đó các dự án đầu tư được tài trợ trước hết bằng vốn nội bộ, chủ yếu là lợi nhuận để lại tái đầu tư phát hành nợ mới phát hành cổ phần mới 13.2. Đòn bẩy tài chính 13.2.1. Khái niệm đòn bẩy tài chính Rủi ro tài chính: Rủi ro nảy sinh khi sử dụng vốn vay hay các nguồn tài trợ khác có chi phí cố định tài chính Đòn bẩy tài chính??? 13.2.1. Khái niệm đòn bẩy tài chính 13.2.1. Khái niệm đòn bẩy tài chính 13.2.1. Khái niệm đòn bẩy tài chính Tác động tới thu nhập một cổ phần (EPS) - Khi thay đổi mức độ sử dụng đòn bẩy tài chính sẽ dẫn đến sự thay đổi Thu nhập trên 1cổ phần (EPS)của công ty tương tự như tác động đến ROE - Đòn bẩy tài chính khuyếch đại sự biến thiên của EPS và ROE 13.2.2. Điểm cân bằng EPS Khái niệm Cách xác định Trong đó: + EBIT: + I1: + I2: + t: + SH1: + SH2: 3.336 3.000 1.000 1.800 2.000 2.400 -1.440 100 200 300 400 240 EPS (đ) 50% vốn vay 100% vốn cổ phần Điểm cân bằng EPS EBIT (1 triệu đồng) 4.000 Đồ thị: Điểm cân bằng EPS 12.2.3. Mức độ tác động của đòn bẩy tài chính và rủi ro tài chính Mức độ tác động của đòn bẩy tài chính (DFL) Tỷ lệ thay đổi của tỷ suất lợi nhuận vốn CSH Tỷ lệ thay đổi của lợi nhuận trước lãi vay và thuế Ý nghĩa của DFL 12.2.3. Mức độ tác động của đòn bẩy tài chính và rủi ro tài chính Ví dụ Nhận xét: 13.2.4. Đòn bẩy tổng hợp Khái niệm: Đòn bẩy kinh doanh Đòn bẩy tài chính Đòn bẩy tổng hợp Gia tăng ROE b-Mức độ tác động của đòn bẩy tổng hợp (DTL) DTL = DOL x DFL DTL = Tỷ lệ thay đổi lợi nhuận trước lãi vay và thuế x Tỷ lệ thay đổi của tỷ suất lợi nhuận vốn chủ sở hữu (hoặc EPS) Tỷ lệ thay đổi của doanh thu tiêu thụ hoặc sản lượng tiêu thụ Tỷ lệ thay đổi của lợi nhuận trước lãi vay và thuế. DTL = Tỷ lệ thay đổi của tỷ suất lợi nhuận vốn chủ sở hữu (hoặc EPS) Tỷ lệ thay đổi của doanh thu tiêu thụ hay sản lượng tiêu thụ. DTL = IFVPQ VPQ )( )( 13.3. Cơ cấu nguồn vốn tối ưu 13.3.1. Khái niệm về cơ cấu nguồn vốn tối ưu 13.3.2. Cơ cấu nguồn vốn và thuế thu nhập DN 13.3.3. Cơ cấu nguồn vốn và chi phí sử dụng vốn 13.3.4. Cơ cấu nguồn vốn và chi phí phá sản DN 13.3.1. Khái niệm về cơ cấu nguồn vốn tối ưu Gia tăng SD NỢ Gia tăng ROE Gia tăng RỦI RO Tăng giá cổ phiếu Giảm giá cổ phiếu - Cơ cấu nguồn vốn: Mối quan hệ giữa NỢ và VỐN CHỦ SỞ HỮU - Cơ cấu nguồn vốn tối ưu: ? 13.3. Cơ cấu nguồn vốn tối ưu Khái niệm: - Cơ cấu nguồn vốn tối ưu là cơ cấu nguồn vốn làm cân bằng giữa rủi ro và lợi nhuận , qua đó tối đa hóa được giá trị công ty hay giá cả cổ phiếu công ty - Cơ cấu nguồn vốn tối ưu cũng là cơ cấu nguồn vốn làm tối thiểu hóa chi phí sử dụng vốn bình quân của công ty đồng thời tối đa hoá giá trị của công ty. 13.3.2. Cơ cấu nguồn vốn và thuế TNDN Thuế có tác động lớn tới CCNV và giá trị DN: Bt = I x t% Lợi tức cổ phần = EBIT (1-t%) – I + Bt Lợi tức cổ phần + I = EBIT (1-t%) + Bt Giá trị của lá chắn thuế do lãi vay = Dx t% => Giá trị công ty của CSH = Giá trị công ty không sử dụng nợ vay + Giá trị của lá chắn thuế từ lãi vay 13.3.3. Cơ cấu nguồn vốn và chi phí sử dụng vốn - Hệ số nợ ảnh hưởng đến chi phí sử dụng vốn??? - Hệ số nợ ảnh hưởng đến giá cổ phiếu ??? 13.3.4. Cơ cấu nguồn vốn và chi phí phá sản Giá trị của DN được xác định như sau VL= Vu + PV (tiết kiệm thuế từ lãi vay) – PV (chi phí khánh kiệt tài chính) 13.4. Các nhân tố ảnh hưởng tới hoạch định cơ cấu nguồn vốn mục tiêu 13.4.1. Các nhân tố bên trong - Sự ổn định về doanh thu và lợi nhuận - Đặc điểm sản xuất kinh doanh của DN - Mối qh giữa tỷ suất lợi nhuận trước lãi vay và thuế trên tổng tài sản (BEP) với lãi suất huy động - Đòn bẩy kinh doanh - Chu kỳ sống và giai đoạn phát triển của DN - Quyền kiểm soát DN .vvv.. 13.4. Các nhân tố ảnh hưởng tới hoạch định cơ cấu nguồn vốn mục tiêu 13.4.2. Các nhân tố bên ngoài DN - Triển vọng phát triển của thị trường - Chính sách kinh tế của nhà nước + chính sách đầu tư + chính sách tiền tệ + chính sách thuế - Thái độ của người cho vay 13.5. Các nguyên tắc cơ bản hoạch định cơ cấu nguồn vốn mục tiêu của DN 13.5.1. Nguyên tắc đảm bảo tính tương thích 13.5.2. Nguyên tắc cân bằng giữa lợi nhuận và rủi ro 13.5.3. Nguyên tắc đảm bảo quyền kiểm soát 13.5.4. Nguyên tắc tài trợ linh hoạt 13.5.5. Nguyên tắc tối thiểu hóa chi phí SDV Vận dụng các nguyên tắc hoạch định cơ cấu nguồn vốn trong thực tiến??

File đính kèm:

bai_giang_tai_chinh_doanh_nghiep_chuong_13_don_bay_tai_chinh.pdf

bai_giang_tai_chinh_doanh_nghiep_chuong_13_don_bay_tai_chinh.pdf