Bài giảng Quản trị tài chính doanh nghiệp - Chương 4: Chính sách cổ tức - Bùi Ngọc Mai Phương

4.1.1. Khái niệm

Trả cổ tức là hình thức công ty phân phối thu nhập cho các

cổ đông.

4.1.2. Hình thức chi trả cổ tức

• Chia cổ tức bằng tiền mặt

• Chia cổ tức bằng cổ phiếu

4.1. Tổng quan về chính sách cổ tức

4.1.2. Hình thức chi trả cổ tức

4.1.2.1. Chia cổ tức bằng tiền mặt

v Khái niệm: là hình thức công ty phân phối thu nhập cho

các cổ đông bằng tiền mặt

v Hình thức:

• Cổ tức trên một cổ phần (Dividend per share)

• Tỷ suất cổ tức (Dividend yield)

• Tỷ lệ chia cổ tức (Dividend payout)

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Bạn đang xem 10 trang mẫu của tài liệu "Bài giảng Quản trị tài chính doanh nghiệp - Chương 4: Chính sách cổ tức - Bùi Ngọc Mai Phương", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Quản trị tài chính doanh nghiệp - Chương 4: Chính sách cổ tức - Bùi Ngọc Mai Phương

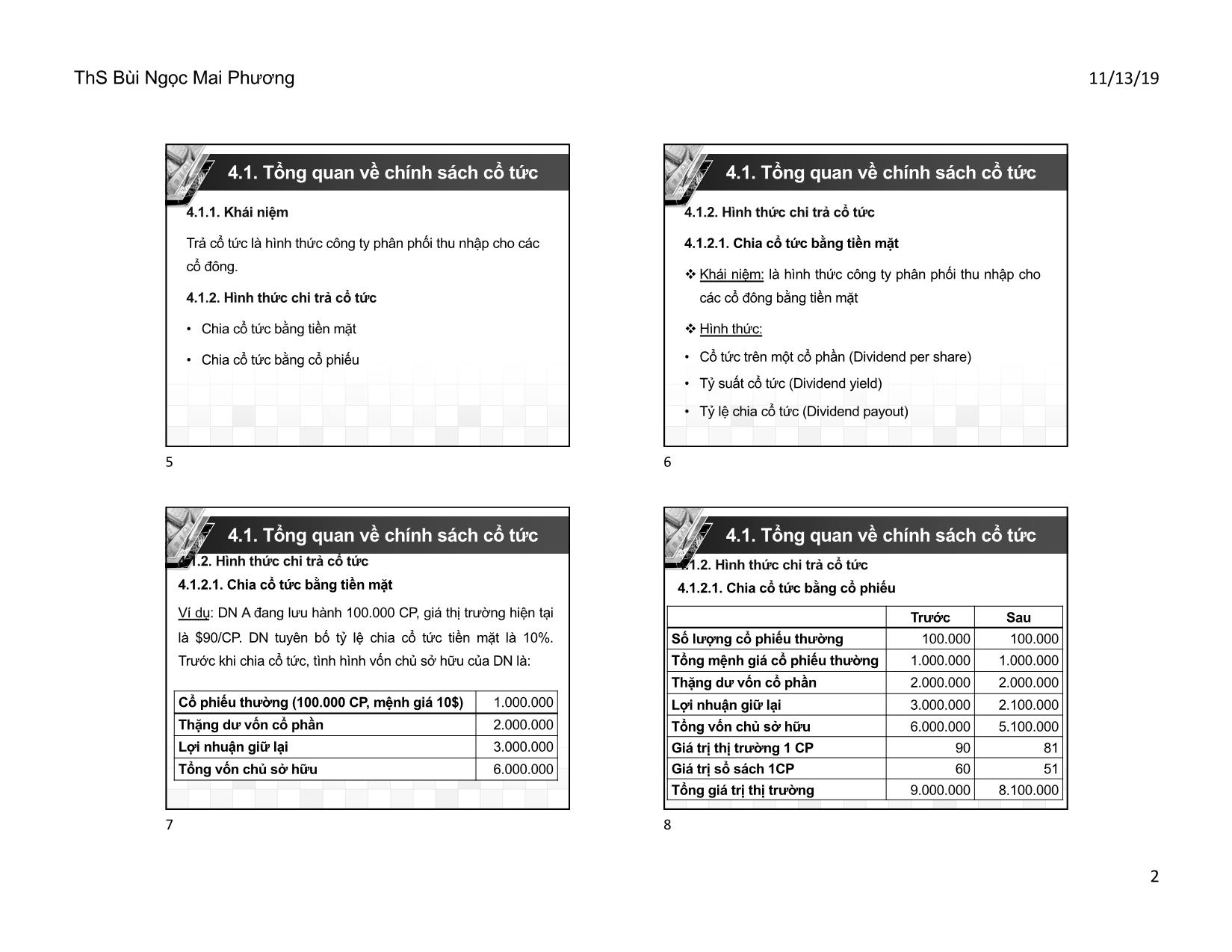

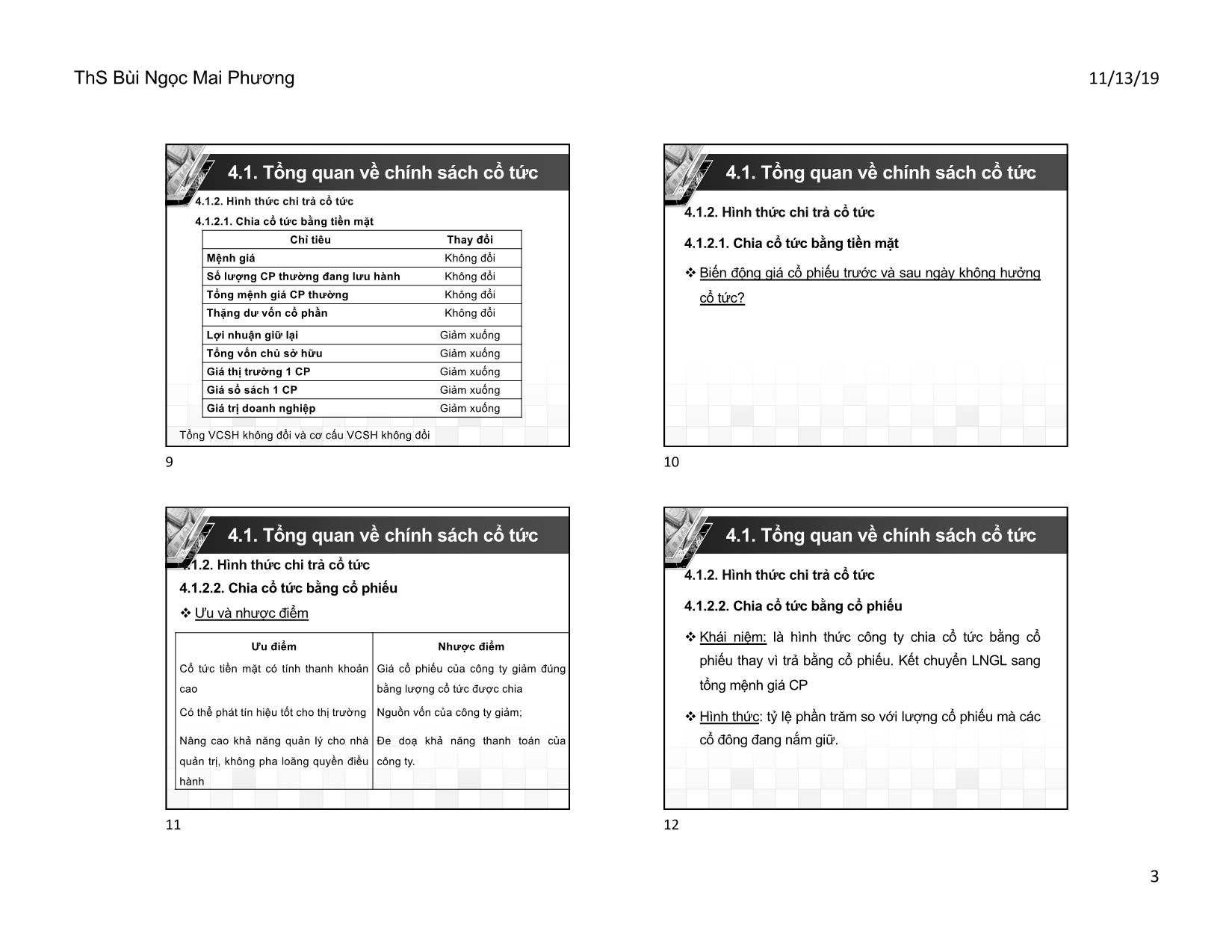

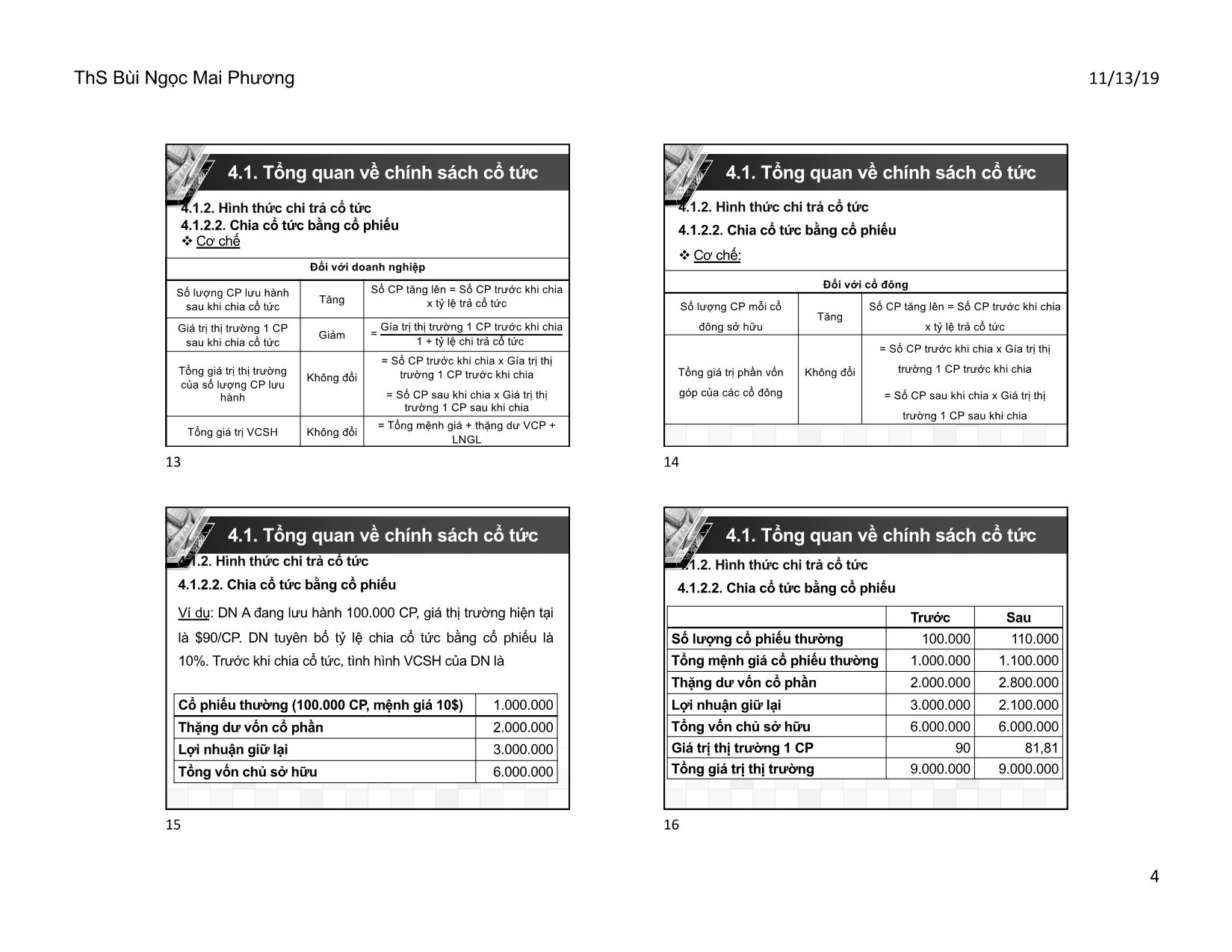

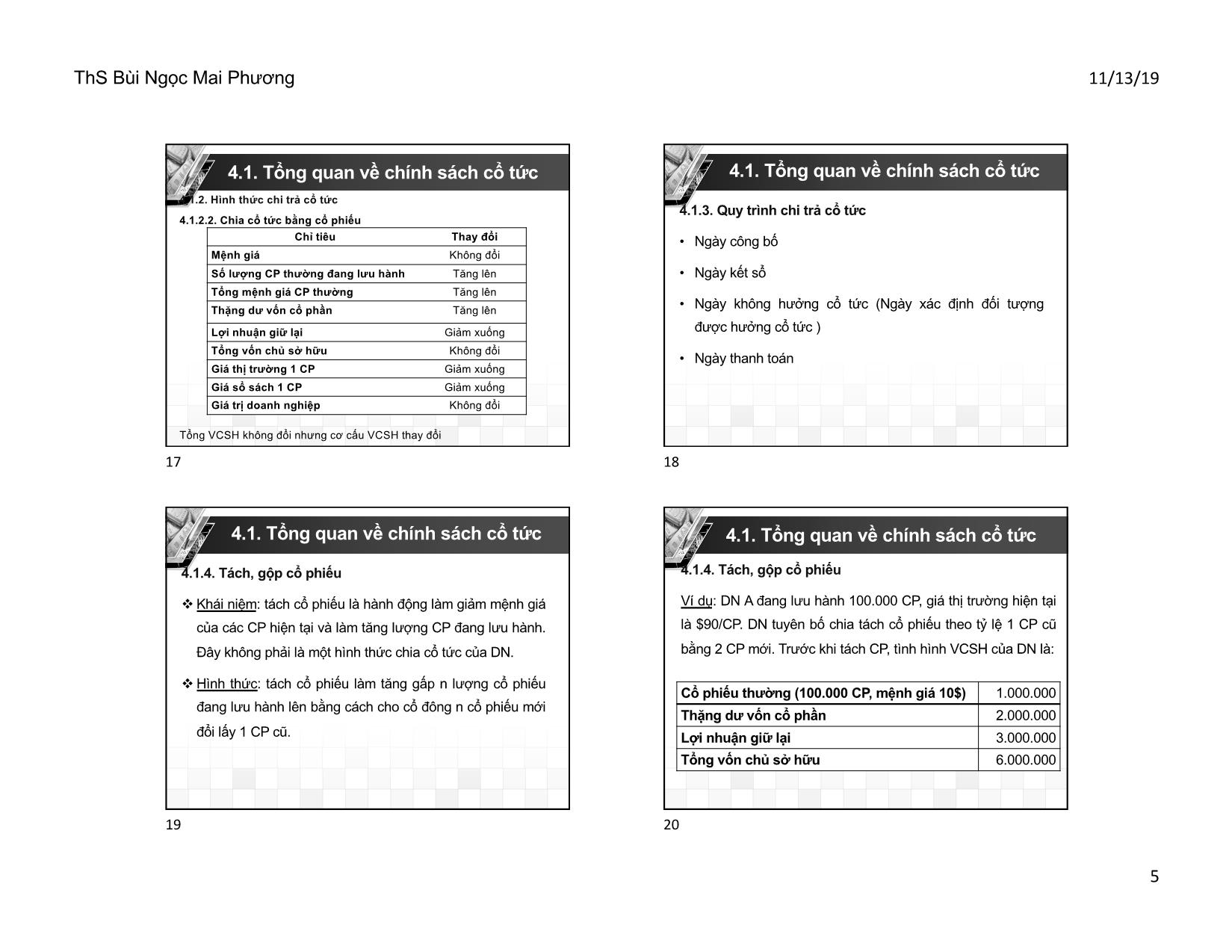

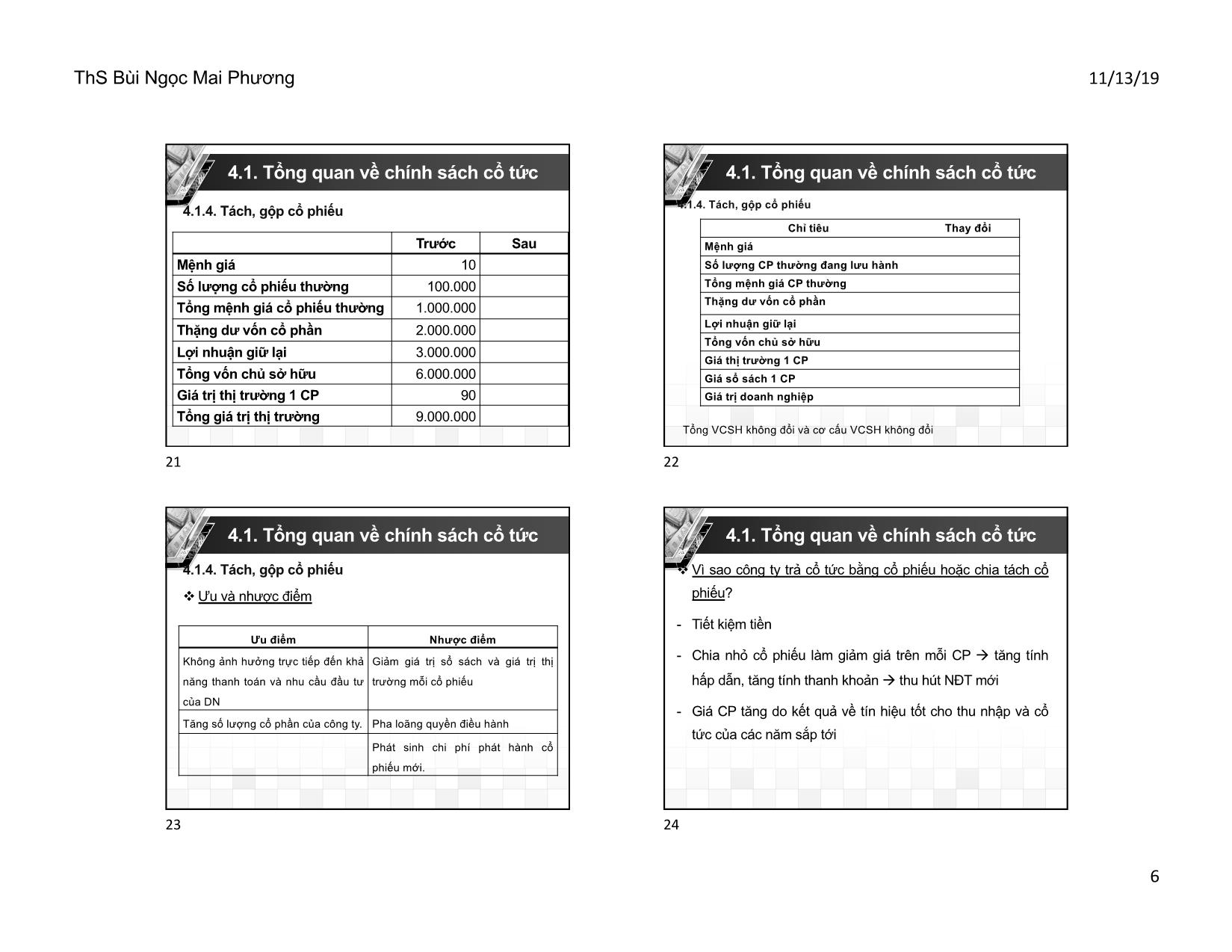

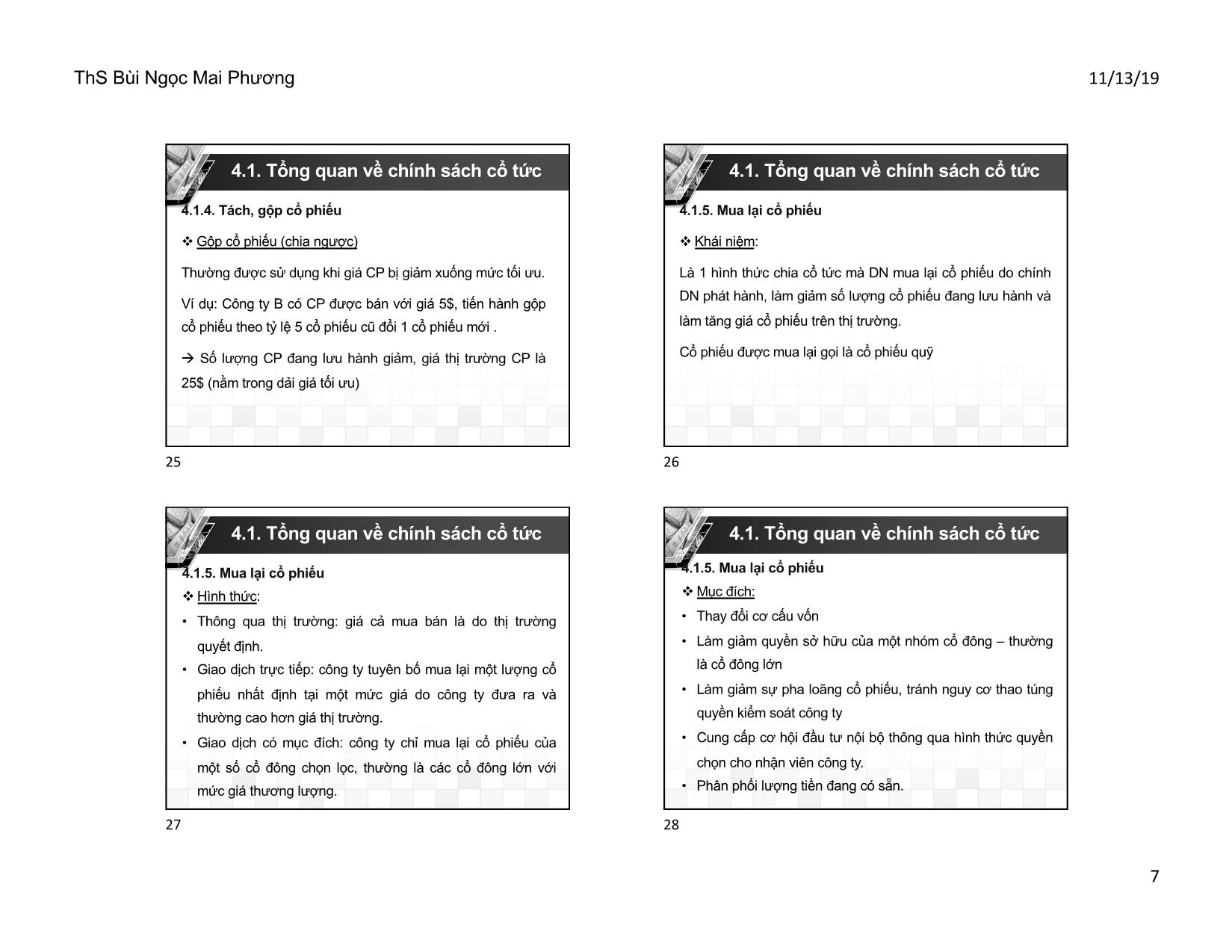

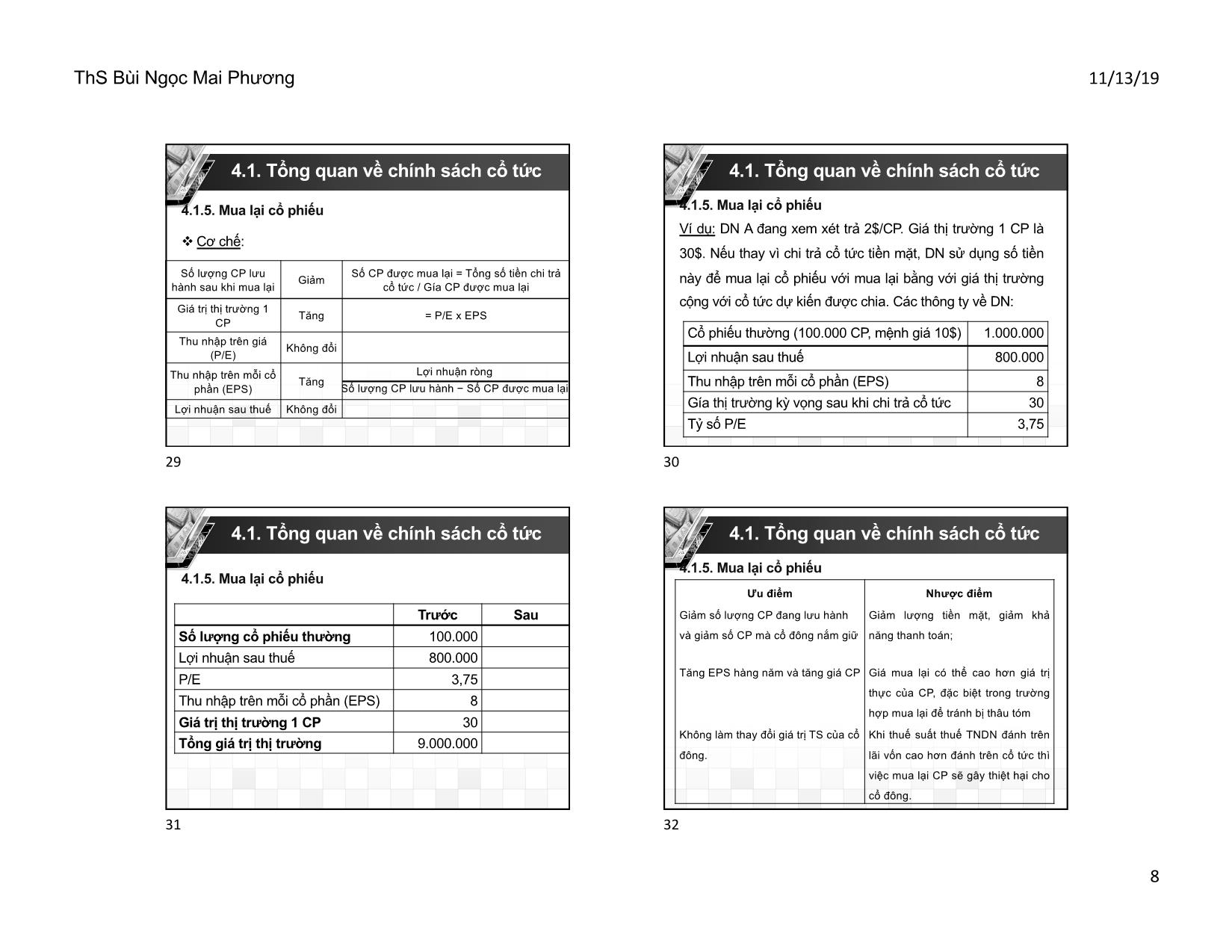

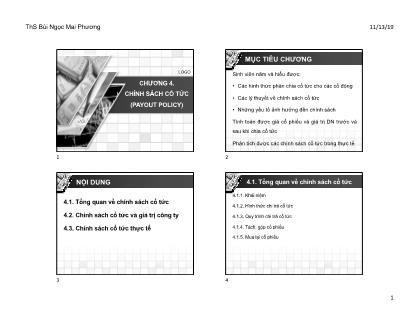

ThS Bùi Ngọc Mai Phương 11/13/19 1 LOGO LOGO CHƯƠNG 4. CHÍNH SÁCH CỔ TỨC (PAYOUT POLICY) 1 MỤC TIÊU CHƯƠNG Sinh viên năm và hiểu được: • Các hình thức phân chia cổ tức cho các cổ đông • Các lý thuyết về chính sách cổ tức • Những yếu tố ảnh hưởng đến chính sách Tính toán được giá cổ phiếu và giá trị DN trước và sau khi chia cổ tức Phân tích được các chính sách cổ tức trong thực tế 2 NỘI DUNG 4.1. Tổng quan về chính sách cổ tức 4.2. Chính sách cổ tức và giá trị công ty 4.3. Chính sách cổ tức thực tế 3 4.1. Tổng quan về chính sách cổ tức 4.1.1. Khái niệm 4.1.2. Hình thức chi trả cổ tức 4.1.3. Quy trình chi trả cổ tức 4.1.4. Tách, gộp cổ phiếu 4.1.5. Mua lại cổ phiếu 4 ThS Bùi Ngọc Mai Phương 11/13/19 2 4.1. Tổng quan về chính sách cổ tức 4.1.1. Khái niệm Trả cổ tức là hình thức công ty phân phối thu nhập cho các cổ đông. 4.1.2. Hình thức chi trả cổ tức • Chia cổ tức bằng tiền mặt • Chia cổ tức bằng cổ phiếu 5 4.1. Tổng quan về chính sách cổ tức 4.1.2. Hình thức chi trả cổ tức 4.1.2.1. Chia cổ tức bằng tiền mặt vKhái niệm: là hình thức công ty phân phối thu nhập cho các cổ đông bằng tiền mặt vHình thức: • Cổ tức trên một cổ phần (Dividend per share) • Tỷ suất cổ tức (Dividend yield) • Tỷ lệ chia cổ tức (Dividend payout) 6 4.1. Tổng quan về chính sách cổ tức 4.1.2. Hình thức chi trả cổ tức 4.1.2.1. Chia cổ tức bằng tiền mặt Ví dụ: DN A đang lưu hành 100.000 CP, giá thị trường hiện tại là $90/CP. DN tuyên bố tỷ lệ chia cổ tức tiền mặt là 10%. Trước khi chia cổ tức, tình hình vốn chủ sở hữu của DN là: Cổ phiếu thường (100.000 CP, mệnh giá 10$) 1.000.000 Thặng dư vốn cổ phần 2.000.000 Lợi nhuận giữ lại 3.000.000 Tổng vốn chủ sở hữu 6.000.000 7 4.1. Tổng quan về chính sách cổ tức 4.1.2. Hình thức chi trả cổ tức 4.1.2.1. Chia cổ tức bằng cổ phiếu Trước Sau Số lượng cổ phiếu thường 100.000 100.000 Tổng mệnh giá cổ phiếu thường 1.000.000 1.000.000 Thặng dư vốn cổ phần 2.000.000 2.000.000 Lợi nhuận giữ lại 3.000.000 2.100.000 Tổng vốn chủ sở hữu 6.000.000 5.100.000 Giá trị thị trường 1 CP 90 81 Giá trị sổ sách 1CP 60 51 Tổng giá trị thị trường 9.000.000 8.100.000 8 ThS Bùi Ngọc Mai Phương 11/13/19 3 4.1. Tổng quan về chính sách cổ tức 4.1.2. Hình thức chi trả cổ tức 4.1.2.1. Chia cổ tức bằng tiền mặt Chỉ tiêu Thay đổi Mệnh giá Không đổi Số lượng CP thường đang lưu hành Không đổi Tổng mệnh giá CP thường Không đổi Thặng dư vốn cổ phần Không đổi Lợi nhuận giữ lại Giảm xuống Tổng vốn chủ sở hữu Giảm xuống Giá thị trường 1 CP Giảm xuống Giá sổ sách 1 CP Giảm xuống Giá trị doanh nghiệp Giảm xuống Tổng VCSH không đổi và cơ cấu VCSH không đổi 9 4.1. Tổng quan về chính sách cổ tức 4.1.2. Hình thức chi trả cổ tức 4.1.2.1. Chia cổ tức bằng tiền mặt vBiến động giá cổ phiếu trước và sau ngày không hưởng cổ tức? 10 4.1. Tổng quan về chính sách cổ tức 4.1.2. Hình thức chi trả cổ tức 4.1.2.2. Chia cổ tức bằng cổ phiếu vƯu và nhược điểm Ưu điểm Nhược điểm Cổ tức tiền mặt có tính thanh khoản cao Giá cổ phiếu của công ty giảm đúng bằng lượng cổ tức được chia Có thể phát tín hiệu tốt cho thị trường Nguồn vốn của công ty giảm; Nâng cao khả năng quản lý cho nhà quản trị, không pha loãng quyền điều hành Đe doạ khả năng thanh toán của công ty. 11 4.1. Tổng quan về chính sách cổ tức 4.1.2. Hình thức chi trả cổ tức 4.1.2.2. Chia cổ tức bằng cổ phiếu vKhái niệm: là hình thức công ty chia cổ tức bằng cổ phiếu thay vì trả bằng cổ phiếu. Kết chuyển LNGL sang tổng mệnh giá CP vHình thức: tỷ lệ phần trăm so với lượng cổ phiếu mà các cổ đông đang nắm giữ. 12 ThS Bùi Ngọc Mai Phương 11/13/19 4 4.1. Tổng quan về chính sách cổ tức 4.1.2. Hình thức chi trả cổ tức 4.1.2.2. Chia cổ tức bằng cổ phiếu vCơ chế Đối với doanh nghiệp Số lượng CP lưu hành sau khi chia cổ tức Tăng Số CP tăng lên = Số CP trước khi chia x tỷ lệ trả cổ tức Giá trị thị trường 1 CP sau khi chia cổ tức Giảm = Gía trị thị trường 1 CP trước khi chia 1 + tỷ lệ chi trả cổ tức Tổng giá trị thị trường của số lượng CP lưu hành Không đổi = Số CP trước khi chia x Gía trị thị trường 1 CP trước khi chia = Số CP sau khi chia x Giá trị thị trường 1 CP sau khi chia Tổng giá trị VCSH Không đổi = Tổng mệnh giá + thặng dư VCP + LNGL 13 4.1. Tổng quan về chính sách cổ tức 4.1.2. Hình thức chi trả cổ tức 4.1.2.2. Chia cổ tức bằng cổ phiếu vCơ chế: Đối với cổ đông Số lượng CP mỗi cổ đông sở hữu Tăng Số CP tăng lên = Số CP trước khi chia x tỷ lệ trả cổ tức Tổng giá trị phần vốn góp của các cổ đông Không đổi = Số CP trước khi chia x Gía trị thị trường 1 CP trước khi chia = Số CP sau khi chia x Giá trị thị trường 1 CP sau khi chia 14 4.1. Tổng quan về chính sách cổ tức 4.1.2. Hình thức chi trả cổ tức 4.1.2.2. Chia cổ tức bằng cổ phiếu Ví dụ: DN A đang lưu hành 100.000 CP, giá thị trường hiện tại là $90/CP. DN tuyên bố tỷ lệ chia cổ tức bằng cổ phiếu là 10%. Trước khi chia cổ tức, tình hình VCSH của DN là Cổ phiếu thường (100.000 ... u tư của DN Giảm giá trị sổ sách và giá trị thị trường mỗi cổ phiếu Tăng số lượng cổ phần của công ty. Pha loãng quyền điều hành Phát sinh chi phí phát hành cổ phiếu mới. 23 vVì sao công ty trả cổ tức bằng cổ phiếu hoặc chia tách cổ phiếu? - Tiết kiệm tiền - Chia nhỏ cổ phiếu làm giảm giá trên mỗi CP à tăng tính hấp dẫn, tăng tính thanh khoảnà thu hút NĐT mới - Giá CP tăng do kết quả về tín hiệu tốt cho thu nhập và cổ tức của các năm sắp tới 4.1. Tổng quan về chính sách cổ tức 24 ThS Bùi Ngọc Mai Phương 11/13/19 7 4.1.4. Tách, gộp cổ phiếu vGộp cổ phiếu (chia ngược) Thường được sử dụng khi giá CP bị giảm xuống mức tối ưu. Ví dụ: Công ty B có CP được bán với giá 5$, tiến hành gộp cổ phiếu theo tỷ lệ 5 cổ phiếu cũ đổi 1 cổ phiếu mới . à Số lượng CP đang lưu hành giảm, giá thị trường CP là 25$ (nằm trong dải giá tối ưu) 4.1. Tổng quan về chính sách cổ tức 25 4.1.5. Mua lại cổ phiếu vKhái niệm: Là 1 hình thức chia cổ tức mà DN mua lại cổ phiếu do chính DN phát hành, làm giảm số lượng cổ phiếu đang lưu hành và làm tăng giá cổ phiếu trên thị trường. Cổ phiếu được mua lại gọi là cổ phiếu quỹ 4.1. Tổng quan về chính sách cổ tức 26 4.1.5. Mua lại cổ phiếu vHình thức: • Thông qua thị trường: giá cả mua bán là do thị trường quyết định. • Giao dịch trực tiếp: công ty tuyên bố mua lại một lượng cổ phiếu nhất định tại một mức giá do công ty đưa ra và thường cao hơn giá thị trường. • Giao dịch có mục đích: công ty chỉ mua lại cổ phiếu của một số cổ đông chọn lọc, thường là các cổ đông lớn với mức giá thương lượng. 4.1. Tổng quan về chính sách cổ tức 27 4.1.5. Mua lại cổ phiếu vMục đích: • Thay đổi cơ cấu vốn • Làm giảm quyền sở hữu của một nhóm cổ đông – thường là cổ đông lớn • Làm giảm sự pha loãng cổ phiếu, tránh nguy cơ thao túng quyền kiểm soát công ty • Cung cấp cơ hội đầu tư nội bộ thông qua hình thức quyền chọn cho nhận viên công ty. • Phân phối lượng tiền đang có sẵn. 4.1. Tổng quan về chính sách cổ tức 28 ThS Bùi Ngọc Mai Phương 11/13/19 8 4.1.5. Mua lại cổ phiếu vCơ chế: 4.1. Tổng quan về chính sách cổ tức Số lượng CP lưu hành sau khi mua lại Giảm Số CP được mua lại = Tổng số tiền chi trả cổ tức / Gía CP được mua lại Giá trị thị trường 1 CP Tăng = P/E x EPS Thu nhập trên giá (P/E) Không đổi Thu nhập trên mỗi cổ phần (EPS) Tăng Lợi nhuận ròng Số lượng CP lưu hành − Số CP được mua lại Lợi nhuận sau thuế Không đổi 29 4.1.5. Mua lại cổ phiếu Ví dụ: DN A đang xem xét trả 2$/CP. Giá thị trường 1 CP là 30$. Nếu thay vì chi trả cổ tức tiền mặt, DN sử dụng số tiền này để mua lại cổ phiếu với mua lại bằng với giá thị trường cộng với cổ tức dự kiến được chia. Các thông ty về DN: 4.1. Tổng quan về chính sách cổ tức Cổ phiếu thường (100.000 CP, mệnh giá 10$) 1.000.000 Lợi nhuận sau thuế 800.000 Thu nhập trên mỗi cổ phần (EPS) 8 Gía thị trường kỳ vọng sau khi chi trả cổ tức 30 Tỷ số P/E 3,75 30 4.1.5. Mua lại cổ phiếu 4.1. Tổng quan về chính sách cổ tức Trước Sau Số lượng cổ phiếu thường 100.000 Lợi nhuận sau thuế 800.000 P/E 3,75 Thu nhập trên mỗi cổ phần (EPS) 8 Giá trị thị trường 1 CP 30 Tổng giá trị thị trường 9.000.000 31 4.1.5. Mua lại cổ phiếu 4.1. Tổng quan về chính sách cổ tức Ưu điểm Nhược điểm Giảm số lượng CP đang lưu hành và giảm số CP mà cổ đông nắm giữ Giảm lượng tiền mặt, giảm khả năng thanh toán; Tăng EPS hàng năm và tăng giá CP Giá mua lại có thể cao hơn giá trị thực của CP, đặc biệt trong trường hợp mua lại để tránh bị thâu tóm Không làm thay đổi giá trị TS của cổ đông. Khi thuế suất thuế TNDN đánh trên lãi vốn cao hơn đánh trên cổ tức thì việc mua lại CP sẽ gây thiệt hại cho cổ đông. 32 ThS Bùi Ngọc Mai Phương 11/13/19 9 4.2.1. Lý thuyết M&M • 4.2.1.1. Lý thuyết chính sách cổ tức là độc lập • 4.2.1.2. Chính sách cổ tức tự tạo 4.2.2. Lý thuyết tín hiệu thị trường 4.2.3. Lý thuyết hiệu ứng nhóm khách hàng 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 33 4.2.1. Lý thuyết M&M Đây là lý thuyết được phát triển bởi Merton Miller & Franco Modigliani (M&M) vào năm 1961. vGiả định: • Thị trường là hoàn hảo • Những hành vi trên thị trường là hợp lý • Không có thông tin bất cân xứng 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 34 4.2.1. Lý thuyết M&M 4.2.1.1. Lý thuyết Chính sách cổ tức là độc lập vNội dung: M&M cho rằng, chính sách cổ tức của một DN không ảnh hưởng gì đến giá trị và chi phí sử dụng vốn của DN. Giá trị DN chỉ phụ thuộc vào các quyết định đầu tư hay khả tăng tạo ra thu nhập của DN chứ không phụ thuộc vào các quyết định phân phối thu nhập (chính sách cổ tức) 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 35 4.2.1. Lý thuyết M&M 4.2.1.1. Lý thuyết Chính sách cổ tức là độc lập Giá trị DN (V0) = !"#(%&')# + !")(%&*)) + + !"+(%&')+ • Với ngân lưu ròng (CF.) có tốc độ tăng trưởng g không đổi V0 = 𝐂𝐅𝟎(𝟏&𝐠)𝐫5𝐠 Trong đó: g = ROE x tỷ lệ LNGL 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 36 ThS Bùi Ngọc Mai Phương 11/13/19 10 4.2.1. Lý thuyết M&M 4.2.1.1. Lý thuyết Chính sách cổ tức là độc lập vNội dung: Kết luận 1: Không có nguồn tài trợ từ bên ngoài, giá trị DN tăng lên khi cơ hội đầu tư mới (có vốn đầu tư từ LNGL) của DN có suất sinh lợi (ROE) > suất sinh lợi đòi hỏi của cổ đông (r) à Chính sách đầu tư làm thay đổi gía trị DN chứ không phải chính sách cổ tức à Chính sách cổ tức không tác động đến giá trị DN 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 37 4.2.1. Lý thuyết M&M 4.2.1.1. Lý thuyết Chính sách cổ tức là độc lập Ví dụ: Công ty A có dòng ngân lưu ròng vĩnh viễn là 1.000$/năm. Với suất sinh lời đòi hỏi của cổ đông là 10%/năm. Xác định giá trị DN trong các trường hợp sau: 1. Sử dụng tất cả ngân lưu ròng để trả cổ tức 2. 50% ngân lưu ròng năm tới được giữ lại để tái đầu tư vào dự án mới có suất sinh lời: a. ROE = 10%. b. ROE = 15% c. ROE = 5% 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 38 4.2.1. Lý thuyết M&M 4.2.1.1. Lý thuyết Chính sách cổ tức là độc lập vNội dung: Kết luận 2: Có sử dụng nguồn tài trợ từ bên ngoài à chính sách cổ tức không tác động đến giá trị DN 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 39 4.2.1. Lý thuyết M&M 4.2.1.1. Lý thuyết Chính sách cổ tức là độc lập vVí dụ: Giả sử công ty A có cơ hội đầu tư mới với vốn đầu tư năm nay là 1.000$, dự án này tạo ra ngân lưu ròng hàng năm là 200$ cho đến vĩnh viễn. Với suất sinh lời đòi hỏi của cổ đông là 10%/năm. NPV = 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 40 ThS Bùi Ngọc Mai Phương 11/13/19 11 4.2.1. Lý thuyết M&M 4.2.1.1. Lý thuyết Chính sách cổ tức là độc lập 1. Nếu công ty không chia cổ tức, tất cả ngân lưu 1.000$ để đầu tư dự án mới. V0 = cổ tức năm nay + PV của cổ tức từ hoạt động hiện hành + PV của cổ tức từ dự án mới 2. Phát hành CP mới để tài trợ hoàn toàn cho dự án mới V0 = cổ tức năm nay + PV của cổ tức từ hoạt động hiện hành + PV của cổ tức từ dự án mới – Chi phí phát hành CP mới 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 41 4.2.1. Lý thuyết M&M 4.2.1.2. Lý thuyết Chính sách cổ tức tự tạo vNội dung: Các cổ đông có thể tự tạo cho mình các dòng thu nhập từ CP trong trường hợp không thấy hứng thú với cách phân phối thu nhập của DN Chính sách cổ tức tự tạo, có thể tự thay đổi theo sở thích của mình mà không phụ thuộc gì vào chính sách cổ tức của DN. 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 42 4.2.1. Lý thuyết M&M 4.2.1.2. Lý thuyết Chính sách cổ tức tự tạo vVí dụ: 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 43 4.2.1. Lý thuyết M&M vKết luận: • Các giả định của M&M là không hợp lý • Tranh luận: trong thị trường có thuế và tồn tại bất hoàn hảo thị trường à chính sách cổ tức có ảnh hưởng đến giá trị DN không? 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 44 ThS Bùi Ngọc Mai Phương 11/13/19 12 4.2.1. Lý thuyết M&M vKết luận: • Khi các giả thiết bị phá vỡ, NĐT sẽ không thuận lợi để có thể thiết lập chính sách cổ tức của riêng mình và thu nhập phải phụ thuộc vào chính sách cổ tức của DN. • Kết quả là sẽ có sự phân hóa thành các nhóm đối tượng với những sở thích về cổ tức khác nhau cho thấy chính sách cổ tức sẽ ảnh hưởng đến giá trị DN 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 45 4.2.2. Lý thuyết tín hiệu thị trường • Tại sao khi DN tuyên bố tăng cổ tức, kéo theo giá CP tăng trên thị trường và ngược lại khi DN tuyên bố giảm cổ tức, giá CP trên thị trường sẽ giảm xuống? • Theo M&M, sự thay đổi của chính sách cổ tức luôn tiềm ẩn một “tín hiệu” dự báo về thu nhập của công ty trong tương lai. 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 46 4.2.2. Lý thuyết tín hiệu thị trường • Tín hiệu: hành động của ban quản lý đưa ra nhằm cung cấp cho các nhà đầu tư nhận định về triển vọng của DN. • Lý thuyết cho rằng: nhà đầu tư xem sự thay đổi của cổ tức là tín hiệu về dự báo hoạt động của DN trong tương lai. à Sự thay đổi giá CP trên thì trường là do hàm chứa “tín hiệu” chứ không phải do chính sách cổ tức 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 47 4.2.2. Lý thuyết tín hiệu thị trường • Tuy nhiên, sự thay đổi giá cổ phiếu cũng có thể là do sở thích về thu nhập hiện tại của các cổ đông chứ không chắc chắn là hoàn toàn do lý thuyết tín hiệu. • Lý thuyết tín hiệu có thể được sử dụng để giải thích về phản ứng của thị trường trước sự thay đổi của chính sách cổ tức. • Tuy nhiên, cần phải kiểm chứng lại tính chính xác của các lý thuyết này trong từng môi trường cụ thể. • Nhà quản lý cần cân nhắc ảnh hưởng của tín hiệu khi lập chính sách cổ tức 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 48 ThS Bùi Ngọc Mai Phương 11/13/19 13 4.2.3. Lý thuyết hiệu ứng nhóm khách hàng • Nhóm khách hàng là các nhóm cổ đông khác nhau ưa thích các chính sách cổ tức khác nhau • Các nhà đầu tư muốn có thu nhập hiện thời nên mua CP của những DN trả cổ tức .. • Các nhà đầu tư không cần thu nhập hiện thời nên mua CP của những DN trả cổ tức .. 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 49 4.2.3. Lý thuyết hiệu ứng nhóm khách hàng • Hiệu ứng nhóm khách hàng: khuynh hướng các DN thu hút các NĐT nào thích chính sách cổ tức của bản thân DN. • Các DN nên đưa ra chính sách cổ tức sao cho tránh được việc làm mất đi các KH của mình 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 50 4.2.1. Lý thuyết M&M Vì sao các NĐT lại ưa thích nhận cổ tức hoặc lãi vốn? 4.2. Lý thuyết về chính sách cổ tức và giá trị doanh nghiệp 51 4.3.1 Các nhân tố ảnh hưởng đến chính sách cổ tức 4.3.2 Chính sách cổ tức ổn định 4.3.3 Chính sách cổ tức phần dư 4.3. Chính sách cổ tức trong thực tế 52 ThS Bùi Ngọc Mai Phương 11/13/19 14 4.3.1 Các nhân tố ảnh hưởng đến chính sách cổ tức vHạn chế pháp lý vĐiều khoản hạn chế vẢnh hưởng của thuế vKhả năng thanh toán vKhả năng tiếp cận thị trường vốn vỔn định thu nhập v Triển vọng tăng trường v Lạm phát vƯu tiên cổ đông vBảo vệ chống loãng giá 4.3. Chính sách cổ tức trong thực tế 53 4.3.2. Chính sách cổ tức ổn định vNội dung: Công ty cố gắng duy trì sự ổn định của cổ tức, tránh sự điều chỉnh cổ tức lên xuống thất thường. Việc nâng mức cổ tức trả cho các cổ đông phải dựa trên sự tăng trưởng lợi nhuận ổn định của DN. 4.3. Chính sách cổ tức trong thực tế 54 4.3.2. Chính sách cổ tức ổn định v Lý do: • Tạo tâm lý ổn định cho các cổ đông • Ổn định giá thị trường của cổ phiếu • Bảo đảm thu nhập thường xuyên ổn định cho các cổ đông. 4.3. Chính sách cổ tức trong thực tế 55 4.3.2. Chính sách cổ tức ổn định vHình thức: • Mức cổ tức cố định trên một cổ phiếu • Một mức chia cổ tức cố định thường xuyên công với mức cổ tức trả thêm dựa trên kết quả hoạt động từng năm. • Đặc điểm của chính sách cổ tức ổn định là ưu tiên trả mức cổ tức ổn định trước, tiếp đến là cổ tức trả thêm (nếu có) và sau cùng là lợi nhuận để lại. à Chính sách cổ tức này thường được sử dụng trong thực tế. 4.3. Chính sách cổ tức trong thực tế 56 ThS Bùi Ngọc Mai Phương 11/13/19 15 4.3.2. Chính sách cổ tức ổn định 4.3. Chính sách cổ tức trong thực tế Ưu điểm Nhược điểm Giảm thiểu rủi ro cho cổ đông, củng cố niềm tin của cổ đông và chủ nợ của công ty à tăng giá cổ phiếu trên thị trường. Không chủ động trong việc sử dụng LNGL. Tăng mức độ rủi ro tài chính. Chuyển nhượng dễ dàng. DN phải huy động từ bên ngoài nếu có nhu cầu sử dụng vốn và làm chi phí sử dụng vốn tăng. Chia sẻ quyền quản lý, kiểm soát công ty do phát hành CP mới. 57 4.3.3. Chính sách cổ tức phần dư (thặng dư cổ tức) vNội dung: Cổ tức là “phần thừa” còn lại từ lợi nhuận ròng sau khi trừ đi lợi nhuận giữ lại cần thiết để tài trợ cho dự án đầu tư mới của DN. Trong chính sách cổ tức này, lợi nhuận ròng được ưu tiên tái đầu tư, còn lại mới chia cổ tức nên mức cổ tức trả cho các cổ đông là không ổn định, và sẽ biến động dựa trên lợi nhuận sau thuế và cơ hội đầu tư của DN. 4.3. Chính sách cổ tức trong thực tế 58 4.3.3. Chính sách cổ tức phần dư (thặng dư cổ tức) Chính sách này có thể được thực hiện theo các bước: • B1: Dự toán ngân sách cho dự án. • B2: Quyết định lượng vốn chủ sở hữu cần tài trợ dựa trên cơ cấu vốn mục tiêu. • B3: Sử dụng lợi nhuận để lại để đáp ứng nhu cầu vốn chủ sở hữu. • B4: Chỉ chia cổ tức trên phần lợi nhuận ròng còn lại 4.3. Chính sách cổ tức trong thực tế 59 4.3.3. Chính sách cổ tức phần dư (thặng dư cổ tức) Nếu 1 DN theo đuổi chính sách cổ tức phần dư cứng nhắc thì mức cổ tức được trả mỗi năm: Cổ tức = lợi nhuận ròng – (lợi nhuận giữ lại cần thiết để tài trợ cho dự án mới) = lợi nhuận ròng – [(tỷ lệ vốn cổ phần mục tiêu) x (tổng ngân sách vốn của dự án mới)] 4.3. Chính sách cổ tức trong thực tế 60 ThS Bùi Ngọc Mai Phương 11/13/19 16 4.3.3. Chính sách cổ tức phần dư (thặng dư cổ tức) Ví dụ: Công ty có thu nhập ròng là 100$ triệu. Theo kế hoạch, dự án mới cần 90$ để tài trợ. Xác định tỷ lệ chi trả cổ tức trong các trường hợp sau: a. Tỷ lệ vốn cổ phần mục tiêu là 50%. b. Tỷ lệ vốn cổ phần mục tiêu là 90%. c. Số vốn cần đầu tư vào dự án mới là bao nhiêu thì công ty phải phát hành thêm cổ phần thường mới để duy trì tỷ lệ vốn cổ phần mục tiêu là 50%. 4.3. Chính sách cổ tức trong thực tế 61 4.3.3. Chính sách cổ tức phần dư (thặng dư cổ tức) Các DN nên sử dụng chính sách cổ tức phần dư để hỗ trợ việc thiết lập tỷ lệ trả cổ tức mục tiêu trong dài hạn 4.3. Chính sách cổ tức trong thực tế 62 4.3.3. Chính sách cổ tức phần dư (thặng dư cổ tức) 4.3. Chính sách cổ tức trong thực tế Ưu điểm Nhược điểm Chủ động trong việc sử dụng LNGL Giảm bớt nhu cầu huy động vốn bên ngoài, từ đó giảm chi phí sử dụng vốn. Tăng độ vững chắc về tài chính; Cổ tức không ổn định Dễ phá vỡ cấu trúc vốn tối ưu của công ty. Giúp cổ đông giảm hoặc hoãn thuế phải nộp; Tránh phải chia sẻ quyền kiểm soát, biểu quyết và phân chia thu nhập cao cho cổ đông mới. 63

File đính kèm:

bai_giang_quan_tri_tai_chinh_doanh_nghiep_chuong_4_chinh_sac.pdf

bai_giang_quan_tri_tai_chinh_doanh_nghiep_chuong_4_chinh_sac.pdf