Bài giảng Quản trị tài chính doanh nghiệp - Chương 3: Nguồn tài trợ của doanh nghiệp - Bùi Ngọc Mai Phương

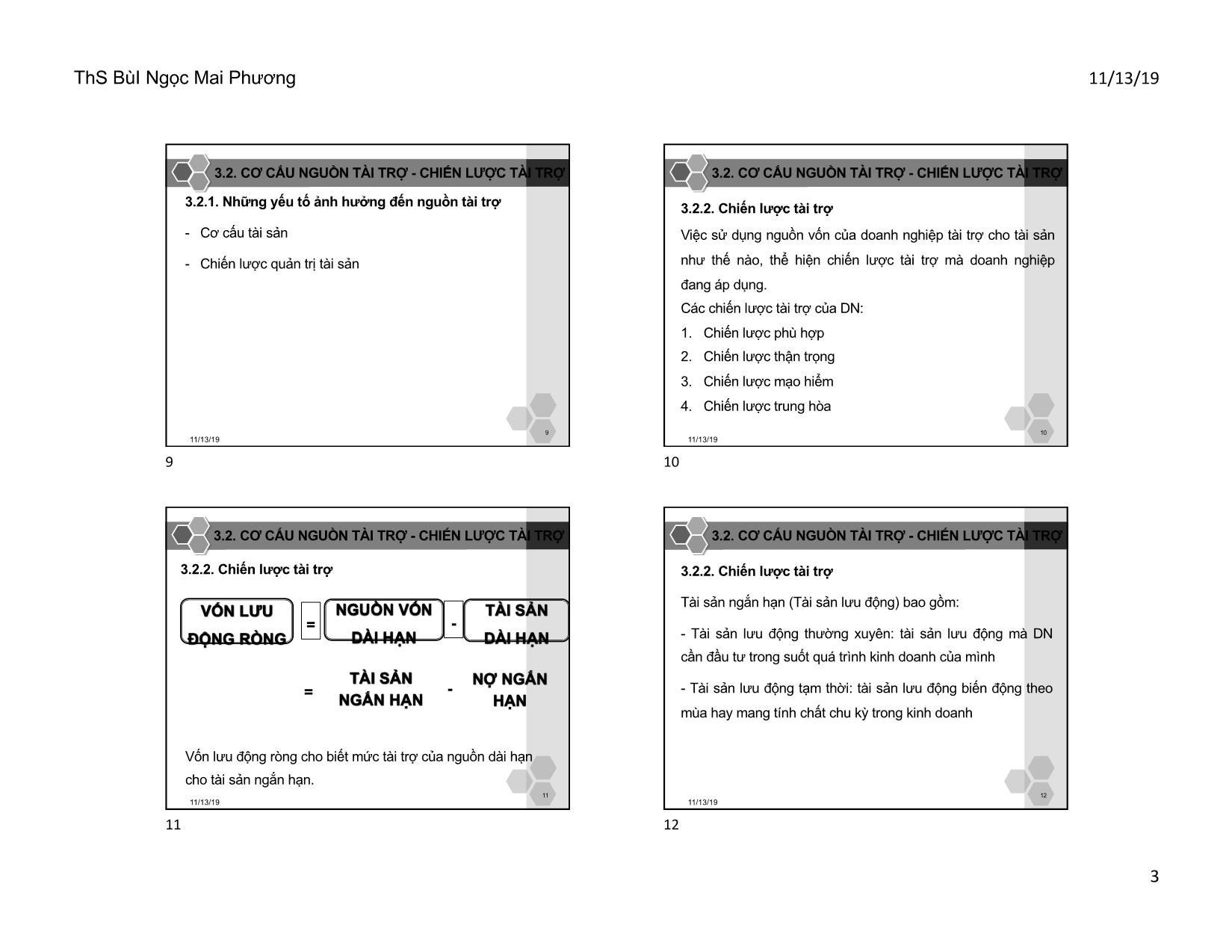

Những yếu tố ảnh hưởng đến nguồn tài trợ

- Cơ cấu tài sản

- Chiến lược quản trị tài sản

Chiến lược tài trợ

Việc sử dụng nguồn vốn của doanh nghiệp tài trợ cho tài sản

như thế nào, thể hiện chiến lược tài trợ mà doanh nghiệp

đang áp dụng.

Các chiến lược tài trợ của DN:

1. Chiến lược phù hợp

2. Chiến lược thận trọng

3. Chiến lược mạo hiểm

4. Chiến lược trung hòa

Chiến lược tài trợ

Tài sản ngắn hạn (Tài sản lưu động) bao gồm:

- Tài sản lưu động thường xuyên: tài sản lưu động mà DN

cần đầu tư trong suốt quá trình kinh doanh của mình

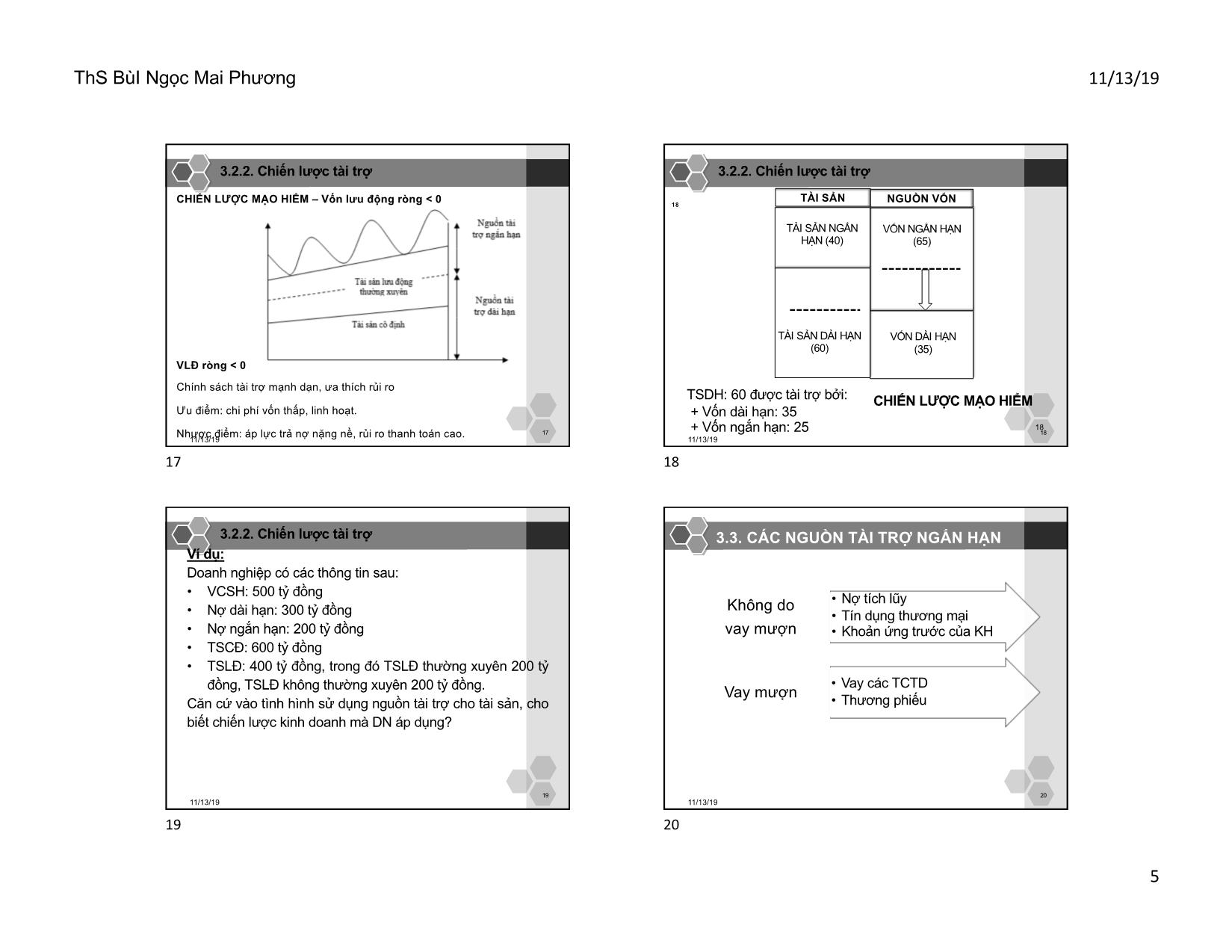

- Tài sản lưu động tạm thời: tài sản lưu động biến động theo

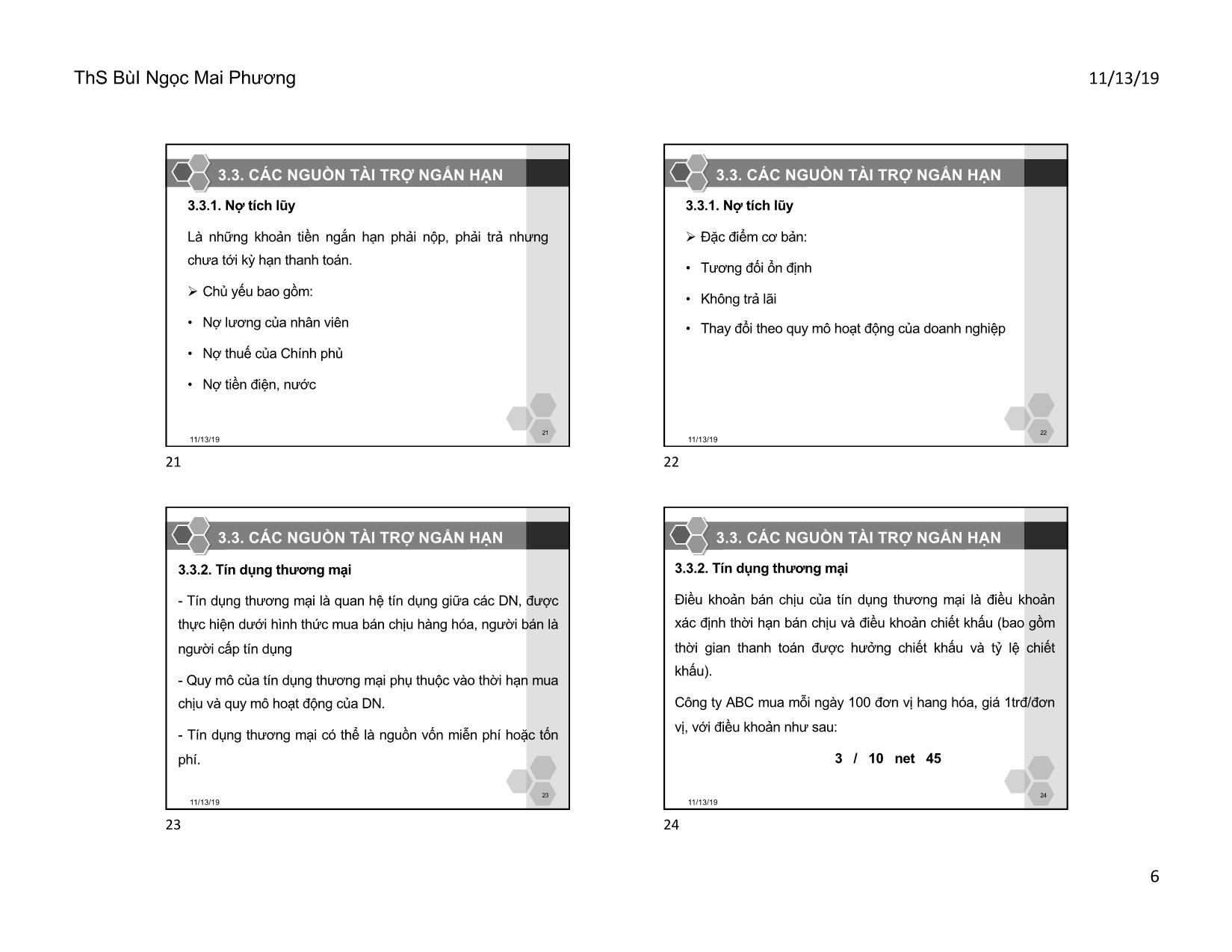

mùa hay mang tính chất chu kỳ trong kinh doanh

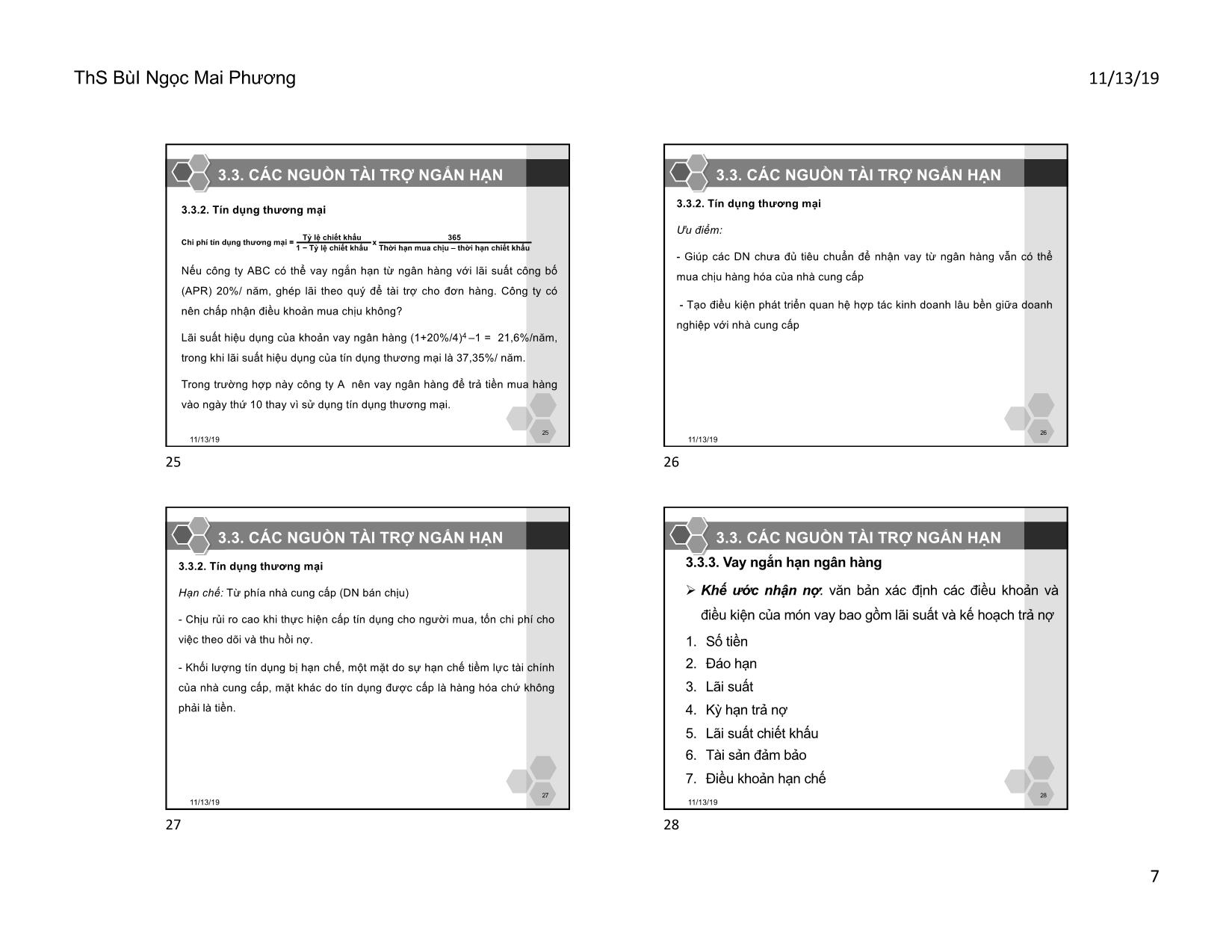

Trang 1

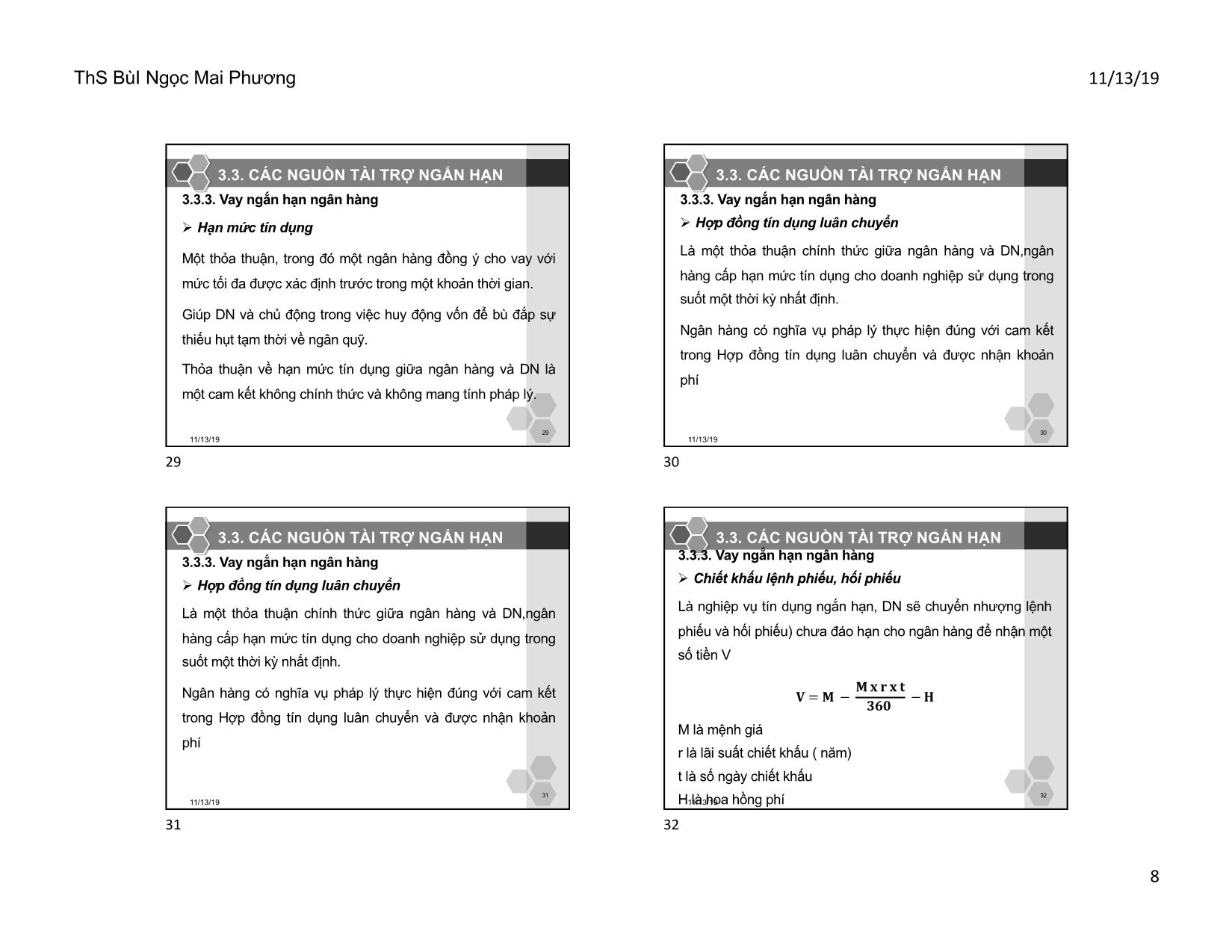

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Bạn đang xem 10 trang mẫu của tài liệu "Bài giảng Quản trị tài chính doanh nghiệp - Chương 3: Nguồn tài trợ của doanh nghiệp - Bùi Ngọc Mai Phương", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Quản trị tài chính doanh nghiệp - Chương 3: Nguồn tài trợ của doanh nghiệp - Bùi Ngọc Mai Phương

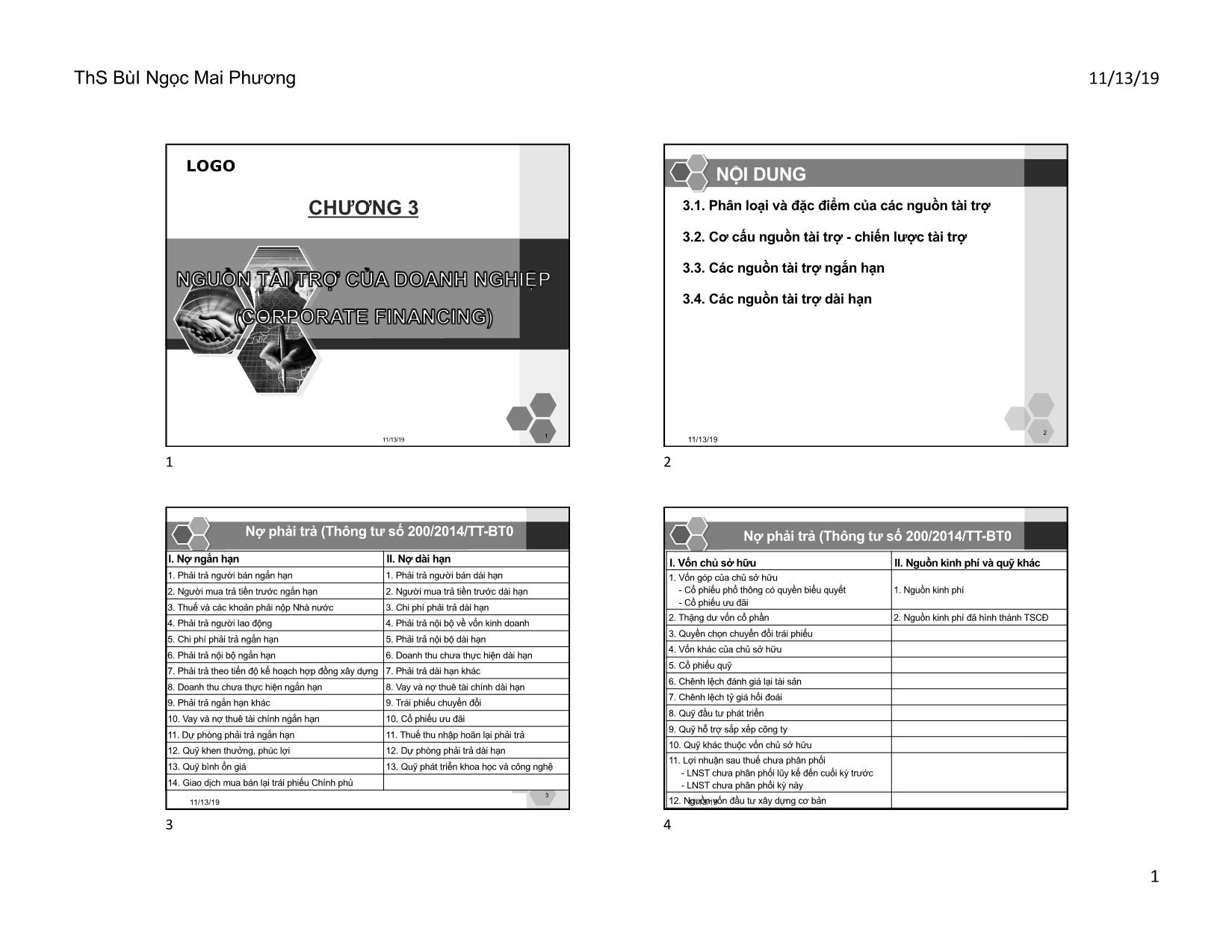

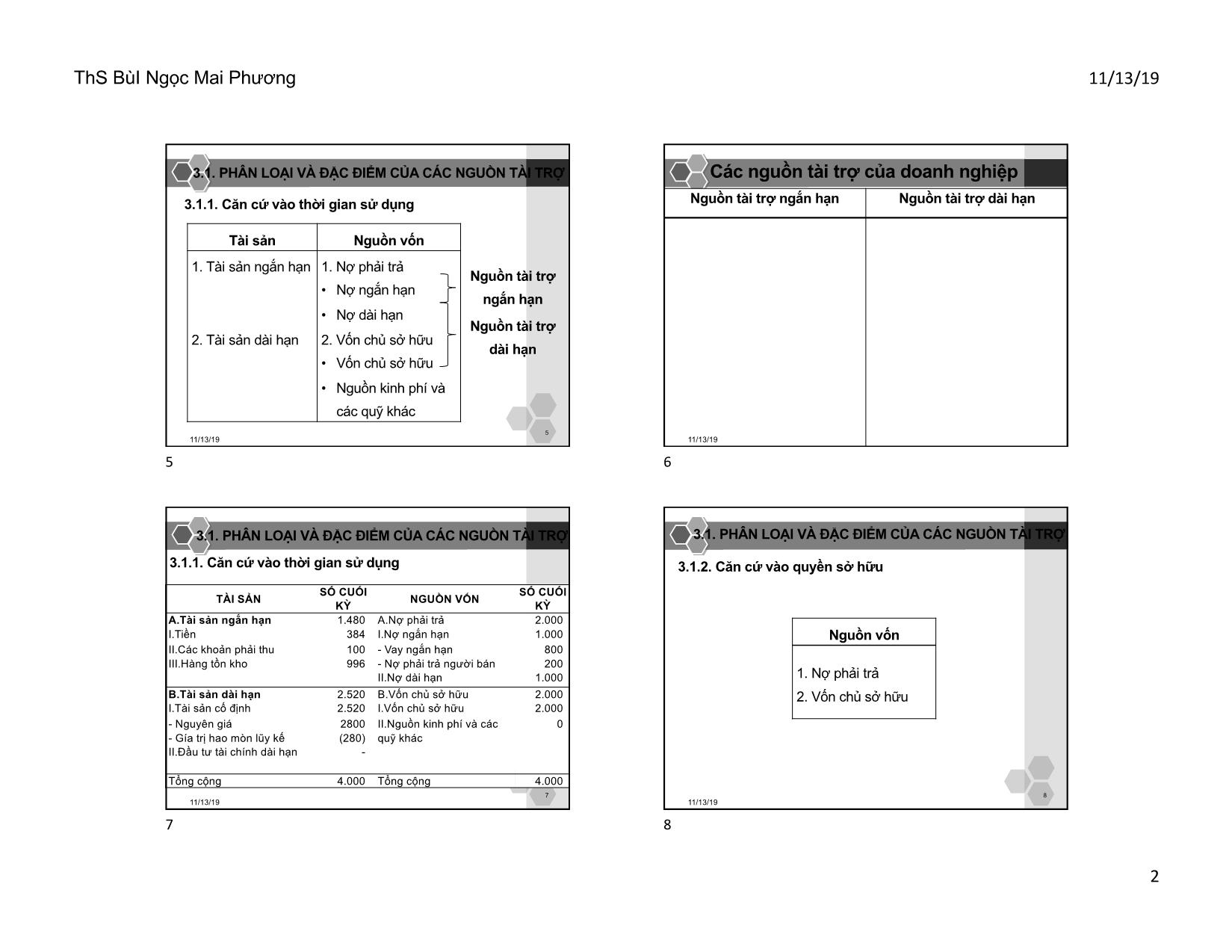

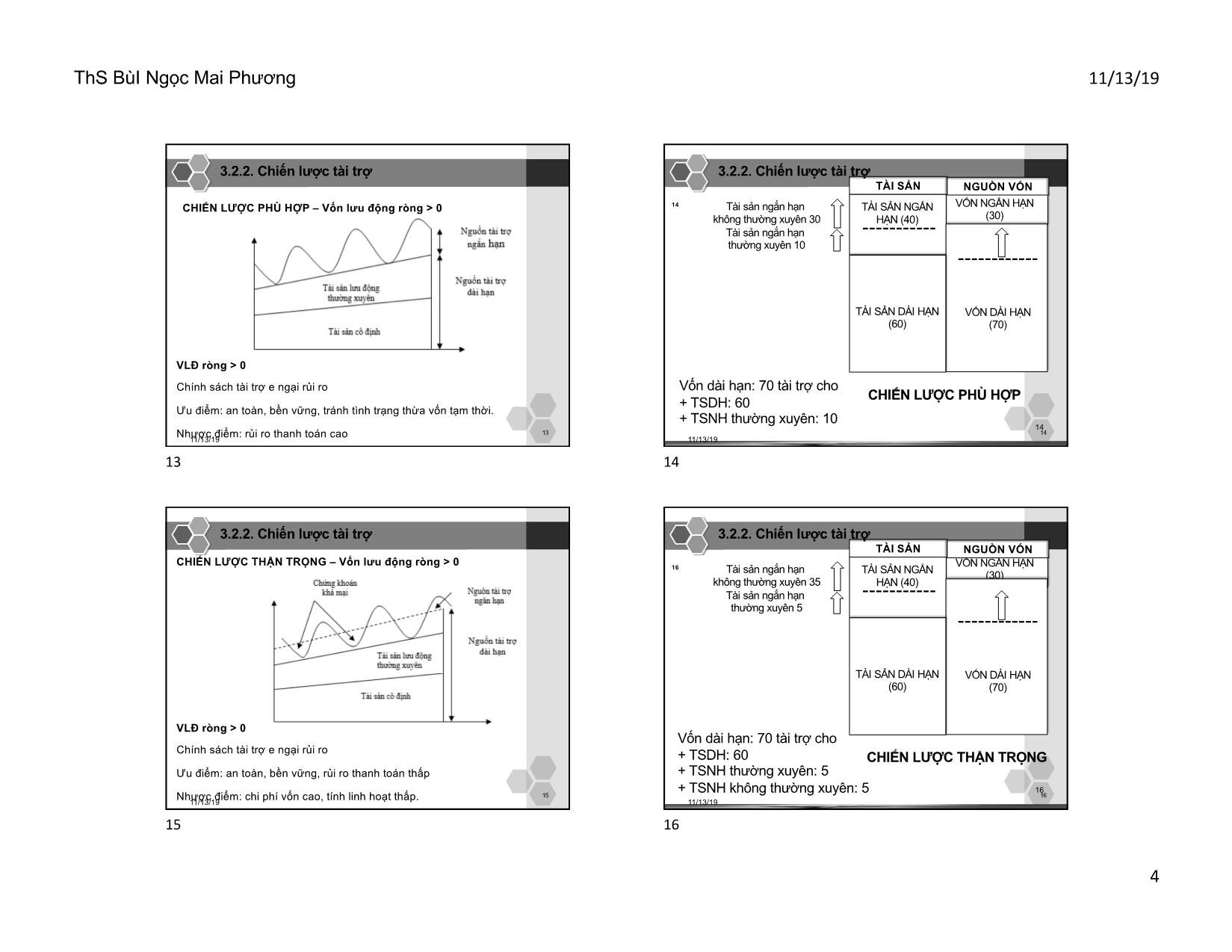

ThS BùI Ngọc Mai Phương 11/13/19 1 LOGO CHƯƠNG 3 111/13/19 1 NỘI DUNG 3.1. Phân loại và đặc điểm của các nguồn tài trợ 3.2. Cơ cấu nguồn tài trợ - chiến lược tài trợ 3.3. Các nguồn tài trợ ngắn hạn 3.4. Các nguồn tài trợ dài hạn 2 11/13/19 2 Nợ phải trả (Thông tư số 200/2014/TT-BT0 3 I. Nợ ngắn hạn II. Nợ dài hạn 1. Phải trả người bán ngắn hạn 1. Phải trả người bán dài hạn 2. Người mua trả tiền trước ngắn hạn 2. Người mua trả tiền trước dài hạn 3. Thuế và các khoản phải nộp Nhà nước 3. Chi phí phải trả dài hạn 4. Phải trả người lao động 4. Phải trả nội bộ về vốn kinh doanh 5. Chi phí phải trả ngắn hạn 5. Phải trả nội bộ dài hạn 6. Phải trả nội bộ ngắn hạn 6. Doanh thu chưa thực hiện dài hạn 7. Phải trả theo tiến độ kế hoạch hợp đồng xây dựng 7. Phải trả dài hạn khác 8. Doanh thu chưa thực hiện ngắn hạn 8. Vay và nợ thuê tài chính dài hạn 9. Phải trả ngắn hạn khác 9. Trái phiếu chuyển đổi 10. Vay và nợ thuê tài chính ngắn hạn 10. Cổ phiếu ưu đãi 11. Dự phòng phải trả ngắn hạn 11. Thuế thu nhập hoãn lại phải trả 12. Quỹ khen thưởng, phúc lợi 12. Dự phòng phải trả dài hạn 13. Quỹ bình ổn giá 13. Quỹ phát triển khoa học và công nghệ 14. Giao dịch mua bán lại trái phiếu Chính phủ 11/13/19 3 4 I. Vốn chủ sở hữu II. Nguồn kinh phí và quỹ khác 1. Vốn góp của chủ sở hữu - Cổ phiếu phổ thông có quyền biểu quyết - Cổ phiếu ưu đãi 1. Nguồn kinh phí 2. Thặng dư vốn cổ phần 2. Nguồn kinh phí đã hình thành TSCĐ 3. Quyền chọn chuyển đổi trái phiếu 4. Vốn khác của chủ sở hữu 5. Cổ phiếu quỹ 6. Chênh lệch đánh giá lại tài sản 7. Chênh lệch tỷ giá hối đoái 8. Quỹ đầu tư phát triển 9. Quỹ hỗ trợ sắp xếp công ty 10. Quỹ khác thuộc vốn chủ sở hữu 11. Lợi nhuận sau thuế chưa phân phối - LNST chưa phân phối lũy kế đến cuối kỳ trước - LNST chưa phân phối kỳ này 12. Nguồn vốn đầu tư xây dựng cơ bản Nợ phải trả (Thông tư số 200/2014/TT-BT0 11/13/19 4 ThS BùI Ngọc Mai Phương 11/13/19 2 5 3.1. PHÂN LOẠI VÀ ĐẶC ĐIỂM CỦA CÁC NGUỒN TÀI TRỢ Tài sản Nguồn vốn 1. Tài sản ngắn hạn 2. Tài sản dài hạn 1. Nợ phải trả • Nợ ngắn hạn • Nợ dài hạn 2. Vốn chủ sở hữu • Vốn chủ sở hữu • Nguồn kinh phí và các quỹ khác Nguồn tài trợ dài hạn Nguồn tài trợ ngắn hạn 3.1.1. Căn cứ vào thời gian sử dụng 11/13/19 5 6 Các nguồn tài trợ của doanh nghiệp Nguồn tài trợ ngắn hạn Nguồn tài trợ dài hạn 11/13/19 6 7 3.1. PHÂN LOẠI VÀ ĐẶC ĐIỂM CỦA CÁC NGUỒN TÀI TRỢ 3.1.1. Căn cứ vào thời gian sử dụng TÀI SẢN SỐ CUỐI KỲ NGUỒN VỐN SỐ CUỐI KỲ A.Tài sản ngắn hạn I.Tiền II.Các khoản phải thu III.Hàng tồn kho 1.480 384 100 996 A.Nợ phải trả I.Nợ ngắn hạn - Vay ngắn hạn - Nợ phải trả người bán II.Nợ dài hạn 2.000 1.000 800 200 1.000 B.Tài sản dài hạn I.Tài sản cố định - Nguyên giá - Gía trị hao mòn lũy kế II.Đầu tư tài chính dài hạn 2.520 2.520 2800 (280) - B.Vốn chủ sở hữu I.Vốn chủ sở hữu II.Nguồn kinh phí và các quỹ khác 2.000 2.000 0 Tổng cộng 4.000 Tổng cộng 4.000 11/13/19 7 3.1.2. Căn cứ vào quyền sở hữu 8 3.1. PHÂN LOẠI VÀ ĐẶC ĐIỂM CỦA CÁC NGUỒN TÀI TRỢ Nguồn vốn 1. Nợ phải trả 2. Vốn chủ sở hữu 11/13/19 8 ThS BùI Ngọc Mai Phương 11/13/19 3 9 3.2. CƠ CẤU NGUỒN TÀI TRỢ - CHIẾN LƯỢC TÀI TRỢ 3.2.1. Những yếu tố ảnh hưởng đến nguồn tài trợ - Cơ cấu tài sản - Chiến lược quản trị tài sản 11/13/19 9 10 3.2. CƠ CẤU NGUỒN TÀI TRỢ - CHIẾN LƯỢC TÀI TRỢ 3.2.2. Chiến lược tài trợ Việc sử dụng nguồn vốn của doanh nghiệp tài trợ cho tài sản như thế nào, thể hiện chiến lược tài trợ mà doanh nghiệp đang áp dụng. Các chiến lược tài trợ của DN: 1. Chiến lược phù hợp 2. Chiến lược thận trọng 3. Chiến lược mạo hiểm 4. Chiến lược trung hòa 11/13/19 10 VỐN LƯU ĐỘNG RÒNG = NGUỒN VỐN DÀI HẠN - TÀI SẢN DÀI HẠN = TÀI SẢN NGẮN HẠN - NỢ NGẮN HẠN Vốn lưu động ròng cho biết mức tài trợ của nguồn dài hạn cho tài sản ngắn hạn. 11 3.2. CƠ CẤU NGUỒN TÀI TRỢ - CHIẾN LƯỢC TÀI TRỢ 3.2.2. Chiến lược tài trợ 11/13/19 11 12 3.2. CƠ CẤU NGUỒN TÀI TRỢ - CHIẾN LƯỢC TÀI TRỢ 3.2.2. Chiến lược tài trợ Tài sản ngắn hạn (Tài sản lưu động) bao gồm: - Tài sản lưu động thường xuyên: tài sản lưu động mà DN cần đầu tư trong suốt quá trình kinh doanh của mình - Tài sản lưu động tạm thời: tài sản lưu động biến động theo mùa hay mang tính chất chu kỳ trong kinh doanh 11/13/19 12 ThS BùI Ngọc Mai Phương 11/13/19 4 13 3.2.2. Chiến lược tài trợ VLĐ ròng > 0 Chính sách tài trợ e ngại rủi ro Ưu điểm: an toàn, bền vững, tránh tình trạng thừa vốn tạm thời. Nhược điểm: rủi ro thanh toán cao CHIẾN LƯỢC PHÙ HỢP – Vốn lưu động ròng > 0 11/13/19 13 14 VỐN NGẮN HẠN (30) VỐN DÀI HẠN (70) TÀI SẢN NGẮN HẠN (40) TÀI SẢN DÀI HẠN (60) TÀI SẢN NGUỒN VỐN 14 Tài sản ngắn hạn không thường xuyên 30 Tài sản ngắn hạn thường xuyên 10 Vốn dài hạn: 70 tài trợ cho + TSDH: 60 + TSNH thường xuyên: 10 14 CHIẾN LƯỢC PHÙ HỢP 3.2.2. Chiến lược tài trợ 11/13/19 14 15 3.2.2. Chiến lược tài trợ VLĐ ròng > 0 Chính sách tài trợ e ngại rủi ro Ưu điểm: an toàn, bền vững, rủi ro thanh toán thấp Nhược điểm: chi phí vốn cao, tính linh hoạt thấp. CHIẾN LƯỢC THẬN TRỌNG – Vốn lưu động ròng > 0 11/13/19 15 16 VỐN NGẮN HẠN (30) VỐN DÀI HẠN (70) TÀI SẢN NGẮN HẠN (40) TÀI SẢN DÀI HẠN (60) TÀI SẢN NGUỒN VỐN 16 Tài sản ngắn hạn không thường xuyên 35 Tài sản ngắn hạn thường xuyên 5 Vốn dài hạn: 70 tài trợ cho + TSDH: 60 + TSNH thường xuyên: 5 + TSNH không thường xuyên: 5 16 CHIẾN LƯỢC THẬN TRỌNG 3.2.2. Chiến lược tài trợ 11/13/19 16 ThS BùI Ngọc Mai Phương 11/13/19 5 17 3.2.2. Chiến lược tài trợ VLĐ ròng < 0 Chính sách tài trợ mạnh dạn, ưa thích rủi ro Ưu điểm: chi phí vốn thấp, linh hoạt. Nhược điểm: áp lực trả nợ nặng nề, rủi ro thanh toán cao. CHIẾN LƯỢC MẠO HIỂM – Vốn lưu động ròng < 0 11/13/19 17 18 VỐN NGẮN HẠN (65) VỐN DÀI HẠN (35) NGUỒN VỐN TÀI SẢN NGẮN HẠN (40) TÀI SẢN DÀI HẠN (60) TÀI SẢN 18 18 TSDH: 60 được tài trợ bởi: + Vốn dài hạn: 35 + Vốn ngắn hạn: 25 CHIẾN LƯỢC MẠO HIỂM 3.2.2. Chiến lược tài trợ 11/13/19 18 19 Ví dụ: Doanh nghiệp có các thông tin sau: • VCSH: 500 tỷ đồng • Nợ dài hạn: 300 tỷ đồng • Nợ ngắn hạn: 200 tỷ đồng • TSCĐ: 600 tỷ đồng • TSLĐ: 400 tỷ đồng, trong đó TSLĐ thường xuyên 200 tỷ đồng, TSLĐ không thường xuyên 200 tỷ đồng. Căn cứ vào tình hình sử dụng nguồn tài trợ cho tài sản, cho biết chiến lược kinh doanh mà DN áp dụng? 3.2.2. Chiến lược tài trợ 11/13/19 19 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 20 • Nợ tích lũy • Tín dụng thương mại • Khoản ứng trước của KH Không do vay mượn • Vay các TCTD • Thương phiếuVay mượn 11/13/19 20 ThS BùI Ngọc Mai Phương 11/13/19 6 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 21 3.3.1. Nợ tích lũy Là những khoản tiền ngắn hạn phải nộp, phải trả nhưng chưa tới kỳ hạn thanh toán. Ø Chủ yếu bao gồm: • Nợ lương của nhân viên • Nợ thuế của Chính phủ • Nợ tiền điện, nước 11/13/19 21 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 22 3.3.1. Nợ tích lũy Ø Đặc điểm cơ bản: • Tương đối ổn định • Không trả lãi • Thay đổi theo quy mô hoạt động của doanh nghiệp 11/13/19 22 3.3.2. Tín dụng thương mại - Tín dụng thương mại là quan hệ tín dụng giữa các DN, được thực hiện dưới hình thức mua bán chịu hàng hóa, người bán là người cấp tín dụng - Quy mô của tín dụng thương mại phụ thuộc vào thời hạn mua chịu và quy mô hoạt động của DN. - Tín dụng thương mại có thể là nguồn vốn miễn phí hoặc tốn phí. 23 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 11/13/19 23 3.3.2. Tín dụng thương mại Điều khoản bán chịu của tín dụng thương mại là điều khoản xác định thời hạn bán chịu và điều khoản chiết khấu (bao gồm thời gian thanh toán được hưởng chiết khấu và tỷ lệ chiết khấu). Công ty ABC mua mỗi ngày 100 đơn vị hang hóa, giá 1trđ/đơn vị, với điều khoản như sau: 3 / 10 net 45 24 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 11/13/19 24 ThS BùI Ngọc Mai Phương 11/13/19 7 3.3.2. Tín dụng thương mại Chi phí tín dụng thương mại = Tỷ lệ chiết khấu 1 − Tỷ lệ chiết khấu x 365 Thời hạn mua chịu – thời hạn chiết khấu Nếu công ty ABC có thể vay ngắn hạn từ ngân hàng với lãi suất công bố (APR) 20%/ năm, ghép lãi theo quý để tài trợ cho đơn hàng. Công ty có nên chấp nhận điều khoản mua chịu không? Lãi suất hiệu dụng của khoản vay ngân hàng (1+20%/4)4 –1 = 21,6%/năm, trong khi lãi suất hiệu dụng của tín dụng thương mại là 37,35%/ năm. Trong trường hợp này công ty A nên vay ngân hàng để trả tiền mua hàng vào ngày thứ 10 thay vì sử dụng tín dụng thương mại. 25 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 11/13/19 25 3.3.2. Tín dụng thương mại Ưu điểm: - Giúp các DN chưa đủ tiêu chuẩn để nhận vay từ ngân hàng vẫn có thể mua chịu hàng hóa của nhà cung cấp - Tạo điều kiện phát triển quan hệ hợp tác kinh doanh lâu bền giữa doanh nghiệp với nhà cung cấp 26 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 11/13/19 26 3.3.2. Tín dụng thương mại Hạn chế: Từ phía nhà cung cấp (DN bán chịu) - Chịu rủi ro cao khi thực hiện cấp tín dụng cho người mua, tốn chi phí cho việc theo dõi và thu hồi nợ. - Khối lượng tín dụng bị hạn chế, một mặt do sự hạn chế tiềm lực tài chính của nhà cung cấp, mặt khác do tín dụng được cấp là hàng hóa chứ không phải là tiền. 27 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 11/13/19 27 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 28 3.3.3. Vay ngắn hạn ngân hàng Ø Khế ước nhận nợ: văn bản xác định các điều khoản và điều kiện của món vay bao gồm lãi suất và kế hoạch trả nợ 1. Số tiền 2. Đáo hạn 3. Lãi suất 4. Kỳ hạn trả nợ 5. Lãi suất chiết khấu 6. Tài sản đảm bảo 7. Điều khoản hạn chế 11/13/19 28 ThS BùI Ngọc Mai Phương 11/13/19 8 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 29 3.3.3. Vay ngắn hạn ngân hàng Ø Hạn mức tín dụng Một thỏa thuận, trong đó một ngân hàng đồng ý cho vay với mức tối đa được xác định trước trong một khoản thời gian. Giúp DN và chủ động trong việc huy động vốn để bù đắp sự thiếu hụt tạm thời về ngân quỹ. Thỏa thuận về hạn mức tín dụng giữa ngân hàng và DN là một cam kết không chính thức và không mang tính pháp lý. 11/13/19 29 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 30 3.3.3. Vay ngắn hạn ngân hàng Ø Hợp đồng tín dụng luân chuyển Là một thỏa thuận chính thức giữa ngân hàng và DN,ngân hàng cấp hạn mức tín dụng cho doanh nghiệp sử dụng trong suốt một thời kỳ nhất định. Ngân hàng có nghĩa vụ pháp lý thực hiện đúng với cam kết trong Hợp đồng tín dụng luân chuyển và được nhận khoản phí 11/13/19 30 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 31 3.3.3. Vay ngắn hạn ngân hàng Ø Hợp đồng tín dụng luân chuyển Là một thỏa thuận chính thức giữa ngân hàng và DN,ngân hàng cấp hạn mức tín dụng cho doanh nghiệp sử dụng trong suốt một thời kỳ nhất định. Ngân hàng có nghĩa vụ pháp lý thực hiện đúng với cam kết trong Hợp đồng tín dụng luân chuyển và được nhận khoản phí 11/13/19 31 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 32 3.3.3. Vay ngắn hạn ngân hàng Ø Chiết khấu lệnh phiếu, hối phiếu Là nghiệp vụ tín dụng ngắn hạn, DN sẽ chuyển nhượng lệnh phiếu và hối phiếu) chưa đáo hạn cho ngân hàng để nhận một số tiền V 𝐕 = 𝐌 − 𝐌𝐱 𝐫 𝐱 𝐭𝟑𝟔𝟎 −𝐇 M là mệnh giá r là lãi suất chiết khấu ( năm) t là số ngày chiết khấu H là hoa hồng phí11/13/19 32 ThS BùI Ngọc Mai Phương 11/13/19 9 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 33 3.3.3. Vay ngắn hạn ngân hàng Ø Chiết khấu lệnh phiếu, hối phiếu Ví dụ: Một hối phiếu xin chiết khấu có mệnh giá 200 triệu đồng, lãi suất chiết khấu 8%/năm, số ngày chiết khấu 60 ngày, hoa hồng phí là 2 triệu đồng. Xác định số tiền doanh nghiệp nhận được khi thực hiện chiết khấu? 11/13/19 33 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 34 3.3.3. Vay ngắn hạn ngân hàng Ø Thư tín dụng Ø Bao thanh toán Ø Vay ngắn hạn thế chấp bằng nợ phải thu 11/13/19 34 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 35 3.3.3. Vay ngắn hạn ngân hàng Ø Lãi vay § Lãi đơn § Lãi kép § Lãi suất tương đương § Lãi suất tỷ lệ § Lãi suất công bố § Lãi suất danh nghĩa § Lãi suất thực 11/13/19 35 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 36 3.3.4. Thương phiếu - Là các giấy nhận nợ (không thế chấp) do các DN lớn và uy tín phát hành để huy động vốn trực tiếp từ các nhà đầu tư (như công ty bảo hiểm, quỹ hưu trí, quỹ hỗ tương) hoặc có thể bán thương phiếu qua các nhà môi giới chứng khoán và trả hoa hồng. - Thương phiếu có thể chuyển nhượng trên thị trường tiền tệ như các loại chứng khoán khác. - Phần lớn thương phiếu lưu hành trên thị trường tiền tệ là do ngân hàng thương mại và các công ty tài chính phát hành 11/13/19 36 ThS BùI Ngọc Mai Phương 11/13/19 10 3.3. CÁC NGUỒN TÀI TRỢ NGẮN HẠN 37 3.3.4. Thương phiếu - Thời hạn của thương phiếu thường rất ngắn, hầu hết có kỳ hạn chỉ 60 ngày, tối đa là chín tháng. - Thương phiếu là nguồn tài trợ ngắn hạn quan trọng của các DN lớn, lãi suất của thương phiếu thường thấp hơn lãi suất cơ bản của ngân hàng thương mại - Các DN có xếp hạng tín nhiệm thấp hơn, muốn phát hành thương phiếu phải có đảm bảo bằng một hạn mức tín dụng chính thức với một ngân hàng. 11/13/19 37 3.4. CÁC NGUỒN TÀI TRỢ DÀI HẠN 38 3.4.1. Nợ dài hạn Ø Vay dài hạn Các khoản vay có thời hạn trên 12 tháng giữa DN và Ngân hàng, đây là thức cung cấp tín dụng quan trong đối với việc tìm kiếm nguồn tài trợ của DN. Ø Thuê tài chính Là việc Bên đi thuê sẽ thuê tài sản của Bên cho thuê theo lịch trình thanh toán thể hiện trên Hợp đồng thuê. Đây là phương thức cấp tín dụng trung và dài hạn cho dự án đầu tư mua sắm máy móc thiết bị, dây chuyền sản xuất, phương tiện vận chuyển của DN11/13/19 38 3.4. CÁC NGUỒN TÀI TRỢ DÀI HẠN 39 3.4.1. Nợ dài hạn Ø Phát hành trái phiếu Trái phiếu là giấy chứng nhận một khoản nợ mà người nắm giữ (gọi là trái chủ) cho tổ chức phát hành (là DN hoặc chính phủ) vay tiền với những thỏa thuận được ghi trên trái phiếu Các yếu tố đặc trưng của trái phiếu: - Mệnh giá - Lãi suất trái phiếu - Phương thức trả lãi - Kỳ hạn của trái phiếu - Điều khoản mua lại hay điều khoản thu hồi11/13/19 39 3.4. CÁC NGUỒN TÀI TRỢ DÀI HẠN 40 3.4.1. Nợ dài hạn Ø Phát hành trái phiếu Các loại trái phiếu: • Trái phiếu Chính phủ: là trái phiếu do Chính phủ phát hành và được bảo đảm chi trả bằng ngân sách nhà nước. Bao gồm: Trái phiếu kho bạc và Công trái. • Trái phiếu đô thị là trái phiếu do chính quyền địa phương phát hành nhằm huy động vốn tài trợ cho các dự án của địa phương. Bao gồm: Trái phiếu ngắn hạn, trung hạn và dài hạn 11/13/19 40 ThS BùI Ngọc Mai Phương 11/13/19 11 3.4. CÁC NGUỒN TÀI TRỢ DÀI HẠN 41 3.4.1. Nợ dài hạn Ø Phát hành trái phiếu Các loại trái phiếu: Trái phiếu công ty là loại trái phiếu do các công ty phát hành nhằm huy động nguồn vốn dài hạn để tài trợ cho các dự án đầu tư mới của công ty, trái phiếu trả lãi định kỳ theo lãi suất cố định (fixed rate bond) hay không trả lãi (zero coupon bond). Bao gồm: trái phiếu thế chấp mở đầu, thế chấp khóa đầu 11/13/19 41 3.4. CÁC NGUỒN TÀI TRỢ DÀI HẠN 42 3.4.1. Vốn chủ sở hữu Việc huy động vốn từ phát hành cổ phiếu làm gia tăng nguồn vốn chủ sở hữu cho DN trong trường hợp lợi nhuận giữ lại không đủ để tài trợ cho nhu cầu sử dụng vốn của DN Ø Phát hành cổ phiếu Cổ phiếu là một chứng thư chứng minh quyền sở hữu của cổ đông đối với một công ty cổ phần. Cổ đông là người có cổ phần trong công ty, thể hiện bằng cổ phiếu đang nắm giữ. Dựa vào quyền lợi của cổ đông: - Cổ phần thường 11/13/19 42 3.4. CÁC NGUỒN TÀI TRỢ DÀI HẠN 43 Ø Phát hành cổ phiếu - Cổ phần ưu đãi: là chứng chỉ xác nhận quyền sở hữu, đồng thời cổ đông ưu đãi được hưởng một số quyền lợi ưu tiên hơn so với cổ đông phổ thông. Quyền được nhận cổ tức cố định hàng năm và trước các cổ đông thường Quyền ưu tiên được thanh toán trước, khi giải thể hay thanh lý công ty, nhưng sau người có trái phiếu. Cổ đông ưu đãi không được tham gia bầu cử, ứng cử vào Hội đồng Quản trị và quyết định những vấn đề quan trọng của DN. 11/13/19 43

File đính kèm:

bai_giang_quan_tri_tai_chinh_doanh_nghiep_chuong_3_nguon_tai.pdf

bai_giang_quan_tri_tai_chinh_doanh_nghiep_chuong_3_nguon_tai.pdf