Bài giảng Quản trị tài chính doanh nghiệp - Chương 2: Hoạch định ngân sách vốn đầu tư - Bùi Ngọc Mai Phương

Khái niệm dự án đầu tư dài hạn

Đầu tư dài hạn là hoạt động đầu tư trong nhiều năm, là một

trong các quyết định quan trọng của quản trị tài chính, giúp DN

thực hiện mục tiêu tối đa hóa giá trị.

Do vậy đầu tư dài hạn phải thực hiện theo tiến trình hoạch định

ngân sách vốn (Capital budgeting).

Phân loại dự án đầu tư

• Phân loại theo mục đích đầu tư

Dự án thay thế thiết bị

Dự án đổi mới thiết bị

Dự án đầu tư mở rộng quy mô

Dự án đầu tư chế tạo sản phẩm mới

Dự án đầu tư bảo vệ môi trường hoặc an toàn lao động

Phân loại dự án đầu tư

• Phân loại theo theo mối quan hệ giữa những dự án

- Dự án độc lập

- Dự án phụ thuộc

- Các dự án loại trừ nhau

2.1. TỔNG QUAN

2.1.3. Các yếu tố ảnh hưởng đến quyết định đầu tư

• Chính sách kinh tế của nhà nước

• Thị trường và cạnh tranh

• Chi phí sử dụng vốn

• Tiến bộ khoa học kỹ thuật

• Khả năng tài chính của doanh nghiệp

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Quản trị tài chính doanh nghiệp - Chương 2: Hoạch định ngân sách vốn đầu tư - Bùi Ngọc Mai Phương

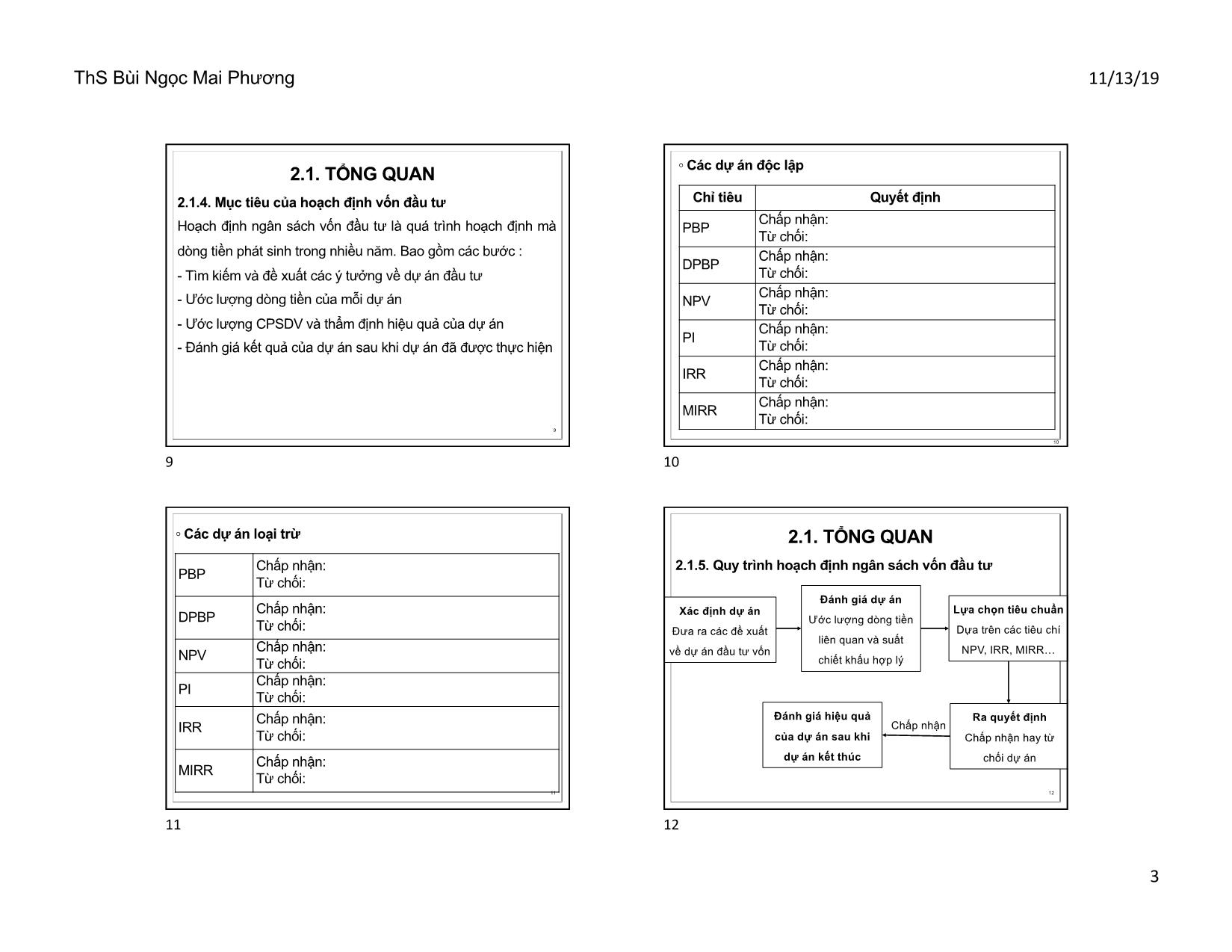

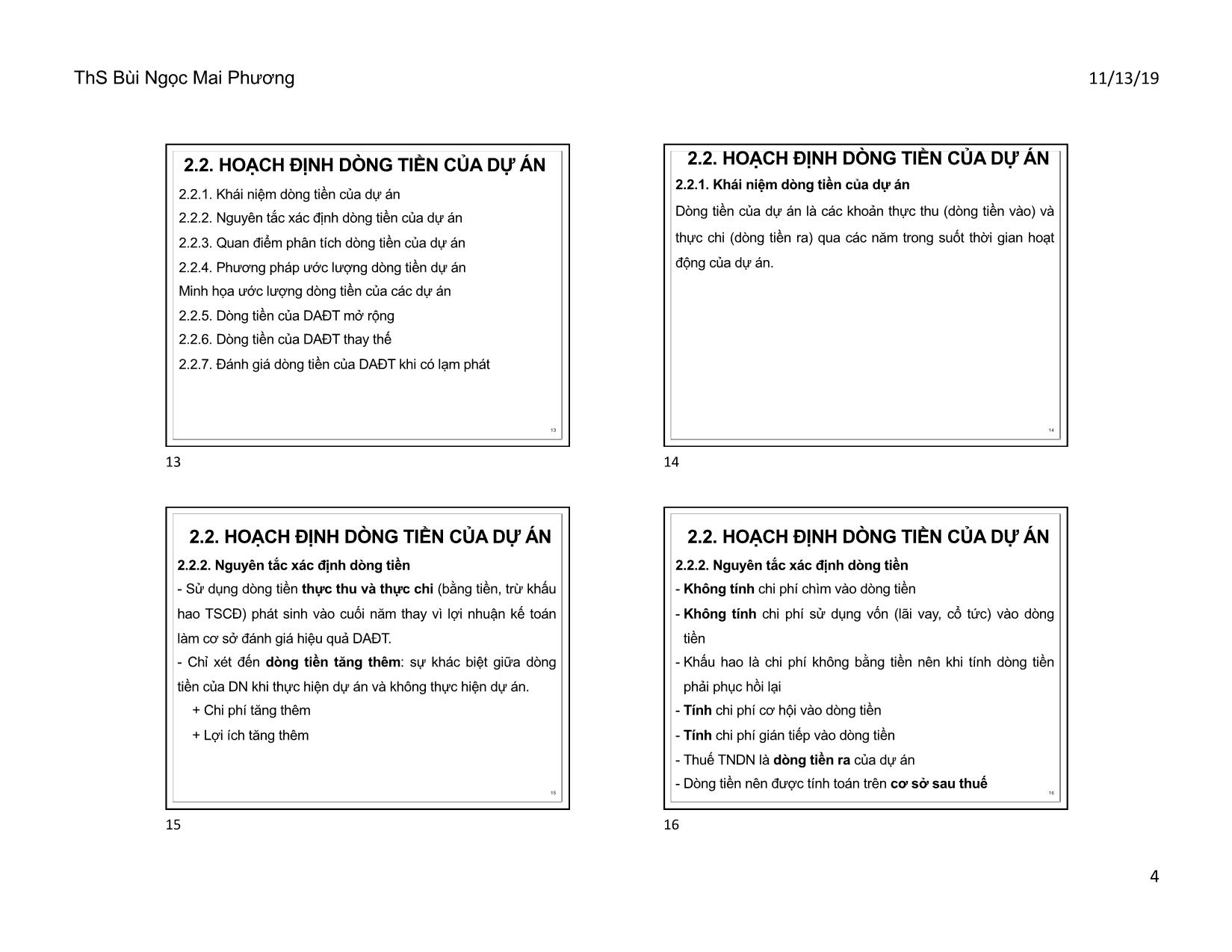

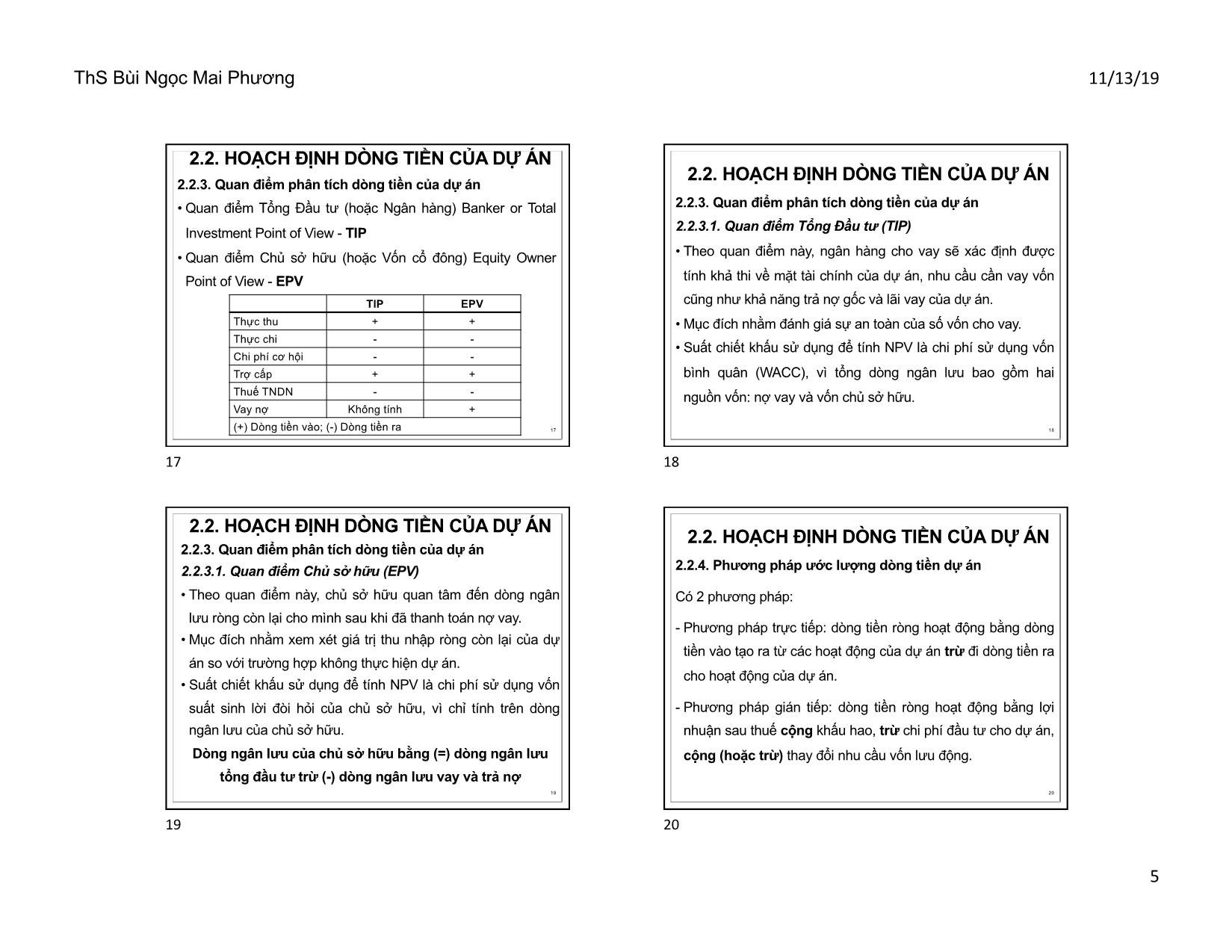

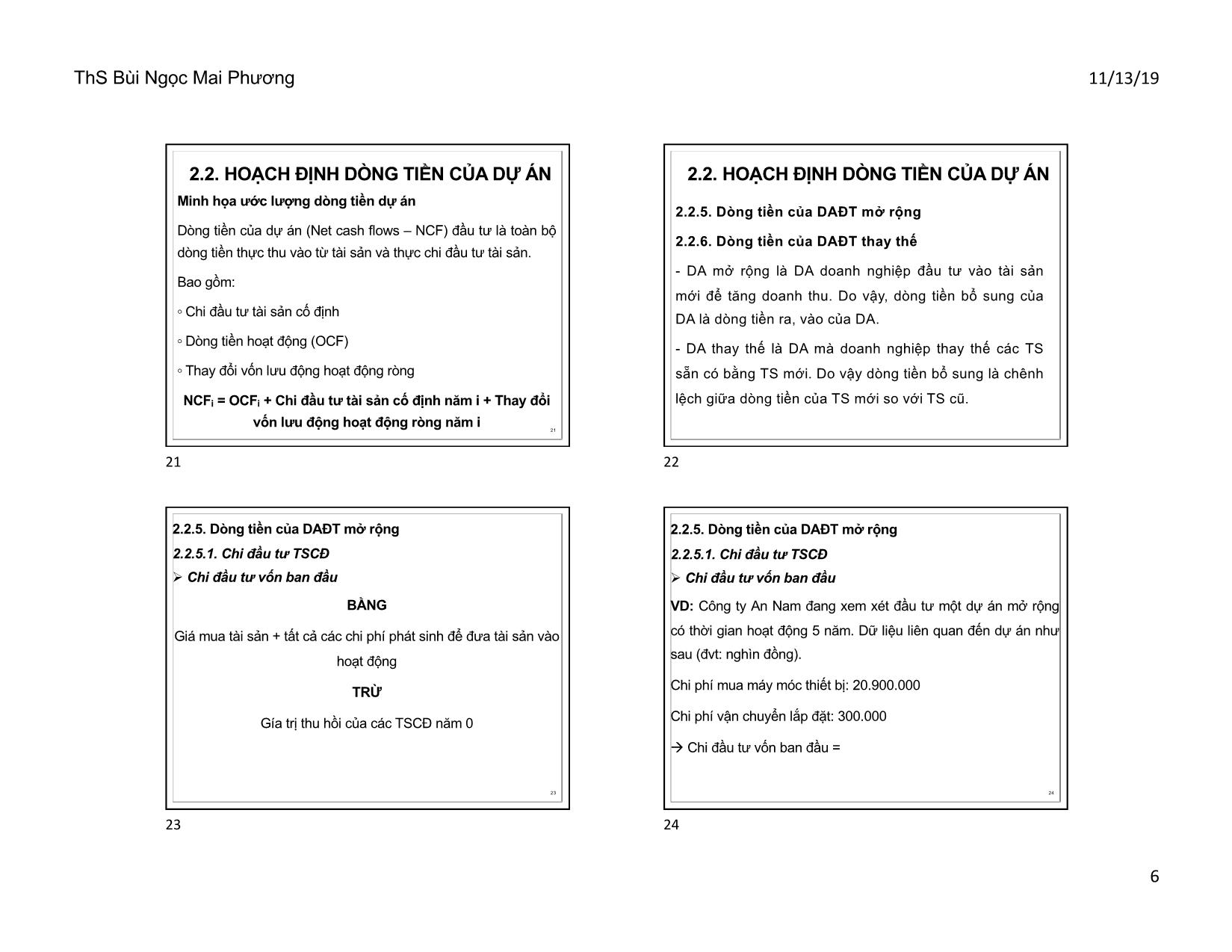

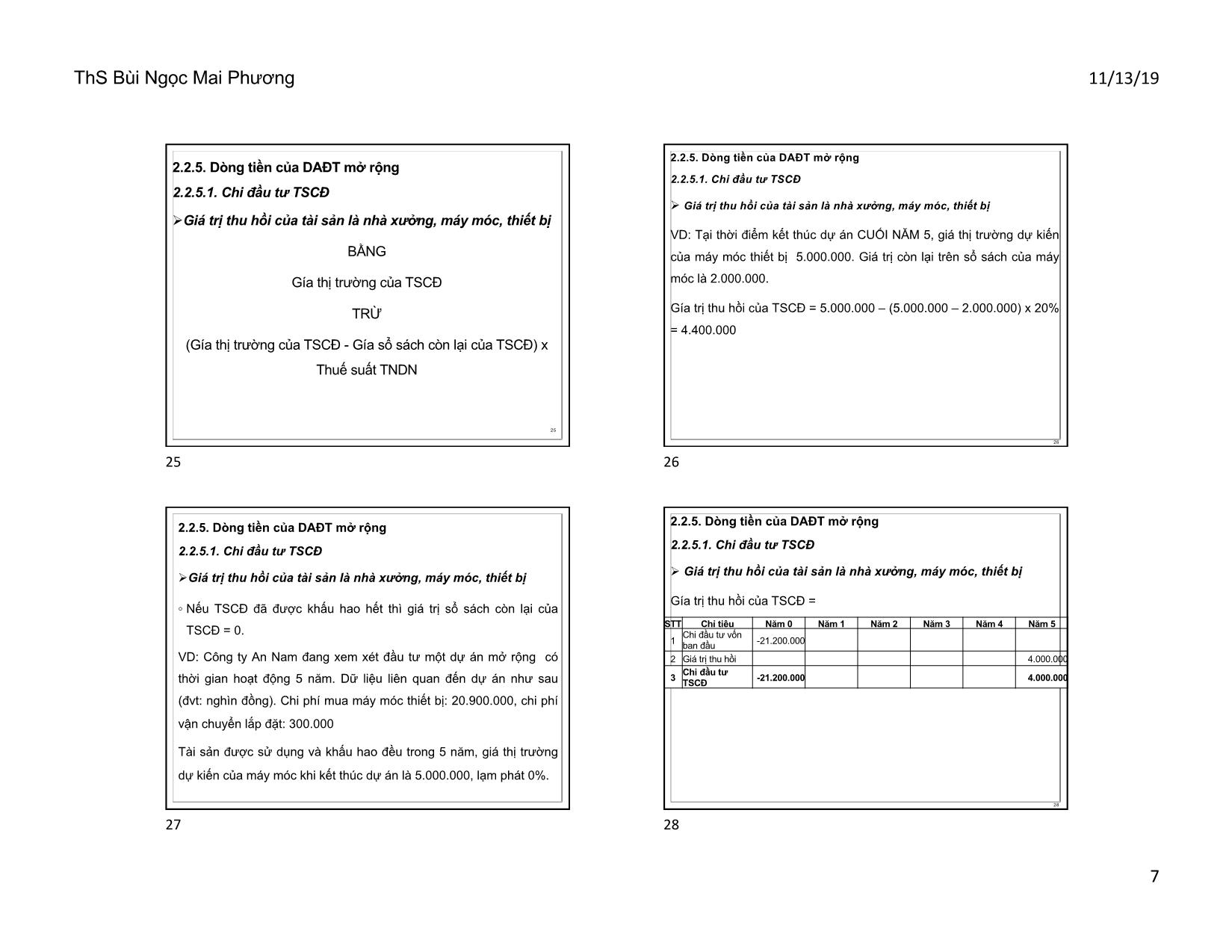

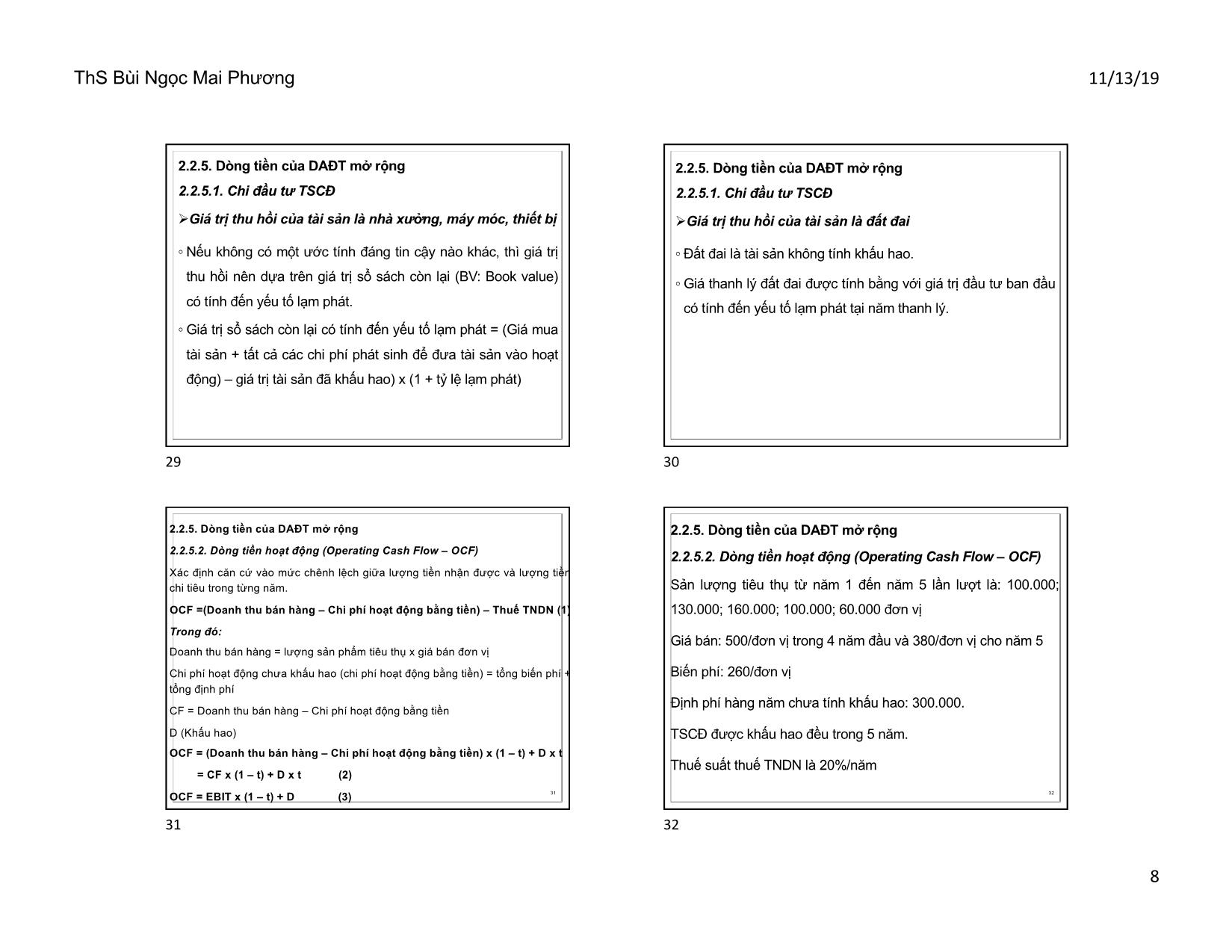

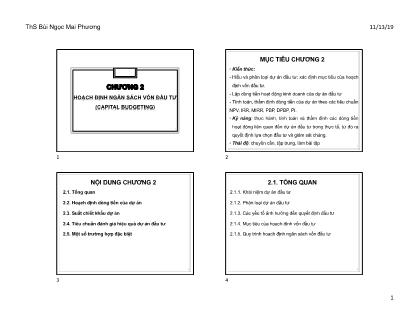

ThS Bùi Ngọc Mai Phương 11/13/19 1 HOẠCH ĐỊNH NGÂN SÁCH VỐN ĐẦU TƯ (CAPITAL BUDGETING) 1 1 ◦ Kiến thức: - Hiểu và phân loại dự án đầu tư; xác định mục tiêu của hoạch định vốn đầu tư. - Lập dòng tiền hoạt động kinh doanh của dự án đầu tư - Tính toán, thẩm định dòng tiền của dự án theo các tiêu chuẩn NPV, IRR, MIRR, PBP, DPBP, PI. ◦ Kỹ năng: thực hành, tính toán và thẩm định các dòng tiền hoạt động liên quan đến dự án đầu tư trong thực tế, từ đó ra quyết định lựa chọn đầu tư và giám sát chúng. ◦ Thái độ: chuyên cần, tập trung, làm bài tập MỤC TIÊU CHƯƠNG 2 2 2 2.1. Tổng quan 2.2. Hoạch định dòng tiền của dự án 2.3. Suất chiết khấu dự án 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.5. Một số trường hợp đặc biệt 3 NỘI DUNG CHƯƠNG 2 3 4 2.1.1. Khái niệm dự án đầu tư 2.1.2. Phân loại dự án đầu tư 2.1.3. Các yếu tố ảnh hưởng đến quyết định đầu tư 2.1.4. Mục tiêu của họach định vốn đầu tư 2.1.5. Quy trình hoạch định ngân sách vốn đầu tư 2.1. TỔNG QUAN 4 ThS Bùi Ngọc Mai Phương 11/13/19 2 2.1.1. Khái niệm dự án đầu tư dài hạn Đầu tư dài hạn là hoạt động đầu tư trong nhiều năm, là một trong các quyết định quan trọng của quản trị tài chính, giúp DN thực hiện mục tiêu tối đa hóa giá trị. Do vậy đầu tư dài hạn phải thực hiện theo tiến trình hoạch định ngân sách vốn (Capital budgeting). 2.1. TỔNG QUAN 5 5 2.1.2. Phân loại dự án đầu tư • Phân loại theo mục đích đầu tư Dự án thay thế thiết bị Dự án đổi mới thiết bị Dự án đầu tư mở rộng quy mô Dự án đầu tư chế tạo sản phẩm mới Dự án đầu tư bảo vệ môi trường hoặc an toàn lao động 6 2.1. TỔNG QUAN 6 2.1.2. Phân loại dự án đầu tư • Phân loại theo theo mối quan hệ giữa những dự án - Dự án độc lập - Dự án phụ thuộc - Các dự án loại trừ nhau 7 2.1. TỔNG QUAN 7 2.1.3. Các yếu tố ảnh hưởng đến quyết định đầu tư • Chính sách kinh tế của nhà nước • Thị trường và cạnh tranh • Chi phí sử dụng vốn • Tiến bộ khoa học kỹ thuật • Khả năng tài chính của doanh nghiệp 8 2.1. TỔNG QUAN 8 ThS Bùi Ngọc Mai Phương 11/13/19 3 2.1.4. Mục tiêu của hoạch định vốn đầu tư Hoạch định ngân sách vốn đầu tư là quá trình hoạch định mà dòng tiền phát sinh trong nhiều năm. Bao gồm các bước : - Tìm kiếm và đề xuất các ý tưởng về dự án đầu tư - Ước lượng dòng tiền của mỗi dự án - Ước lượng CPSDV và thẩm định hiệu quả của dự án - Đánh giá kết quả của dự án sau khi dự án đã được thực hiện 9 2.1. TỔNG QUAN 9 10 Chỉ tiêu Quyết định PBP Chấp nhận:Từ chối: DPBP Chấp nhận:Từ chối: NPV Chấp nhận:Từ chối: PI Chấp nhận:Từ chối: IRR Chấp nhận:Từ chối: MIRR Chấp nhận:Từ chối: ◦ Các dự án độc lập 10 ◦ Các dự án loại trừ 11 PBP Chấp nhận:Từ chối: DPBP Chấp nhận:Từ chối: NPV Chấp nhận:Từ chối: PI Chấp nhận:Từ chối: IRR Chấp nhận:Từ chối: MIRR Chấp nhận:Từ chối: 11 2.1.5. Quy trình hoạch định ngân sách vốn đầu tư 12 2.1. TỔNG QUAN Xác định dự án Đưa ra các đề xuất về dự án đầu tư vốn Đánh giá dự án Ước lượng dòng tiền liên quan và suất chiết khấu hợp lý Lựa chọn tiêu chuẩn Dựa trên các tiêu chí NPV, IRR, MIRR Ra quyết định Chấp nhận hay từ chối dự án Đánh giá hiệu quả của dự án sau khi dự án kết thúc Chấp nhận 12 ThS Bùi Ngọc Mai Phương 11/13/19 4 13 2.2.1. Khái niệm dòng tiền của dự án 2.2.2. Nguyên tắc xác định dòng tiền của dự án 2.2.3. Quan điểm phân tích dòng tiền của dự án 2.2.4. Phương pháp ước lượng dòng tiền dự án Minh họa ước lượng dòng tiền của các dự án 2.2.5. Dòng tiền của DAĐT mở rộng 2.2.6. Dòng tiền của DAĐT thay thế 2.2.7. Đánh giá dòng tiền của DAĐT khi có lạm phát 2.2. HOẠCH ĐỊNH DÒNG TIỀN CỦA DỰ ÁN 13 2.2.1. Khái niệm dòng tiền của dự án Dòng tiền của dự án là các khoản thực thu (dòng tiền vào) và thực chi (dòng tiền ra) qua các năm trong suốt thời gian hoạt động của dự án. 2.2. HOẠCH ĐỊNH DÒNG TIỀN CỦA DỰ ÁN 14 14 2.2.2. Nguyên tắc xác định dòng tiền - Sử dụng dòng tiền thực thu và thực chi (bằng tiền, trừ khấu hao TSCĐ) phát sinh vào cuối năm thay vì lợi nhuận kế toán làm cơ sở đánh giá hiệu quả DAĐT. - Chỉ xét đến dòng tiền tăng thêm: sự khác biệt giữa dòng tiền của DN khi thực hiện dự án và không thực hiện dự án. + Chi phí tăng thêm + Lợi ích tăng thêm 2.2. HOẠCH ĐỊNH DÒNG TIỀN CỦA DỰ ÁN 15 15 2.2.2. Nguyên tắc xác định dòng tiền - Không tính chi phí chìm vào dòng tiền - Không tính chi phí sử dụng vốn (lãi vay, cổ tức) vào dòng tiền - Khấu hao là chi phí không bằng tiền nên khi tính dòng tiền phải phục hồi lại - Tính chi phí cơ hội vào dòng tiền - Tính chi phí gián tiếp vào dòng tiền - Thuế TNDN là dòng tiền ra của dự án - Dòng tiền nên được tính toán trên cơ sở sau thuế 2.2. HOẠCH ĐỊNH DÒNG TIỀN CỦA DỰ ÁN 16 16 ThS Bùi Ngọc Mai Phương 11/13/19 5 2.2.3. Quan điểm phân tích dòng tiền của dự án • Quan điểm Tổng Đầu tư (hoặc Ngân hàng) Banker or Total Investment Point of View - TIP • Quan điểm Chủ sở hữu (hoặc Vốn cổ đông) Equity Owner Point of View - EPV 2.2. HOẠCH ĐỊNH DÒNG TIỀN CỦA DỰ ÁN 17 TIP EPV Thực thu + + Thực chi - ... W$ r$ Nợ vay dài hạn 40% 5,6% Cổ phiếu ưu đãi 10% 9,0% Cổ phần thường 50% 13,0% Tổng cộng 100% 2.3. SUẤT CHIẾT KHẤU CỦA DỰ ÁN 58 59 2.3.4. Các nhân tố ảnh hưởng Cơ cấu vốn Khả năng huy động các nguồn tài trợ của DN Rủi ro của dự án và rủi ro của DN Thuế TNDN 2.3. SUẤT CHIẾT KHẤU CỦA DỰ ÁN 59 60 2.4.1. Gía trị hiện tại ròng (NPV - Net Present Value) 2.4.2. Suất sinh lời nội bộ (IRR - Internal Rate of Return) 2.4.3. Suất sinh lời nội bộ có điều chỉnh (MIRR - Modified Internal Rate of Return) 2.4.4. Chỉ số sinh lợi (Profitability index – PI) 2.4.5. Thời gian hoàn vốn không chiết khấu (PBP - Payback Period) 2.4.6. Thời gian hoàn vốn có chiết khấu (DPBP - Discount Payback Period) 2.4. TIÊU CHUẨN ĐÁNH GIÁ HIỆU QUẢ DỰ ÁN ĐẦU TƯ 60 ThS Bùi Ngọc Mai Phương 11/13/19 16 61 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.1. Gía trị hiện tại ròng NPV - Là chỉ tiêu cơ bản để đánh giá hiệu quả của dự án đầu tư - Các dòng tiền đều được hiện giá theo một lãi suất chiết khấu nhất định là chi phí sử dụng vốn của dự án. NPV = PV(dòng thu nhập) – PV(dòng đầu tư) 61 62 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.1. Gía trị hiện tại ròng NPV NPV = ∑.%/0 1234(&!5)4 r: lãi suất chiết khấu (chi phí sử dụng vốn của dự án) t: đời sống của dự án. + NPV > 0àDự án có suất sinh lời .. suất chiết khấu + NPV < 0à Dự án có suất sinh lời .. suất chiết khấu + NPV = 0à Dự án có suất sinh lời .. suất chiết khấu àNên đầu tư vào một dự án có NPV .. 0 62 63 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.1. Gía trị hiện tại ròng NPV Dự án của công ty An Nam có dòng tiền ròng hàng năm: Biết chi phí sử dụng vốn của dự án là 15%/năm. Tính NPV của dự án và công ty có nên lựa chọn dự án không? Năm 0 1 2 3 4 5 NCFj -15.300.000 4.388.000 4.388.000 4.388.000 4.388.000 7.828.000 63 64 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.1. Gía trị hiện tại ròng NPV So sánh chọn lựa dự án - Các dự án loại trừ: nên chọn dự án có NPV > 0 và lớn hơn. - Các dự án độc lập: nên chọn các dự án có NPV > 0 Với cùng mức lãi suất chiết khấu, dự án nào có NPV cao hơn à dự án đó suất sinh lời lớn hơnà mang lại giá trị tăng thêm nhiều hơn cho công ty. 64 ThS Bùi Ngọc Mai Phương 11/13/19 17 65 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.1. Gía trị hiện tại ròng NPV Công ty Hải Đăng có 2 dự án loại trừ lẫn nhau A và B với vốn đầu tư ban đầu là 1.000$ các dòng tiền ròng hàng năm thu được như sau: Biết chi phí sử dụng vốn của dự án là 10%/năm. Tính NPV của dự án, công ty có nên lựa chọn dự án nào nếu 2 dự án này là loại trừ hoặc độc lập lẫn nhau? Năm 1 2 3 4 5 NCFj(A) 200 250 500 350 400 NCFj(B) 250 450 400 250 300 65 66 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.2. Suất sinh lời nội bộ IRR IRR là suất chiết khấu làm cho NPV của dự án bằng 0 Giả định dòng tiền của dự án được tái đầu tư với tỷ suất sinh lời chính bằng IRR IRR chính là TSSL kỳ vọng của dự án. NPV = ∑.%&0 1234(&!677)4 = 0 66 67 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.2. Suất sinh lời nội bộ IRR Sử dụng công thức nội suy tìm IRR Chọn r1 sao cho NPV𝟏 > 0; i2 sao cho NPV𝟐 < 0 và r1 < r2 IRR = r1 + NPV𝟏NPV𝟏!NPV𝟐 × (r2 - r1) + Nếu IRR > rà NPV > 0à + Nếu IRR < rà NPV < 0à 67 68 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.2. Suất sinh lời nội bộ IRR So sánh chọn lựa dự án - Các dự án độc lập: nên chọn dự án có IRR > CPSDV dự án - Các dự án loại trừ: nên chọn dự án có IRR lớn hơn và > CPSDV dự án 68 ThS Bùi Ngọc Mai Phương 11/13/19 18 69 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.2. Suất sinh lời nội bộ IRR Công ty Hải Đăng có 2 dự án loại trừ lẫn nhau A và B với vốn đầu tư ban đầu là 1.000$ các dòng tiền ròng hàng năm thu được như sau: Biết chi phí sử dụng vốn của dự án là 10%/năm. Tính IRR của dự án, công ty có nên lựa chọn dự án nào nếu 2 dự án này là loại trừ hoặc độc lập lẫn nhau? Năm 1 2 3 4 5 NCFj(A) 200 250 500 350 400 NCFj(B) 250 450 400 250 300 69 70 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.3. Suất sinh lời nội bộ có điều chỉnh MIRR - MIRR là lãi suất chiết khấu làm cho hiện giá của giá trị tới hạn của dòng thu nhập (sau khi được tái đầu tư) bằng với giá trị hiện tại của dòng vốn đầu tư. - Giả định dòng thu nhập của dự án được tái đầu tư với mức sinh lời bằng chi phí sử dụng vốn của dự án 70 71 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.3. Suất sinh lời nội bộ có điều chỉnh MIRR PV dòng vốn đầu tư = PV giá trị tới hạn của dòng thu nhập PV(OFt) = NCF1(1 + r) n−1 +NCF2(1 + r)n−2 + +NCF0(1 + r)0 (1+MIRR)n r chi phí sử dụng vốn của dự án. n: tuổi thọ của dự án 71 72 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.3. Suất sinh lời nội bộ có điều chỉnh MIRR So sánh chọn lựa dự án - Các dự án độc lập: nên chọn dự án có MIRR > CPSDV dự án - Các dự án loại trừ: nên chọn dự án có MIRR lớn hơn và > CPSDV dự án 72 ThS Bùi Ngọc Mai Phương 11/13/19 19 73 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.3. Suất sinh lời nội bộ có điều chỉnh MIRR Công ty Hải Đăng có 2 dự án loại trừ lẫn nhau A và B với vốn đầu tư ban đầu là 1.000$ các dòng tiền ròng hàng năm thu được như sau: Biết chi phí sử dụng vốn của dự án là 10%/năm. Tính MIRR của dự án, công ty có nên lựa chọn dự án nào nếu 2 dự án này là loại trừ hoặc độc lập lẫn nhau? Năm 1 2 3 4 5 NCFj(A) 200 250 500 350 400 NCFj(B) 250 450 400 250 300 73 74 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.4. Chỉ số sinh lợi PI PI hay còn được gọi là chỉ số lợi nhuận – chi phí là tỷ lệ giữa giá trị hiện tại của dòng tiền thu được trong tương lai so với giá trị hiện tại của vốn đầu tư. PI = Giá trị hiện tại của dòng thu nhậpGiá trị hiện tại cùa vốn đầu tư 74 75 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.4. Chỉ số sinh lợi PI So sánh chọn lựa dự án - Các dự án độc lập: • PI > 1 dự án được chấp thuận • PI < 1 dự án bị loại bỏ • PI =1 chấp thuận hay loại bỏ tùy tầm quan trọng của dự án - Các dự án loại trừ: nên chọn dự án có PI lớn hơn và > 1 75 76 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.4. Chỉ số sinh lợi PI Dự án của công ty An Nam có dòng tiền ròng hàng năm: Biết chi phí sử dụng vốn của dự án là 15%/năm. Tính PI của dự án và công ty có nên lựa chọn dự án không? Năm 0 1 2 3 4 5 NCFj -15.300.000 4.388.000 4.388.000 4.388.000 4.388.000 7.828.000 76 ThS Bùi Ngọc Mai Phương 11/13/19 20 77 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.5. Thời gian hoàn vốn không chiết khấu PBP Là khoản thời gian cần thiết để thu nhập thuần của dự án đủ bù đắp tất cả chi phí đầu tư của dự án Không quan tâm đến thời điểm phát sinh dòng thu nhập PV0+ ∑:%&' NCF: = 0 Thời gian thu hồi vốn Số năm trước khi thu hồi toàn bộ vốn Chi phí chưa thu hồi đầu năm Dòng tiền trong năm thu hồi toàn bộ vốn = + 77 78 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.5. Thời gian hoàn vốn không chiết khấu PBP So sánh chọn lựa dự án - Các dự án độc lập: nên chọn dự án có PBP < thời gian hoàn vốn yêu cầu của dự án - Các dự án loại trừ: nên chọn dự án có PBP ngắn hơn và < thời gian hoàn vốn yêu cầu của dự án 78 79 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.5. Thời gian hoàn vốn không chiết khấu PBP Dự án của công ty An Nam có dòng tiền ròng hàng năm: Biết chi phí sử dụng vốn của dự án là 15%/năm. Tính PBP của dự án và công ty có nên lựa chọn dự án không? Năm 0 1 2 3 4 5 NCFj -15.300.000 4.388.000 4.388.000 4.388.000 4.388.000 7.828.000 79 80 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.6. Thời gian hoàn vốn có chiết khấu DPBP Là khoản thời gian cần thiết để thu nhập thuần của dự án được chiết khấu theo lãi suất cụ thể, đủ để bù đắp chi phí đầu tư của dự án. Tính gần đúng: n1< n < n2 n = n1 + >$ệ' @$á BĐD E >$ệ' @$á Fò'@ .>H IJH 'K 'ăM>$ệ' @$á Fò'@ .>H IJH 'N 'ăM E >$ệ' @$á Fò'@ .>H IJH 'K 'ăM PV0 + ∑𝐣%𝟏𝐧 𝐍𝐂𝐅𝐣(𝟏!𝐢)𝐣 = 0 80 ThS Bùi Ngọc Mai Phương 11/13/19 21 81 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.6. Thời gian hoàn vốn có chiết khấu DPBP So sánh chọn lựa dự án - Các dự án độc lập: nên chọn dự án có DPBP < thời gian hoàn vốn yêu cầu của dự án - Các dự án loại trừ: nên chọn dự án có DPBP ngắn hơn và < thời gian hoàn vốn yêu cầu của dự án 81 82 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư 2.4.6. Thời gian hoàn vốn có chiết khấu DPBP Dự án của công ty An Nam có dòng tiền ròng hàng năm: Biết chi phí sử dụng vốn của dự án là 15%/năm. Tính DPBP của dự án và công ty có nên lựa chọn dự án không? Năm 0 1 2 3 4 5 NCFj -15.300.000 4.388.000 4.388.000 4.388.000 4.388.000 7.828.000 NCFj Chiết khấu -15.300.000 3.815.652 3.317.958 2.885.181 2.508.853 4.475.684 82 83 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư Vậy tiêu chuẩn đánh giá hiệu quả dự án đầu tư tốt phải giải quyết được hai vấn đề: • Thứ nhất, xác định được dự án đầu tư tốt • Thứ hai, khi phải lựa chọn một trong nhiều dự án thì tiêu chuẩn đó cần chỉ rõ đâu là dự án tốt nhất nên đầu tư. 83 84 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư • Đối với những dự án độc lập: phương án NPV và IRR đều dẫn đến việc chấp nhận hay loại bỏ dự án giống nhau. • Đối với những dự án loại trừ: đặc biệt những dự án khác nhau về quy mô và dòng đời thì NPV ưu việc hơn. • MIRR là chỉ tiêu thể hiện khả năng sinh lợi thật sự của dự án tốt hơn IRR. Tuy nhiên, NPV vẫn là chỉ số tốt nhất • DPP đánh giá thời gian hoàn vốn chính xác hơn PP 84 ThS Bùi Ngọc Mai Phương 11/13/19 22 85 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư Trong trường hợp có mẫu thuẫn khi xếp hạng dự án theo các tiêu chuẩn thì dựa vào NPV để lựa chọn vì: • NPV phù hợp với mục tiêu tối đa hóa giá trị DN • NPV có giả định lãi suất tái đầu tư là CPSDV của dự án 85 86 2.4. Tiêu chuẩn đánh giá hiệu quả dự án đầu tư Kết luận • Tiêu chuẩn NPV có mức độ sử dụng phổ biến và thường xuyên nhất, đặc biệt là tại các công ty có quy mô lớn; sau đó đến tiêu chuẩn IRR. • Tiêu chuẩn PP và DPP ít được sử dụng. • Tiêu chuẩn PI gần như không được sử dụng. 86 2.5.1. Đánh giá các DAĐT có thời gian hoạt động khác nhau 2.5.2. Lựa chọn DADT khi ngân sách bị giới hạn 2.5.3. Mâu thuẫn khi dùng NPV và IRR lựa chọn dự án 2.5.4. Xác định thời điểm tối ưu để đầu tư 87 2.5. MỘT SỐ TRƯỜNG HỢP ĐẶC BIỆT 87 2.5.1. Đánh giá các DAĐT có thời gian hoạt động khác nhau Để lựa chọn được DAĐT có hiệu quả kinh tế cao hơn, sử dụng một trong hai phương pháp: -Phương pháp dòng tiền thay thế (Replacement Chain Method) -Phương pháp chuỗi tiền tệ đều tương đương hàng năm (Equivalent Annual Annuity – EAA) 88 Dự án 0 1 2 3 4 NPV (r = 10%) A -1.500 1.000 1.000 - - B -3.000 1.200 1.200 900 900 88 ThS Bùi Ngọc Mai Phương 11/13/19 23 2.5.1. Đánh giá các DAĐT có thời gian hoạt động khác nhau 2.5.1.1. Phương pháp dòng tiền thay thế Các dự án sẽ được lặp lại nhiều lần để đời sống kinh tế của chúng bằng nhau. Dòng tiền của chu kỳ sau có thể giống hoặc không giống dòng tiền của các chu kỳ trước. NPV của dự án sẽ được tính trên cơ sở của các dòng tiền này. 89 89 2.5.1. Đánh giá các DAĐT có thời gian hoạt động khác nhau 2.5.1.1. Phương pháp dòng tiền thay thế Điều kiện áp dụng: - Các dự án phải thuộc loại có thể lặp lại - Bội số chung nhỏ nhất của đời sống kinh tế các dự án phải nhỏ hơn đời sống của sản phẩm. 90 Dự án 0 1 2 3 4 NPV (r = 10%) A -1.500 1.000 1.000 A -1.500 1.000 1.000 B -3.000 1.200 1.200 900 900 90 2.5.1. Đánh giá các DAĐT có thời gian hoạt động khác nhau 2.5.1.2.Phương pháp chuỗi tiền tệ đều tương đương hàng năm Chuỗi tiền đều hàng năm tương đương (EAA) là một chuỗi tiền đều mà giá trị hiện tại của nó bằng với NPV của dự án. NPV = EAA × 1 − (1 + r)− n r à Dự án nào có EAA lớn hơn sẽ có hiệu quả cao hơn. 91 91 2.5.1. Đánh giá các DAĐT có thời gian hoạt động khác nhau 2.5.1.2.Phương pháp chuỗi tiền tệ đều tương đương hàng năm Tính EAA của hai dự án trên? Công ty nên lựa chọn dự án nào 92 Dự án 0 1 2 3 4 NPV (r = 10%) A -1.500 1.000 1.000 - - B -3.000 1.200 1.200 900 900 92 ThS Bùi Ngọc Mai Phương 11/13/19 24 2.5.1. Đánh giá các DAĐT có thời gian hoạt động khác nhau 2.5.1.2.Phương pháp chuỗi tiền tệ đều tương đương hàng năm Điều kiện áp dụng: - Các dự án phải thuộc loại có thể lặp lại - Bội số chung nhỏ nhất của đời sống kinh tế các dự án phải nhỏ hơn đời sống của sản phẩm. 93 93 94 2.5.2. Lựa chọn DADT khi ngân sách bị giới hạn Giới hạn nguồn vốn là khi công ty không thể huy động đủ số vốn cần thiết từ thị trường, làm gia tăng chi phí sử dụng vốn của công ty. Tiêu chuẩn PI sẽ được sử dụng để xếp hạng và lựa chọn các dự án phù hợp với quy mô nguồn vốn 94 95 2.5.2. Lựa chọn DADT khi ngân sách bị giới hạn Với quy mô vốn 10.000 thì công ty nên chọn thực hiện các dự án nào? Dự án Vốn đầu tư NPV PI Xếp hạng A 2.500 350 1,14 4 B 3.300 600 1,18 3 C 2.200 450 1,20 2 D 2.800 350 1,12 5 E 2.500 600 1,24 1 95 96 2.5.3. Mâu thuẫn khi dùng NPV và IRR lựa chọn dự án Đối với các dự án độc lập, tiêu chuẩn NPV và IRR là không mâu thuẫn nhau trong lựa chọn dự án. Đối với các dự án loại trừ, một số trường hợp đặc biệt việc xếp hạng dự án theo IRR và NPV có thể mâu thuẫn. Lý do: - Sự khác biệt về quy mô của dự án - Sự khác biệt về kiểu mẫu của dòng thu nhập 96 ThS Bùi Ngọc Mai Phương 11/13/19 25 97 2.5.3. Mâu thuẫn khi dùng NPV và IRR lựa chọn dự án Khi có mâu thuẫn trong xếp hạng dự án theo tiêu chuẩn NPV và IRR thì việc lựa chọn dự án sẽ căn cứ vào NPV - Nếu mục tiêu của doanh nghiệp là tối đa hóa giá trị doanh nghiệp. - Vì lựa chọn theo NPV vì giả định lãi suất tái đầu tư hợp lý hơn. 97 98 2.5.3. Mâu thuẫn khi dùng NPV và IRR lựa chọn dự án Mâu thuẫn khi dùng NPV và IRR lựa chọn dự án loại trừ Nếu ta có: NPVX > NPVYà Chọn X, loại Y và IRRX < IRRY à Chọn Y, loại X Để đưa ra quyết định lựa chọn, cần tìm r* cân bằng sao cho: NPVX = NPVY - r < r*à Chọn dự án Y, loại X - r > r*à Chọn dự án X, loại Y Mâu thuẫn 0 r* IRRX Y X NPVY > NPVX NPVY < NPVX i NPV IRRY 98 99 2.5.4. Xác định thời điểm tối ưu để đầu tư SV tự đọc sách giáo trình 99 Công ty X đang xem xét thay thế 1 thiết bị cũ bằng 1 thiết bị mới. Thiết bị cũ có NG 1.000 trđ và được đưa vào sử dụng cách đây 5 năm. Thiết bị được sử dụng trong 10 năm. Công ty có thể bán ngay thiết bị này với giá bán 520 trđ. Giá thị trường dự kiến khi hết hạn sử dụng là 10 trđ. Thiết bị mới có giá mua 1.000 trđ và thời gian hữu ích 5 năm. VLĐ ròng hoạt động không cần tăng thêm cho DA. Doanh thu tăng từ 1.450 trđ/năm lên 1.600 trđ/năm. Việc sử dụng thiết bị này sẽ làm giảm chi phí hoạt động không kể khấu hao từ 750 trđ/năm xuống 700 trđ/năm. Giá thị trường của thiết bị mới khi hết hạn sử dụng là 20 trđ. Thuế suất thuế TNDN 25%. Thiết bị cũ và mới đều được trích khấu hao theo phương pháp đường thẳng. Yêu cầu: Xác định dòng tiền của DA thay thế thiết bị cũ bằng thiết bị mới. 101 101

File đính kèm:

bai_giang_quan_tri_tai_chinh_doanh_nghiep_chuong_2_hoach_din.pdf

bai_giang_quan_tri_tai_chinh_doanh_nghiep_chuong_2_hoach_din.pdf