Bài giảng Quản trị tài chính doanh nghiệp - Chương 1: Quản trị tài sản ngắn hạn - Bùi Ngọc Mai Phương

Khái niệm

- Tiền mặt tại quỹ

- Tiền đang chuyển

- Tiền gửi thanh toán tại ngân hàng

Tiền mặt có tính thanh khoản cao nên khả năng sinh lời thấp.

Tiền mặt và chứng khoán ngắn hạn sẽ được xem xét chuyển

đổi qua lại để giải quyết nhu cầu tiền mặt của DN

1.1. Quản trị tiền mặt

1.1.2. Mục đích quản trị tiền mặt

- Mục đích giao dịch

- Mục đích đầu cơ

- Mục đích dự phòng

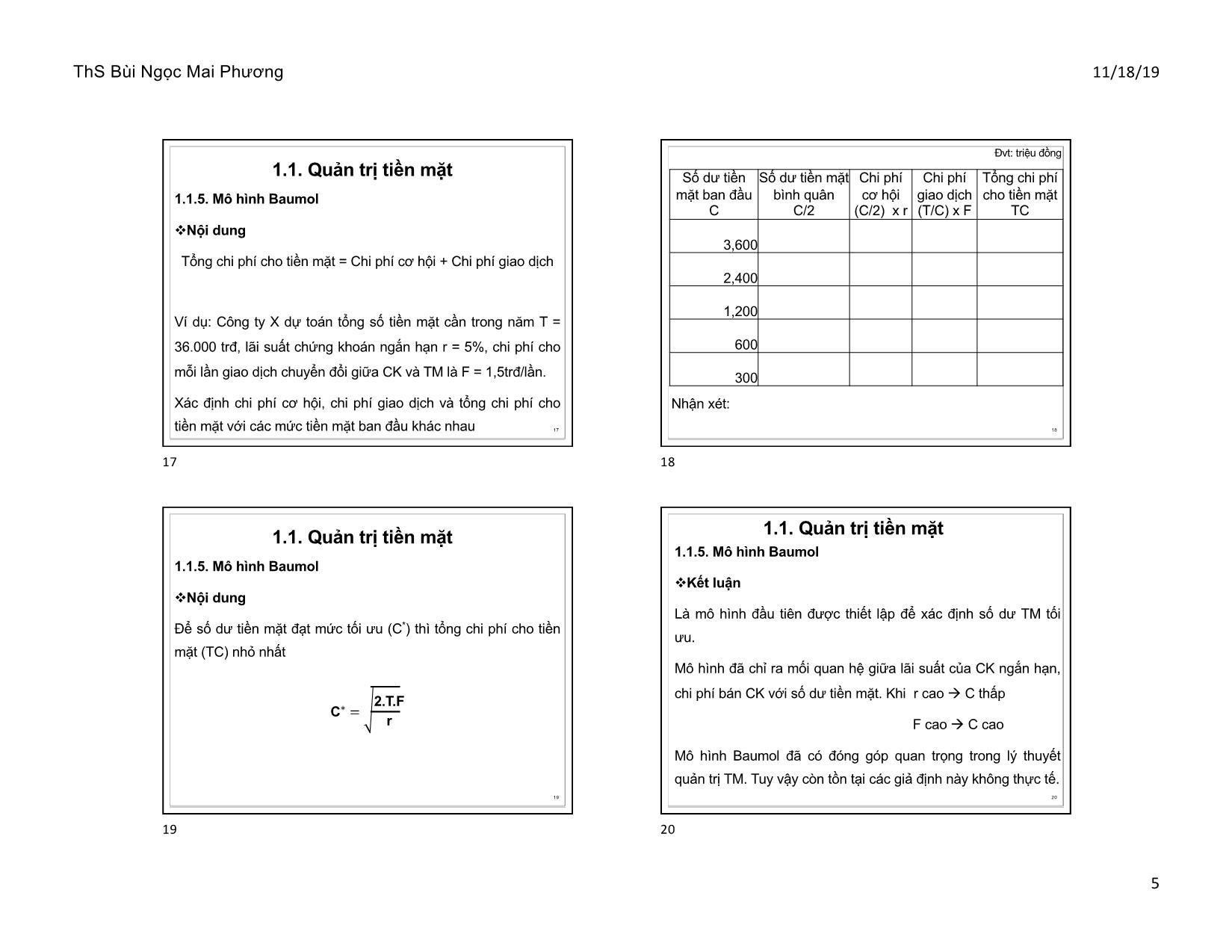

1.1.3. Tác động dự trữ tiền mặt

- Tích cực: chủ động về khả năng thanh toán của DN.

- Hạn chế: làm mất khả năng sinh lời của tiền mặt

1.1. Quản trị tiền mặt

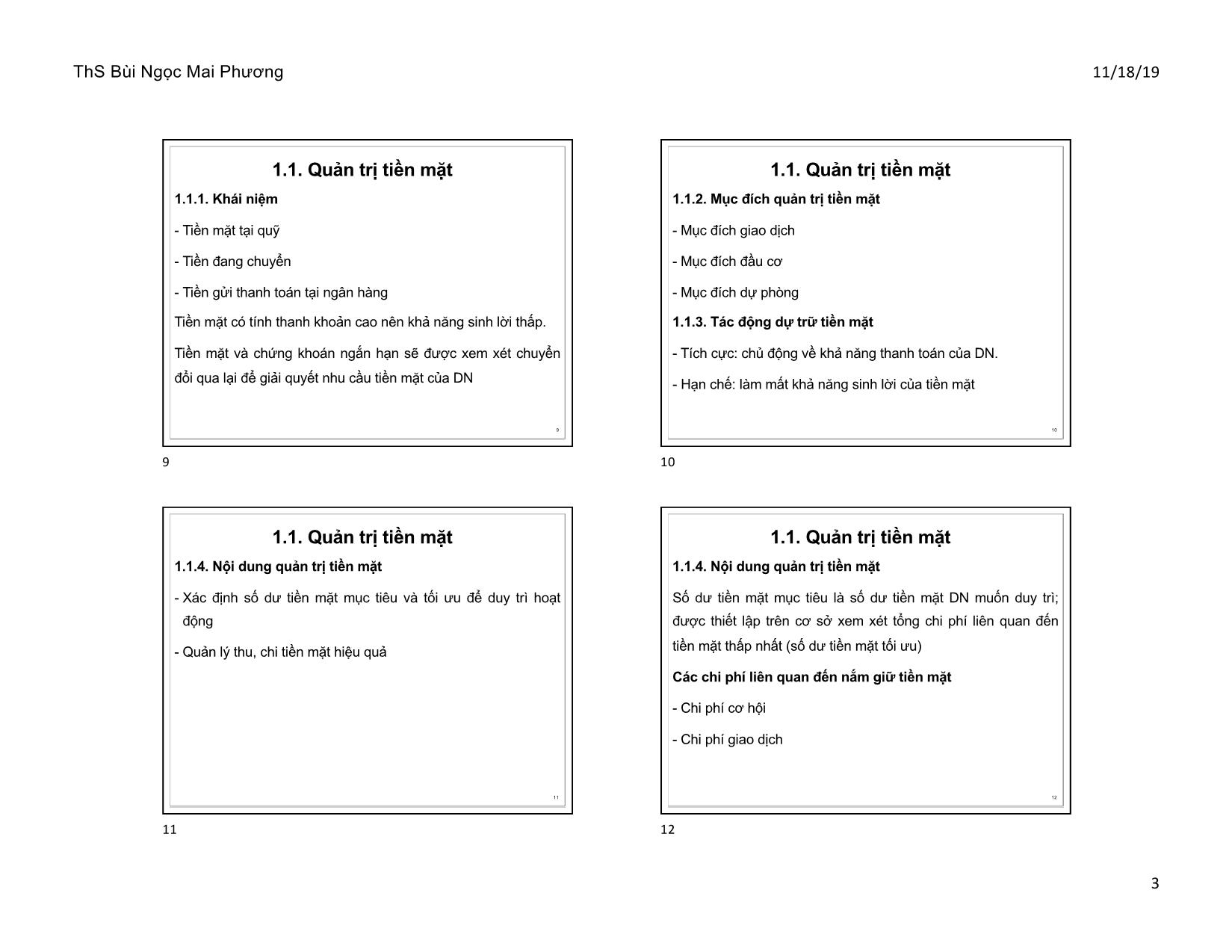

1.1.4. Nội dung quản trị tiền mặt

- Xác định số dư tiền mặt mục tiêu và tối ưu để duy trì hoạt

động

- Quản lý thu, chi tiền mặt hiệu quả

1.1. Quản trị tiền mặt

1.1.4. Nội dung quản trị tiền mặt

Số dư tiền mặt mục tiêu là số dư tiền mặt DN muốn duy trì;

được thiết lập trên cơ sở xem xét tổng chi phí liên quan đến

tiền mặt thấp nhất (số dư tiền mặt tối ưu)

Các chi phí liên quan đến nắm giữ tiền mặt

- Chi phí cơ hội

- Chi phí giao dịch

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Quản trị tài chính doanh nghiệp - Chương 1: Quản trị tài sản ngắn hạn - Bùi Ngọc Mai Phương

ThS Bùi Ngọc Mai Phương 11/18/19 1 Bùi Ngọc Mai Phương TRƯỜNG ĐẠI HỌC NGÂN HÀNG TP.HCM KHOA TÀI CHÍNH 1 1 - Tài liệu chính [1]. Eugene F. Brigham và Joel F. Houston, Quản trị tài chính, NXB Cengage Learning, 2009 do Nguyễn Thị Cành biên dịch. [2] Glen Arnold, 2013, Corporate Financial Management, Pearson Education Limited - Tài liệu tham khảo [3]. Lê Mạnh Hưng và cộng sự, 2015, Tài chính doanh nghiệp, NXB Tài chính [4]. Richard A. Brealey, Stewart Myers, Franklin Allen, 2014, Principles of Corporate, McGraw – Hill. 2 TÀI LIỆU THAM KHẢO 2 NỘI DUNG MÔN HỌC ◦ Chương 1: QUẢN TRỊ TÀI SẢN NGẮN HẠN (10 tiết) (CURRENT ASSET MANAGEMENT) ◦ Chương 2: HOẠCH ĐỊNH NGÂN SÁCH VỐN ĐẦU TƯ (15 tiết) (CAPITAL BUDGETING) ◦ Chương 3: NGUỒN TÀI TRỢ CỦA DOANH NGHIỆP (CORPORATE FINANCING) ◦ Chương 4: CHÍNH SÁCH CỔ TỨC (5 tiết) (PAYOUT POLICY) ◦ Chương 5: KẾ HOẠCH TÀI CHÍNH VÀ DỰ BÁO TÀI CHÍNH (FINANCIAL PLANNING) (10 tiết) ◦ BUỔI 9 : KIỂM TRA GIỮA KỲ 3 3 ◦ Chuyên cần : 10% ◦ Tiểu luận cá nhân : 20% ◦ Kiểm tra giữa kỳ : 20% ◦ Kiểm tra cuối kỳ : 50% Hình thức Kiểm tra cuối kỳ: 24 câu trắc nghiệm (6 điểm) và 2 câu tự luận (1 bài tập - 2 điểm, 1 NC tình huống - 2 điểm), thời gian 75 phút, SV được sử dụng 1 tờ A4 viết tay ghi chép công thức. https://sites.google.com/a/buh.edu.vn/phuongbnm/ Email: phuongbnm@buh.edu.vn 4 CÁCH TÍNH ĐIỂM HỌC PHẦN 4 ThS Bùi Ngọc Mai Phương 11/18/19 2 QUẢN TRỊ TÀI SẢN NGẮN HẠN (CURRENT ASSET MANAGEMENT) 5 5 ◦ Kiến thức: - Biết được các khoản mục tài sản lưu động của DN - Phân tích quyết định tồn quỹ tiền mặt - Phân tích quyết định tồn kho - Phân tích chính sách bán chịu ◦ Kỹ năng: thực hành, giám sát, minh họa và tính toán liên quan đến tồn quỹ, chính sách bán chịu và hang tồn kho của DN trong thực tế ◦ Thái độ: chuyên cần, tập trung, làm bài tập MỤC TIÊU CHƯƠNG 1 6 6 NỘI DUNG CHƯƠNG 1 1.1. Quản trị tiền mặt 1.2. Quản trị khoản phải thu 1.3. Quản trị tồn kho 7 7 Thông tư 200/2014/TT-BTC của Bộ Tài chính, Tài sản ngắn hạn (Tài sản lưu động) bao gồm: I. Tiền và các khoản tương đương tiền 1. Tiền 2. Các khoản tương đương tiền II. Đầu tư tài chính ngắn hạn 1. Chứng khoán kinh doanh 2. Dự phòng giảm giá chứng khoán kinh doanh (*) 3. Đầu tư nắm giữ đến ngày đáo hạn III. Các khoản phải thu ngắn hạn 1. Phải thu ngắn hạn của khách hàng 2. Trả trước cho người bán ngắn hạn 3. Phải thu nội bộ ngắn hạn 4. Phải thu theo tiến độ kế hoạch hợp đồng xây dựng 5. Phải thu về cho vay ngắn hạn 6. Phải thu ngắn hạn khác 7. Dự phòng phải thu ngắn hạn khó đòi (*) 8. Tài sản thiếu chờ xử lý IV. Hàng tồn kho 1. Hàng tồn kho 2. Dự phòng giảm giá hàng tồn kho (*) V. Tài sản ngắn hạn khác 8 ThS Bùi Ngọc Mai Phương 11/18/19 3 1.1.1. Khái niệm - Tiền mặt tại quỹ - Tiền đang chuyển - Tiền gửi thanh toán tại ngân hàng Tiền mặt có tính thanh khoản cao nên khả năng sinh lời thấp. Tiền mặt và chứng khoán ngắn hạn sẽ được xem xét chuyển đổi qua lại để giải quyết nhu cầu tiền mặt của DN 1.1. Quản trị tiền mặt 9 9 1.1.2. Mục đích quản trị tiền mặt - Mục đích giao dịch - Mục đích đầu cơ - Mục đích dự phòng 1.1.3. Tác động dự trữ tiền mặt - Tích cực: chủ động về khả năng thanh toán của DN. - Hạn chế: làm mất khả năng sinh lời của tiền mặt 1.1. Quản trị tiền mặt 10 10 1.1.4. Nội dung quản trị tiền mặt - Xác định số dư tiền mặt mục tiêu và tối ưu để duy trì hoạt động - Quản lý thu, chi tiền mặt hiệu quả 1.1. Quản trị tiền mặt 11 11 1.1.4. Nội dung quản trị tiền mặt Số dư tiền mặt mục tiêu là số dư tiền mặt DN muốn duy trì; được thiết lập trên cơ sở xem xét tổng chi phí liên quan đến tiền mặt thấp nhất (số dư tiền mặt tối ưu) Các chi phí liên quan đến nắm giữ tiền mặt - Chi phí cơ hội - Chi phí giao dịch 1.1. Quản trị tiền mặt 12 12 ThS Bùi Ngọc Mai Phương 11/18/19 4 1.1.4. Nội dung quản trị tiền mặt Tổng chi phí cho tiền mặt = Chi phí cơ hội + Chi phí giao dịch 1.1. Quản trị tiền mặt 13 Chi phí Số dư tiền mặt Chi phí giao dịch Chi phí cơ hộiTổng chi phí cho tiền mặt C* số dư tiền mặt tối ưu 13 1.1.5. Mô hình Baumol (Lượng tiền mặt kinh tế - COQ) vMục đích: xác định số dư tiền mặt tối ưu trên cơ sở kết hợp giữa chi phí lưu cơ hội và chi phí giao dịch. vGiả định - Tiền thu trong kỳ thấp hơn tiền chi trong kỳ - DN chi trả tiền mặt một cách ổn định - Không có dự trữ tiền mặt cho mục đích an toàn - Dòng tiền tệ rời rạc, không liên tục 1.1. Quản trị tiền mặt 14 14 1.1.5. Mô hình Baumol vNội dung Chi phí cơ hội = C: số dư tiền mặt đầu kỳ (giá trị chứng khoán bán ra mỗi lần) C/2: số dư tiền mặt bình quân trong kỳ (= C + 02 ) r: lãi suất chứng khoán ngắn hạn 1.1. Quản trị tiền mặt 15 15 1.1.5. Mô hình Baumol vNội dung Chi phí giao dịch = số lần bán chứng khoán x chi phí giao dịch cố định T: tổng nhu cầu tiền mặt cần bổ sung trong kỳ F: chi phí giao dịch cố định mỗi lần bán chứng khoán 1.1. Quản trị tiền mặt 16 16 ThS Bùi Ngọc Mai Phương 11/18/19 5 1.1.5. Mô hình Baumol vNội dung Tổng ... , và do vậy lợi nhuận hoạt động (EBIT) gia tăng là .... - Đồng thời khoản phải thu cũng gia tăng, làm tăng chi phí là . 1.2. Quản trị khoản phải thu 47 47 b. Điều khoản bán chịu Là điều khoản xác định thời hạn bán chịu và điều khoản chiết khấu. Trong đó điều khoản chiết khấu bao gồm thời gian thanh toán được hưởng chiết khấu và tỷ lệ chiết khấu. 3 / 10 net 45 1.2. Quản trị khoản phải thu 48 48 ThS Bùi Ngọc Mai Phương 11/18/19 13 b1. Điều khoản bán chịu – thời hạn bán chịu Điều khoản bán chịu tác động tới doanh thu và quy mô của nợ phải thu. + Thời hạn bán chịu dài • Doanh thu cao, lợi nhuận tăng • Tăng TSLĐ và chi phí • Khoản phải thu tăng cao, tăng chi phí đầu tư vào khoản phải thu • Tăng chi phí đòi nợ và tổn thất nợ khó đòi. Vấn đề đặt ra: liệu lợi nhuận tăng thêm có đủ bù đắp chi phí đầu tư cho khoản phải thu và tổn thất do nợ không thể thu hồi gây ra hay không? 1.2. Quản trị khoản phải thu 49 49 b1. Điều khoản bán chịu – thời hạn bán chịu Ví dụ: Tỷ lệ biến phí trên doanh thu của công ty ABC là 80%. Hiện tại công ty hoạt động chưa hết công suất nên sự gia tăng doanh thu không đòi hỏi gia tăng chi phí cố định. Doanh thu hàng năm của công ty hiện tại là 6 triệu$. TSLĐ là 2 triệu$. Kỳ thu tiền bq của KH là 30 ngày. Công ty A đang xem xét tới việc thay đổi điều khoản bán chịu thành net60. Theo tính toán doanh thu kỳ vọng sẽ tăng 20%, TSLĐ tăng tương ứng. Việc thay đổi thời hạn bán chịu làm cho kỳ thu tiền bq của KH mới tăng lên 60 ngày. Chi phí sử dụng vốn 10%/năm. Toàn bộ doanh thu là doanh thu bán chịu 1.2. Quản trị khoản phải thu 50 50 b1. Điều khoản bán chịu – Tỷ lệ chiết khấu + Tăng tỷ lệ chiết khấu • Lợi nhuận biến đổi do thu hút nhiều KH hơn và tăng lên của chi phí chiết khấu • Tăng TSLĐ và chi phí đầu tư TSLĐ • Khoản phải thu biến đổi do KH mới tăng lên và KH cũ trả nợ sớm hơn để hưởng CKà ảnh hưởng đến chi phí đầu tư vào khoản phải thu, tổn thất nợ khó đòi và chi phí đòi nợ Vấn đề đặt ra: liệu giảm chi phí đầu tư vào khoản phải thu có bù đắp được thiệt hại do giảm lợi nhuận hay không? 1.2. Quản trị khoản phải thu 51 51 b2. Thay đổi điều khoản CK – tỷ lệ CK Ví dụ: Tỷ lệ biến phí trên doanh thu của công ty ABC là 80%. Hiện tại công ty hoạt động chưa hết công suất nên sự gia tăng doanh thu không đòi hỏi gia tăng chi phí cố định. Doanh thu hàng năm của công ty hiện tại là 6 triệu $. Công ty đang áp dụng điều khoản bán chịu 2/10 net 30, có 40% KH sẽ thanh toán vào ngày thứ 10 để nhận CK, 60% KH còn lại sẽ thanh toán vào ngày thứ 30 Công ty ABC đang xem xét tới việc thay đổi điều khoản bán chịu thành 3/10net30. Biết doanh thu và TSLĐ không thay đổi, 70%KH (70% doanh thu) sẽ thanh toán vào ngày thứ 10 và 30% KH còn lại sẽ thanh toán vào ngày thứ 30. Biết chi phí cơ hội của vốn là 10%/năm. Công ty ABC có nên thay đổi điều khoản bán chịu không? 1.2. Quản trị khoản phải thu 52 52 ThS Bùi Ngọc Mai Phương 11/18/19 14 b2. Điều khoản bán chịu – thời hạn CK + Kéo dài thời hạn CK • Lợi nhuận biến đổi do thu hút nhiều KH hơn và tăng lên của chi phí chiết khấu. • Khoản phải thu tăng do KH mới tăng lên và KH cũ trả nợ chậm hơn à ảnh hưởng đến chi phí đầu tư vào khoản phải thu, tổn thất nợ khó đòi và chi phí đòi nợ. • Tăng TSLĐ và chi phí đầu tư TSLĐ Vấn đề đặt ra: liệu giảm chi phí đầu tư vào khoản phải thu có bù đắp được thiệt hại do giảm lợi nhuận hay không? 1.2. Quản trị khoản phải thu 53 53 b2. Điều khoản bán chịu – thời hạn CK Ví dụ: Tỷ lệ biến phí trên doanh thu của công ty ABC là 80%. Doanh thu hàng năm của công ty hiện tại là 6 triệu $. TSLĐ là 2 triệu$. Công ty đang áp dụng điều khoản bán chịu 2/10net30, có 40% KH sẽ thanh toán vào ngày thứ 10 để nhận CK, 60% KH còn lại sẽ thanh toán vào ngày thứ 30. Công ty ABC đang xem xét tới việc thay đổi điều khoản bán chịu thành 2/15net30. Theo tính toán doanh thu kỳ vọng tăng 20% và TSLĐ tăng 20%, nhưng 70% KH sẽ thanh toán vào ngày thứ 15 và 30% KH còn lại sẽ thanh toán vào ngày thứ 30. Biết chi phí cơ hội của vốn là 10%/năm. Công ty ABC có nên thay đổi điều khoản bán chịu không? 1.2. Quản trị khoản phải thu 54 54 1.2.3.2. Ra quyết định bán chịu Việc ra quyết định bán chịu phụ thuộc vào: liệu lợi nhuận tăng thêm có đủ bù đắp chi phí đầu tư cho khoản phải thu và tổn thất nợ khó đòi hay không? 1.2. Quản trị khoản phải thu 55 55 1.2.3.2. Ra quyết định bán chịu Ví dụ: Tỷ lệ biến phí trên doanh thu của công ty ABC là 80%. Hiện tại công ty hoạt động chưa hết công suất nên sự gia tăng doanh thu không đòi hỏi gia tăng chi phí cố định. TSLĐ hiện tại là 2tr$ và tăng cùng tỷ lệ tăng doanh thu. Công ty đang xem xét chính sách tiêu chuẩn bán chịu, thông tin được trình bày như sau: 1.2. Quản trị khoản phải thu 56 Chỉ tiêu Hiện tại Thay đổi Doanh thu 6.000.000 7.200.000 Tổn thất nợ khó đòi - Doanh thu gốc - Doanh thu tăng thêm 2% doanh thu giá vốn 5% doanh thu giá vốn Chi phí đòi nợ 0,4% doanh thu 0,5% doanh thu Kỳ thu tiền bình quân 1 tháng 2 tháng 56 ThS Bùi Ngọc Mai Phương 11/18/19 15 57 Chỉ tiêu Hiện tại Dự kiến 1 Doanh thu 2 Lợi nhuận 3 Khoản phải thu bq 4 Vốn đầu tư khoản phải thu 5 Chi phí vốn đầu tư khoản phải thu 6 Tổn thất nợ khó đòi - Doanh thu gốc - Doanh thu tăng thêm 7 Chi phí đòi nợ 8 Chi phí đầu tư vào TSLĐ 9 Tổng chi phí (5+6+7+8) 10 Lợi nhuận - Chi phí = (2) – (9) 57 1.2.3.3. Chính sách và quy trình thu nợ Là những cách thức mà DN sử dụng để xử lý những khoản nợ đã quá hạn thanh toán. Việc xử lý các khoản nợ quá hạn cũng phải được cân nhắc giữa lợi ích và chi phí. à Giám sát nợ phải thu 1.2. Quản trị khoản phải thu 58 58 1.2.3.3. Chính sách và quy trình thu nợ Để rút ngắn thời gian thu tiền bán hàng, nhà quản trị phải theo dõi và giám sát chặt chẽ các khoản nợ phải thu Phương pháp cơ bản được sử dụng để phân tích và đánh giá thực trạng của nợ là: - Thời gian thu tiền bán chịu bình quân. - Phân tích tuổi nợ 1.2. Quản trị khoản phải thu 59 59 1.2.3.3. Chính sách và quy trình thu nợ a. Thời gian thu tiền bán chịu bình quân (Kỳ thu tiền bình quân) Cho biết thời gian trung bình để thu hồi một khoản bán chịu là bao nhiêu ngày. Kỳ thu tiền bình quân = Khoản phải thu bqDoanh thu bán chịu bq 1 ngày = N Vòng quay khoản phải thu Khoản phải thu bq = Doanh thu bán chịu bq 1 ngày x NVòng quay khoản phải thu = Doanh thu bán chịuVòng quay khoản phải thu 1.2. Quản trị khoản phải thu 60 60 ThS Bùi Ngọc Mai Phương 11/18/19 16 1.2.3.3. Chính sách và quy trình thu nợ a. Thời gian thu tiền bán chịu bình quân (Kỳ thu tiền bình quân) Ví dụ: Công ty ABC trong quý 1 năm 2018 như sau: Biết nợ phải thu đầu kỳ là 130 tr 1.2. Quản trị khoản phải thu 61 Tháng DT bán chịu Khoản phải thu đến ngày 31/3 % Số tiền 1 300 10% 30 2 350 40% 140 3 480 50% 240 1.130 410 61 1.2.3.3. Chính sách và quy trình thu nợ b. Phân tích tuổi nợ Khoản phải thu KH tại thời điểm cuối kỳ được phân thành từng nhóm tuổi và tính tỷ trọng của từng nhóm trong tổng khoản phải thu cuối kỳ. Nợ đã quá hạn thanh toán chiếm ..do vậy có thể kết luận chất lượng khoản phải thu không tốt. 1.2. Quản trị khoản phải thu 62 Tuổi nợ Số tiền Tỷ trọng Từ 0 đến 30 ngày Từ 31 đến 60 ngày Từ 61 đến 90 ngày 62 1.3.1. Khái niệm Hàng tồn kho gồm: - Tồn kho nguyên vật liệu - Sản phẩm dở dang - Tồn kho thành phẩm Phân loại: - Theo giai đoạn của quá trình sản xuất - Theo giá trị: chia mức độ quản lý theo tổng giá trị của từng loại hàng tồn kho 1.3. Quản trị hàng tồn kho 63 63 1.3.2. Động cơ dự trữ hàng tồn kho - Hoạt động - Dự trữ - Đầu cơ 1.3. Quản trị hàng tồn kho 64 64 ThS Bùi Ngọc Mai Phương 11/18/19 17 1.3.3. Mục đích của dự trữ hàng tồn kho - Để hoạt động kinh doanh của DN tiến hành bình thường và hiệu quả - Giúp DN chủ động trong sản xuất và tiêu thụ sản phẩm, đảm bảo cung cấp kịp thời sản phẩm ra thị trường. - Giảm chi phí mua hàng, chi phí vận chuyển giảm giá thành vật tư. Tồn kho là cần thiết, tuy vậy việc duy trì tồn kho làm phát sinh nhiều khoản chi phí như: chi phí bảo quản, bảo hiểm và chi phí tài chính 1.3. Quản trị hàng tồn kho 65 65 1.3.4. Tác động hàng tồn kho Tích cực: giúp DN chủ động hơn trong sản xuất và tiêu thụ sản phẩm Tiêu cực: làm phát sinh các chi phí liên quan đến hàng tồn kho: - Chi phí giao dịch - Chi phí kho bãi, bảo quản à Quản trị hàng tồn kho xem xét sự đánh đổi giữa lợi ích và chi phí 1.3. Quản trị hàng tồn kho 66 66 1.3.2. Các chi phí liên quan đến dự trữ hàng tồn kho - Chi phí giao dịch: là các khoản chi phí phát sinh trong quá trình mua hàng như: chi phí giao dịch, chi phí vận chuyển và bốc dỡ hàng hóa, chi phí kiểm nhận và làm thủ tục nhập kho, chi phí thanh toán. Giả đinh: chi phí giao dịch cố định cho mỗi lần đặt hàng. 1.3. Quản trị hàng tồn kho 67 67 1.3.2. Các chi phí liên quan đến dự trữ hàng tồn kho - Chi phí giao dịch O: Chi phí một lần đặt hàng S: Tổng lượng vật tư, hàng hóa sử dụng trong kỳ Q: Số lượng hàng đặt mỗi lần 1.3. Quản trị hàng tồn kho 68 = Chi phí đặt hàng trong kỳ Số lần đặt hàng trong kỳ = Chi phí một lần đặt hàng x 68 ThS Bùi Ngọc Mai Phương 11/18/19 18 1.3.2. Các chi phí liên quan đến dự trữ hàng tồn kho - Chi phí lưu kho: là những chi phí phát sinh trong quá trình tồn trữ vật tư, hàng hóa như: chi phí bảo quản, bảo hiểm, tiền thuê kho, hao hụt, mất mát, sự mất giá do hàng hóa bị lỗi thời, khấu hao kho hàng, các chi phí tài chính như: chi phí của các nguồn vốn tài trợ cho hàng tồn kho và thuế tài sản. Mức chi phí lưu kho cho mỗi đơn vị hàng hóa là cố định 1.3. Quản trị hàng tồn kho 69 69 1.3.2. Các chi phí liên quan đến dự trữ hàng tồn kho - Chi phí lưu kho Nếu số lượng hàng đặt mỗi lần là Q, thì lượng tồn kho bình quân sẽ là Q/2. 1.3. Quản trị hàng tồn kho 70Biến động tồn kho theo thời gian Số lượng tồn kho Thời gian Q/2 Q 70 1.3.2. Các chi phí liên quan đến dự trữ hàng tồn kho - Chi phí lưu kho S: Tổng lượng vật tư, hàng hóa sử dụng trong kỳ Q/2: tồn kho bình quân trong kỳ C: Chi phí lưu kho một đơn vị hàng hóa O: Chi phí một lần đặt hàng 1.3. Quản trị hàng tồn kho 71 Tổng chi phí lưu kho trong kỳ Tồn kho bình quân trong kỳ = Chi phí lưu kho đơn vị x 71 1.3.2. Các chi phí liên quan đến dự trữ hàng tồn kho - Q càng lớn à Tổng chi phí đặt hàng càng nhưng tổng chi phí lưu kho càng - Q càng nhỏ à Tổng chi phí đặt hàng càng nhưng tổng chi phí lưu kho càng 1.3. Quản trị hàng tồn kho 72 Tổng chi phí tồn kho trong kỳ Tổng chi phí lưu kho trong kỳ = Tổng chi phí đặt hàng + 72 ThS Bùi Ngọc Mai Phương 11/18/19 19 1.3.3. Mô hình lượng đặt hàng kinh tế (Economic Order Quantity - EOQ) 1.3. Quản trị hàng tồn kho 73 Chi phí Số lượng đặt hàng Tổng chi phí đặt hàng Tổng chi phí lưu kho Tổng chi phí tồn kho Q* 73 1.3.3. Mô hình lượng đặt hàng kinh tế (EOQ) Mục đích: để xác định lượng hàng tồn kho phù hợp với điều kiện sản xuất kinh doanh của từng DN, với tổng chi phí tồn kho thấp nhất. Mô hình giúp xác định lượng đặt hàng tối ưu cho một loại hàng hóa, dựa trên: mức sử dụng dự kiến (Q), chi phí đặt hàng (O), và chi phí lưu kho (C). 1.3. Quản trị hàng tồn kho 74 74 1.3.3. Mô hình lượng đặt hàng kinh tế (EOQ) Giả định: - Lượng vật tư, hàng hóa sử dụng mỗi ngày không thay đổi - giá mua hàng hóa không phụ thuộc vào lượng mua mỗi lần hay công ty không được hưởng chiết khấu thương mại - Không có tồn kho dự trữ bảo hiểm. 1.3. Quản trị hàng tồn kho 75 75 1.3.3. Mô hình lượng đặt hàng kinh tế (EOQ) vNội dung Để số dư tồn kho đạt mức tối ưu (Q*) thì tổng chi phí tồn kho nhỏ nhất Q∗ = 2.O.SC 1.3. Quản trị hàng tồn kho 76 76 ThS Bùi Ngọc Mai Phương 11/18/19 20 1.3.3. Mô hình lượng đặt hàng kinh tế (EOQ) Ví dụ: Tồn kho vật liệu A cần sử dụng là 40.500 đơn vị. Chi phí cho mỗi lần đặt hàng là 1 triệu đồng, chi phí lưu kho một đơn vị vật liệu A trong một năm là 0,4 triệu đồng. Xác định: 1.3. Quản trị hàng tồn kho 77 77 1.3.3. Mô hình lượng đặt hàng kinh tế (EOQ) a.Tổng chi phí lưu kho với lượng đặt hàng mỗi lần là 270 đơn vị. b. Lượng đặt hàng tối ưu của vật tư A 1.3. Quản trị hàng tồn kho 78 78 1.3.3. Mô hình lượng đặt hàng kinh tế (EOQ) vKhi có chiết khấu thương mại P: Giá mua một đơn vị vật tư i: Tỷ lệ chiết khấu thương mại P x (1-i) : Giá mua một đơn vị đã trừ chiết khấu 1.3. Quản trị hàng tồn kho 79 Tổng chi phí Tổng chi phí lưu kho trong kỳ = Tổng chi phí đặt hàng + Tổng giá mua vật tư + 79 Ví dụ: Với giá mua mỗi đơn vị là 0,1 trđ, và áp dụng chiết khấu thương mại như sau: 1.3. Quản trị hàng tồn kho 80 Lượng mua Tỷ lệ chiết khấu(i) Giá mua đã chiết khấu p.(1-i) 0 - 99 đơn vị 0% 0,1000 100 - 199 0,25% 0,0998 200-299 0,50% 0,0995 200-399 0,75% 0,0993 400-499 1,00% 0,0990 500-599 1,25% 0,0988 600-699 1,50% 0,0985 700-799 1,75% 0,0983 800 trở lên 2,0000% 0,0980 80 ThS Bùi Ngọc Mai Phương 11/18/19 21 81 Lượng đặt hàng tốt nhất của từng khoảng Tổng chi phí tồn kho Giá mua một đơn vị đã chiết khấu Tổng giá mua vật tư Tổng chi phí (S/Q).O)+(Q/2).C P.(1-i) S.P.(1-i) 99 0,1000 199 0,0998 299 0,0995 399 0,0993 450 0,0990 500 0,0988 600 0,0985 700 0,0983 800 0,0980 Lượng đặt hàng tối ưu khi có chiết khấu thương mại Đơn vị : triệu đồng 81 1.3.3. Mô hình lượng đặt hàng kinh tế (EOQ) vKết luận Mô hình EOQ đơn giản để xác định lượng đặt hang mỗi lần Chỉ ra các yếu tố tác động đến mức tồn kho gồm: quy mô hoạt động, chi phí cho một lần đặt hàng, chi phí lưu kho cho một đơn vị hàng hoá. 1.3. Quản trị hàng tồn kho 82 82 1.3.4. Điểm đặt hàng (Order Point – OP) 1.3.4.1. Thời gian đặt hàng Gọi T là khoảng cách giữa 2 lần đặt hàng với lượng hàng mỗi lần đặt là Q. N: thời gian hoạt động trong năm Gỉa sử: Thời gian giao hàng không đáng kể Không có lượng hàng dự trữ bảo hiểm T = QS/N 1.3. Quản trị hàng tồn kho 83 83 1.3.4. Điểm đặt hàng (Order Point – OP) 1.3.4.1. Thời gian đặt hàng - Xác định T* với Q* = 450 đơn vị - Xác định T* khi có chiết khấu thương mại với Q*=600 đơn vị 1.3. Quản trị hàng tồn kho 84 84 ThS Bùi Ngọc Mai Phương 11/18/19 22 1.3.4. Điểm đặt hàng (Order Point – OP) 1.3.4.1. Thời gian đặt hàng (T + thời gian giao hàng) = QS/N 1.3. Quản trị hàng tồn kho 85 85 1.3.4. Điểm đặt hàng (Order Point – OP) 1.3.4.2. Điểm đặt hàng Khi nào phải đặt hàng cho lần sau? 1.3. Quản trị hàng tồn kho 86 Điểm đặt hàng = Lượng vật tư sử dụng bình quân một ngày Thời gian giao hàng x = Thời gian giao hàng x SN 86 1.3.4. Điểm đặt hàng (Order Point – OP) 1.3. Quản trị hàng tồn kho 87 Lượng tồn kho (đơn vị) Thời gian OP = 113 Q* = 500 0 105 154 Điểm đặt hàng Điểm nhận hàng 87 1.3.4. Điểm đặt hàng (Order Point – OP) 1.3.4.2. Điểm đặt hàng Xác định điểm đặt hàng khi có lượng vật tư dự trữ bảo hiểm Lượng vật tư dự trữ bảo hiểm = thời gian dự trữ bảo hiểm x lượng vật tư sử dụng bình quân một ngày 1.3. Quản trị hàng tồn kho 88 Điểm đặt hàng = Lượng vật tư sử dụng bình quân một ngày Thời gian giao hàng x Lượng vật tư dự trữ bảo hiểm + 88

File đính kèm:

bai_giang_quan_tri_tai_chinh_doanh_nghiep_chuong_1_quan_tri.pdf

bai_giang_quan_tri_tai_chinh_doanh_nghiep_chuong_1_quan_tri.pdf