Bài giảng Quản trị tài chính - Chương 7: Quản trị rủi ro của các tổ chức tài chính phi ngân hàng

Đánh giá rủi ro lãi suất

- Phân tích độ lệch theo phương pháp truyền thống:

Theo phương pháp này, tất cả các TS Có (A) và

TS Nợ (L) được xếp thành 2 nhóm: nhạy cảm và

không nhạy cảm với lãi suất (tùy theo thu nhập lãi

đối với A hoặc chi phí lãi đối với L có biến đổi hay

không trong mặt bằng lãi suất chung)

- Phân tích độ lệch thời lượng

Đánh giá rủi ro lãi suất

Việc phân tích này chỉ nhằm vào đối tượng thu nhập

hay chi phí lãi của A và L. Việc phân tích độ lệch xếp

loại tài sản theo quy tắc sau:

Tài sản nhạy cảm lãi suất: P > 0

Tài sản không nhạy cảm lãi suất: P = 0

P là ệ số tương quan giữa chỉ số lãi suất thị

trường và thu nhập/hoặc chi p

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Bạn đang xem tài liệu "Bài giảng Quản trị tài chính - Chương 7: Quản trị rủi ro của các tổ chức tài chính phi ngân hàng", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Quản trị tài chính - Chương 7: Quản trị rủi ro của các tổ chức tài chính phi ngân hàng

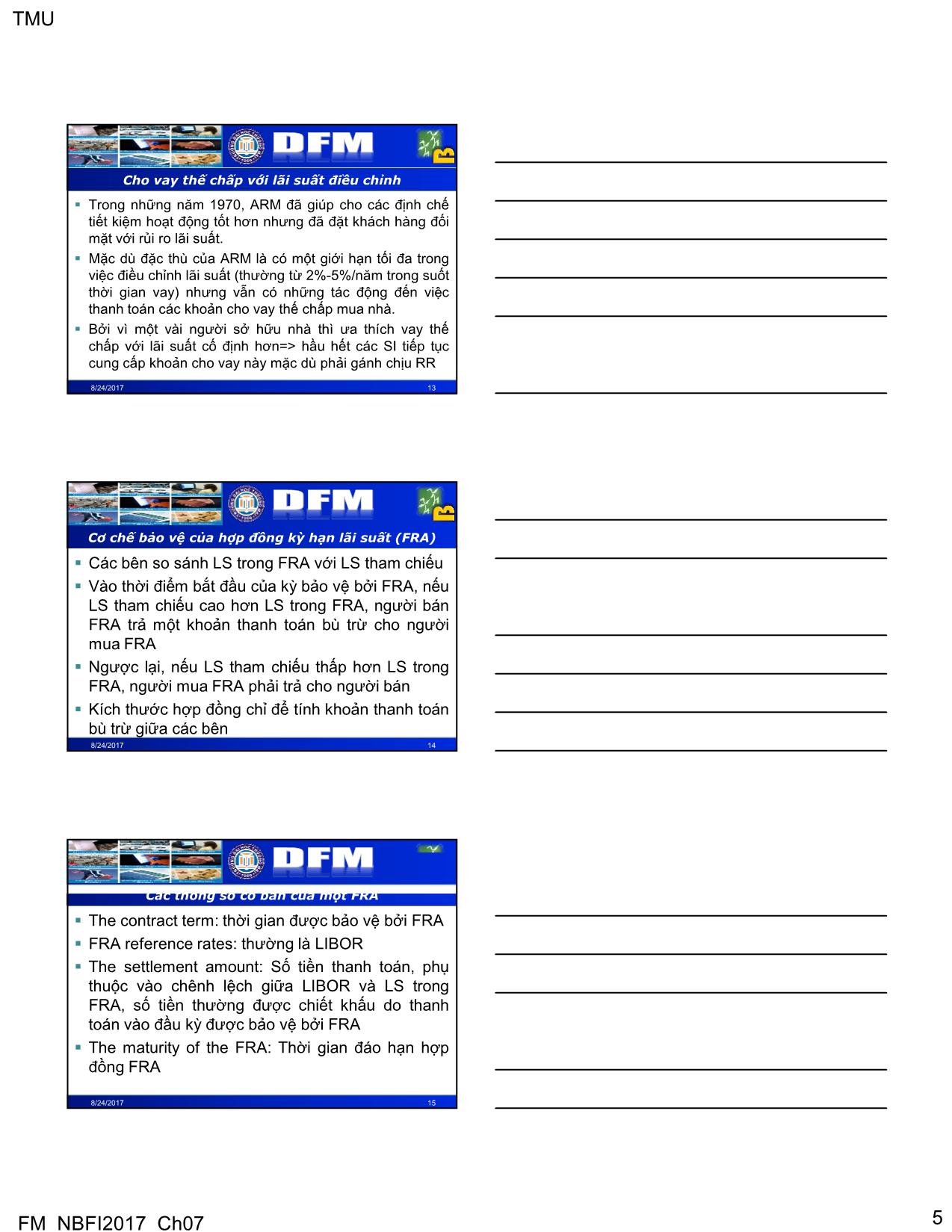

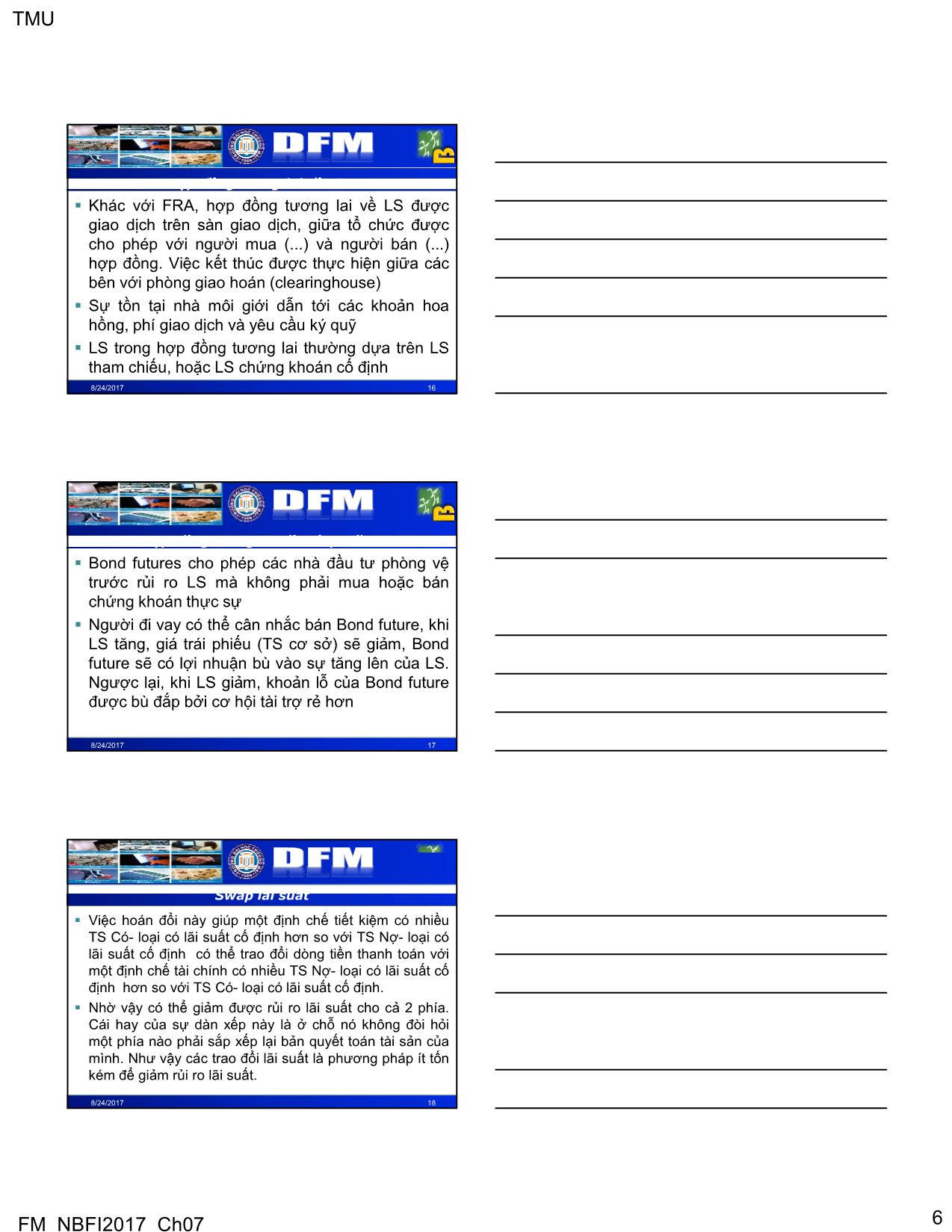

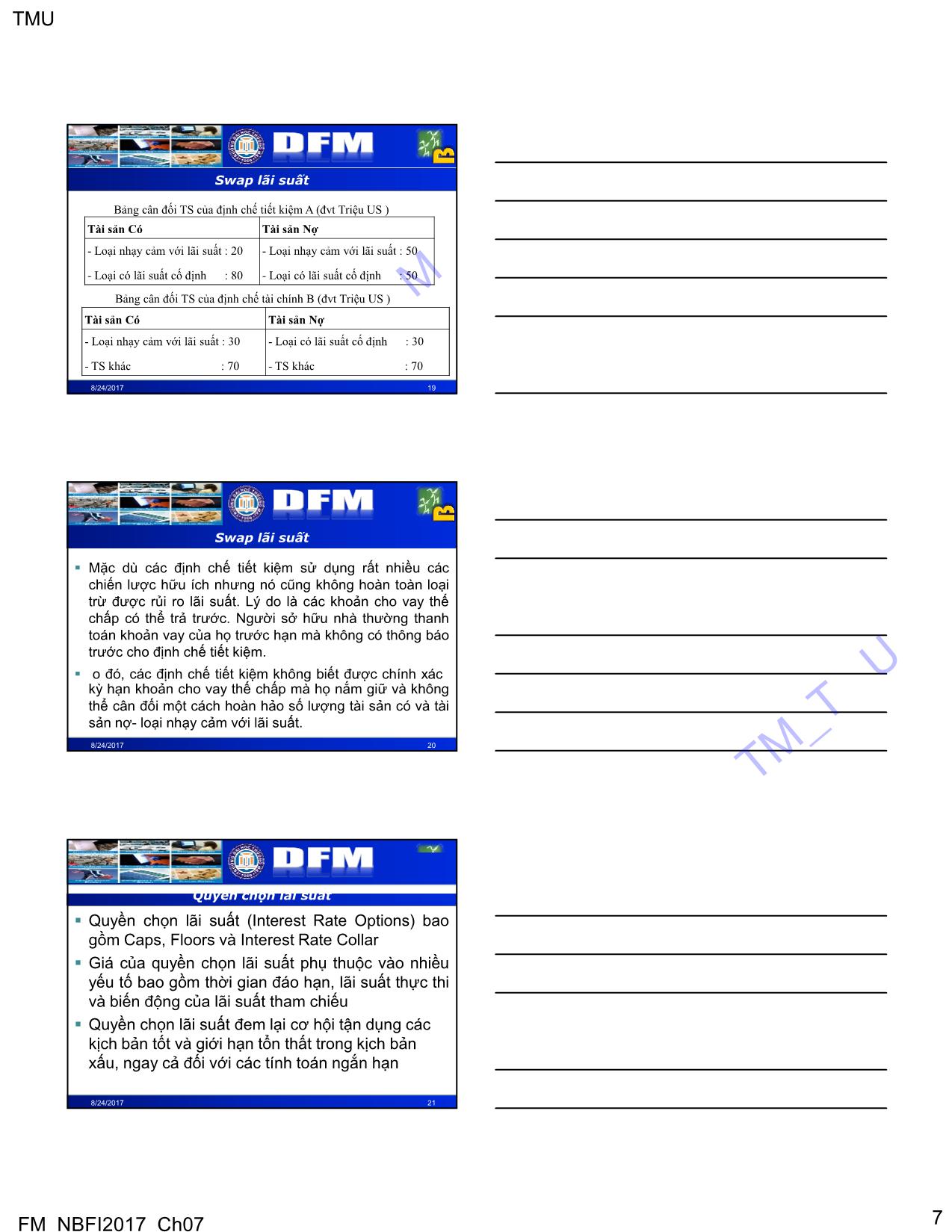

TMU DFM_NBFI2017_Ch07 1 1 BM Quản trị tài chính ĐH Thương Mại 8/24/2017 7.1 Quản trị rủi ro lãi suất 7.1.1 Đánh giá rủi ro lãi suất 7.1.2 Kiểm soát và tài trợ tổn thất do rủi ro lãi suất 7.2 Quản trị rủi ro tín dụng 7.2.1 Đánh giá rủi ro tín dụng 7.2.2 Xếp hạng tín dụng 7.2.3 Kiểm soát và tài trợ tổn thất do RR tín dụng 7.3 Quản trị rủi ro thanh khoản 7.3.1 Đánh giá rủi ro thanh khoản 7.3.2 Kiểm soát rủi ro thanh khoản 8/24/2017 Nội dung chính - Phân tích độ lệch theo phương pháp truyền thống: Theo phương pháp này, tất cả các TS Có (A) và TS Nợ (L) được xếp thành 2 nhóm: nhạy cảm và không nhạy cảm với lãi suất (tùy theo thu nhập lãi đối với A hoặc chi phí lãi đối với L có biến đổi hay không trong mặt bằng lãi suất chung) - Phân tích độ lệch thời lượng 7.1.1. Đánh giá rủi ro lãi suất 8/24/2017 3 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_NBFI2017_Ch07 2 Việc phân tích này chỉ nhằm vào đối tượng thu nhập hay chi phí lãi của A và L. Việc phân tích độ lệch xếp loại tài sản theo quy tắc sau: Tài sản nhạy cảm lãi suất: P > 0 Tài sản không nhạy cảm lãi suất: P = 0 P là Hệ số tương quan giữa chỉ số lãi suất thị trường và thu nhập/hoặc chi phí lãi của tài sản. 7.1.1. Đánh giá rủi ro lãi suất 8/24/2017 4 Độ lệch: Được hiểu là tổng ảnh hưởng tổng hợp của biến động lãi suất đối với khả năng sinh lợi. Độ lệch là sự chênh lệch giữa khối lượng A nhạy cảm lãi suất với khối lượng L nhạy cảm lãi suất. Công thức: Gap = RSA – RSL Trong đó: Gap: độ lệch tiền tệ RSA: tài sản Có nhạy cảm lãi suất RSL: tài sản Nợ nhạy cảm lãi suất 7.1.1. Đánh giá rủi ro lãi suất 8/24/2017 5 Để so sánh tính nhạy cảm về lãi suất giữa các FIs: Hệ số độ lệch = Gap/ TA TA: tổng tài sản Có Hệ số nhạy cảm lãi suất = giá trị bằng tiền của TS Có nhạy cảm lãi suất / giá trị bằng tiền của TS Nợ nhạy cảm lãi suất 7.1.1. Đánh giá rủi ro lãi suất 8/24/2017 6 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_NBFI2017_Ch07 3 Ảnh hưởng của biến động lãi suất với các vị thế về các độ lệch khác nhau được thể hiện qua phương trình: E(△NII) = RSA x E (△r) – RSL x E (△r) = GAP x E (△r) Trong đó: E(△NII): biến động dự kiến của thu nhập lãi ròng bằng tiền E (△r): Biến động dự kiến về lãi suất 7.1.1. Đánh giá rủi ro lãi suất 8/24/2017 7 (1) Quản trị chủ động: nhà quản trị có thể lựa chọn tập trung vào việc xử lý độ lệch để kiểm soát rủi ro về lãi suất từ đó kiếm doanh lợi qua sự biến động lãi suất. Chiến lược này giúp FIs chủ động nâng thu nhập lãi ròng. Các bước thực hiện: B1: Tiên đoán chiều hướng tương lai của lãi suất B2: Thực hiện điều chỉnh theo tính nhạy cảm lãi suất của A và L để dành lợi thế khi dự kiến lãi suất biến động. 8/24/2017 8 7.1.2. Kiểm soát RR lãi suất và tài trợ tổn thất (2) Quản trị thụ động: nhằm ngăn chặn biến dộng lãi suất làm tổn hại khả năng sinh lợi của FIs . Chiến lược này giúp FIs hạn chế tình hình bất ổn của thu nhập lãi ròng. 7.1.2. Kiểm soát RR lãi suất và tài trợ tổn thất 8/24/2017 9 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_NBFI2017_Ch07 4 Các định chế tiết kiệm có thể dùng nhiều phương thức khác nhau để phòng ngừa rủi ro lãi suất như: Cho vay thế chấp với lãi suất điều chỉnh; Hợp đồng kỳ hạn về lãi suất; Hợp đồng tương lai về lãi suất, Swaps lãi suất (hoán đổi lãi suất) Quyền chọn lãi suất 7.1.2. Kiểm soát RR lãi suất và tài trợ tổn thất 8/24/2017 10 Cho vay thế chấp với lãi suất điều chỉnh (Adjustable-Rate Mortgages- ARMs): Lãi suất trong ARMs thường gắn với một lãi suất thị trường nhất định như tín phiếu Kho bạc kỳ hạn 1 năm và định kỳ điều chỉnh lãi suất của hợp đồng ARM. ARM cho phép 1 định chế tiết kiệm duy trì một khoảng cách ổn định giữa chi phí và tỷ suất lợi nhuận. ARM làm giảm những tác động bất lợi của việc lãi suất gia tăng, nó cũng làm giảm những tác động có lợi từ việc lãi suất thị trường giảm. 8/24/2017 11 Cho vay thế chấp với lãi suất điều chỉnh Giả sử một SI duy trì hầu hết ngân quỹ bằng các khoản tiền gửi ngắn hạn và cho vay thế chấp với LS cố định. ` Nếu lãi suất thị trường giảm xuống và các định chế tiết kiệm ko có biện pháp rào cản chống đỡ lại rủi ro lãi suất thì khoảng cách giữa tỷ lệ chi phí và tỷ lệ thu nhập sẽ tăng lên. `Tuy nhiên, nếu ARM được sử dụng như một chiến lược rào cản, lãi suất của khoản cho vay sẽ giảm trong suốt thời kỳ lãi suất giảm, khoảng cách này sẽ không được mở rộng. 8/24/2017 12 Cho vay thế chấp với lãi suất điều chỉnh DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T U DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_NBFI2017_Ch07 5 Trong những năm 1970, ARM đã giúp cho các định chế tiết kiệm hoạt động tốt hơn nhưng đã đặt khách hàng đối mặt với rủi ro lãi suất. Mặc dù đặc thù của ARM là có một giới hạn tối đa trong việc điều chỉnh lãi suất (thường từ 2%-5%/năm trong suốt thời gian vay) nhưng vẫn có những tác động đến việc thanh toán các khoản cho vay thế chấp mua nhà. Bởi vì một vài người sở hữu nhà thì ưa thích vay thế chấp với lãi suất cố định hơn=> hầu hết các SI tiếp tục cung cấp khoản cho vay này mặc dù phải gánh chịu RR 8/24/2017 13 Cho vay thế chấp với lãi suất điều chỉnh Các bên so sánh LS trong FRA với LS tham chiếu Vào thời điểm bắt đầu của kỳ bảo vệ bởi FRA, nếu LS tham chiếu cao hơn LS trong FRA, người bán FRA trả một khoản thanh toán bù trừ cho người mua FRA Ngược lại, nếu LS tham chiếu thấp hơn LS trong FRA, người mua FRA phải trả cho người bán Kích thước hợp đồng chỉ để tính khoản thanh toán bù trừ giữa các bên Cơ chế bảo vệ của hợp đồng kỳ hạn lãi suất (FRA) 8/24/2017 14 The contract term: thời gian được bảo vệ bởi FRA FRA reference rates: thường là LIBOR The settlement amount: Số tiền thanh toán, phụ thuộc vào chênh lệch giữa LIBOR và LS trong FRA, số tiền thường được chiết khấu do thanh toán vào đầu kỳ được bảo vệ bởi FRA The maturity of the FRA: Thời gian đáo hạn hợp đồng FRA Các thông số cơ bản của một FRA 8/24/2017 15 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_NBFI2017_Ch07 6 Khác với FRA, hợp đồng tương lai về LS được giao dịch trên sàn giao dịch, giữa tổ chức được cho phép với người mua (...) và người bán (...) hợp đồng. Việc kết thúc được thực hiện giữa các bên với phòng giao hoán (clearinghouse) Sự tồn tại nhà môi giới dẫn tới các khoản hoa hồng, phí giao dịch và yêu cầu ký quỹ LS trong hợp đồng tương lai thường dựa trên LS tham chiếu, hoặc LS chứng khoán cố định Hợp đồng tương lai về LS 8/24/2017 16 Bond futures cho phép các nhà đầu tư phòng vệ trước rủi ro LS mà không phải mua hoặc bán chứng khoán thực sự Người đi vay có thể cân nhắc bán Bond future, khi LS tăng, giá trái phiếu (TS cơ sở) sẽ giảm, Bond future sẽ có lợi nhuận bù vào sự tăng lên của LS. Ngược lại, khi LS giảm, khoản lỗ của Bond future được bù đắp bởi cơ hội tài trợ rẻ hơn Hợp đồng tương lai về trái phiếu 8/24/2017 17 Việc hoán đổi này giúp một định chế tiết kiệm có nhiều TS Có- loại có lãi suất cố định hơn so với TS Nợ- loại có lãi suất cố định có thể trao đổi dòng tiền thanh toán với một định chế tài chính có nhiều TS Nợ- loại có lãi suất cố định hơn so với TS Có- loại có lãi suất cố định. Nhờ vậy có thể giảm được rủi ro lãi suất cho cả 2 phía. Cái hay của sự dàn xếp này là ở chỗ nó không đòi hỏi một phía nào phải sắp xếp lại bản quyết toán tài sản của mình. Như vậy các trao đổi lãi suất là phương pháp ít tốn kém để giảm rủi ro lãi suất. Swap lãi suất 8/24/2017 18 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_NBFI2017_Ch07 7 Tài sản Có Tài sản Nợ - Loại nhạy cảm với lãi suất : 20 - Loại có lãi suất cố định : 80 - Loại nhạy cảm với lãi suất : 50 - Loại có lãi suất cố định : 50 Swap lãi suất 8/24/2017 19 Bảng cân đối TS của định chế tiết kiệm A (đvt Triệu USD) Bảng cân đối TS của định chế tài chính B (đvt Triệu USD) Tài sản Có Tài sản Nợ - Loại nhạy cảm với lãi suất : 30 - TS khác : 70 - Loại có lãi suất cố định : 30 - TS khác : 70 Mặc dù các định chế tiết kiệm sử dụng rất nhiều các chiến lược hữu ích nhưng nó cũng không hoàn toàn loại trừ được rủi ro lãi suất. Lý do là các khoản cho vay thế chấp có thể trả trước. Người sở hữu nhà thường thanh toán khoản vay của họ trước hạn mà không có thông báo trước cho định chế tiết kiệm. Do đó, các định chế tiết kiệm không biết được chính xác kỳ hạn khoản cho vay thế chấp mà họ nắm giữ và không thể cân đối một cách hoàn hảo số lượng tài sản có và tài sản nợ- loại nhạy cảm với lãi suất. Swap lãi suất 8/24/2017 20 Quyền chọn lãi suất (Interest Rate Options) bao gồm Caps, Floors và Interest Rate Collar Giá của quyền chọn lãi suất phụ thuộc vào nhiều yếu tố bao gồm thời gian đáo hạn, lãi suất thực thi và biến động của lãi suất tham chiếu Quyền chọn lãi suất đem lại cơ hội tận dụng các kịch bản tốt và giới hạn tổn thất trong kịch bản xấu, ngay cả đối với các tính toán ngắn hạn Quyền chọn lãi suất 8/24/2017 21 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_NBFI2017_Ch07 8 Mô hình định tính về rủi ro tín dụng Phân tích tín dụng Khách hàng: 6C Hợp đồng tín dụng Bảo đảm tín dụng Kiểm tra tín dụng Xử lý tín dụng có vấn đề Các chỉ tiêu tài chính đánh giá khách hàng 7.2.1. Đánh giá rủi ro tín dụng 8/24/2017 22 Mô hình lượng hóa rủi ro tín dụng Mô hình điểm số Z Mô hình điểm số tín dụng tiêu dùng Mô hình cấu trúc kỳ hạn rủi ro tín dụng 7.2.1. Đánh giá rủi ro tín dụng 8/24/2017 23 Chất lượng danh mục tín dụng và chính sách tín dụng được xếp hạng theo 5 cấp độ: 1 = Hoạt động tốt 2 = Hoạt động khá 3 = Hoạt động trung bình 4 = Hoạt động bên bờ thua lỗ 5 = Hoạt động thua lỗ 7.2.2. Xếp hạng tín dụng 8/24/2017 24 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_NBFI2017_Ch07 9 Các khoản tín dụng xấu được phân thành 3 loại: Tín dụng dưới tiêu chuẩn Tín dụng có vấn đề Tổn thất tín dụng 7.2.2. Xếp hạng tín dụng 8/24/2017 25 Tiến hành kiểm tra tất cả các loại tín dụng theo định kỳ (đối với các khoản nhỏ và vừa), thường xuyên (đối với khoản tín dụng lớn) Xây dựng kế hoạch, chương trình và nội dung của quá trình kiểm tra, đảm bảo các khía cạnh quan trọng nhất của mỗi khoản tín dụng phải được kiểm tra. Quản lý chặt chẽ và thường xuyên đối với các khoản tín dụng có vấn đề nhanh chóng xử lý các khoản này để tránh gây các hệ quả. Trích lập dự phòng Thực hiện chứng khoán hóa (phát hành MBSs) 7.2.3. Kiểm soát RR tín dụng và tài trợ tổn thất 8/24/2017 26 Lượng hóa rủi ro thanh khoản Nguồn và sử dụng thanh khoản Hệ thống các chỉ tiêu thanh khoản Độ lệch tài trợ và nhu cầu tài trợ Phương pháp tiếp cận cung – cầu thanh khoản Tiêu chí tổng hợp đánh giá quản lý thanh khoản 7.3.1. Đánh giá rủi ro thanh khoản 8/24/2017 27 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_NBFI2017_Ch07 10 Các định chế tiết kiệm dùng các tài sản Nợ ngắn hạn đảm bảo cho các tài sản Có dài hạn =>chúng phụ thuộc vào việc tăng thêm các khoản tiền gửi để đảm bảo cho những yêu cầu rút tiền. Nếu những khoản tiền gửi mới không đủ bù đắp các yêu cầu rút tiền, các định chế tiết kiệm sẽ phải đối mặt với vấn đề thanh khoản. 7.3.2. Kiểm soát rủi ro thanh khoản 8/24/2017 28 Để chống lại tình trạng này, họ có thể duy trì ngân quỹ thông qua các hợp đồng mua lại hoặc vay mượn trên thị trường tiền tệ liên bang (thị trường tiền tệ liên ngân hàng). Tuy nhiên những nguồn vốn ngắn hạn này chỉ giải quyết được vấn đề thanh khoản trong ngắn hạn. Chúng không thể giải quyết được tình trạng này trong dài hạn. Một biện pháp khác là bán các tài sản có như các trái phiếu kho bạc, thậm chí cả các khoản cho vay thế chấp trên thị trường thứ cấp. 7.3.2. Kiểm soát rủi ro thanh khoản 8/24/2017 29 8/24/2017 30 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU

File đính kèm:

bai_giang_quan_tri_tai_chinh_chuong_7_quan_tri_rui_ro_cua_ca.pdf

bai_giang_quan_tri_tai_chinh_chuong_7_quan_tri_rui_ro_cua_ca.pdf