Bài giảng môn Quản trị tài chính - Chương 6: Quản trị đầu tư dài hạn

Các loại hình đầu tư dài hạn

heo hình thức xây dựng có:

Đầu tư xây dựng mới

Đầu tư cải tạo mở rộng

heo cách thức đạt được mục tiêu:

Đầu tư thông qua xây dựng lắp đặt

Đầu tư thông qua hoạt động thuê mua

heo quy trình nghiên cứu, sản xuất:

Đầu tư R&

Đầu tư sản xuất quy mô thương mại

ự án đầu tư là một tập hồ sơ, tài liệu trình bày

một cách chi tiết và có hệ thống các khoản chi phí

của hoạt động đầu tư để đạt được các khoản thu

nhập mong muốn trong tương lai.

Đối với chủ đầu tư, dự án đầu từ cần thiết để:

Xin phép để được đầu tư.

Xin phép nhập khẩu vật tư máy móc, thiết bị.

Xin hưởng các khoản ưu đãi về đầu tư.

Xin vay vốn, gọi góp vốn, phát hành chứng khoán,

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng môn Quản trị tài chính - Chương 6: Quản trị đầu tư dài hạn

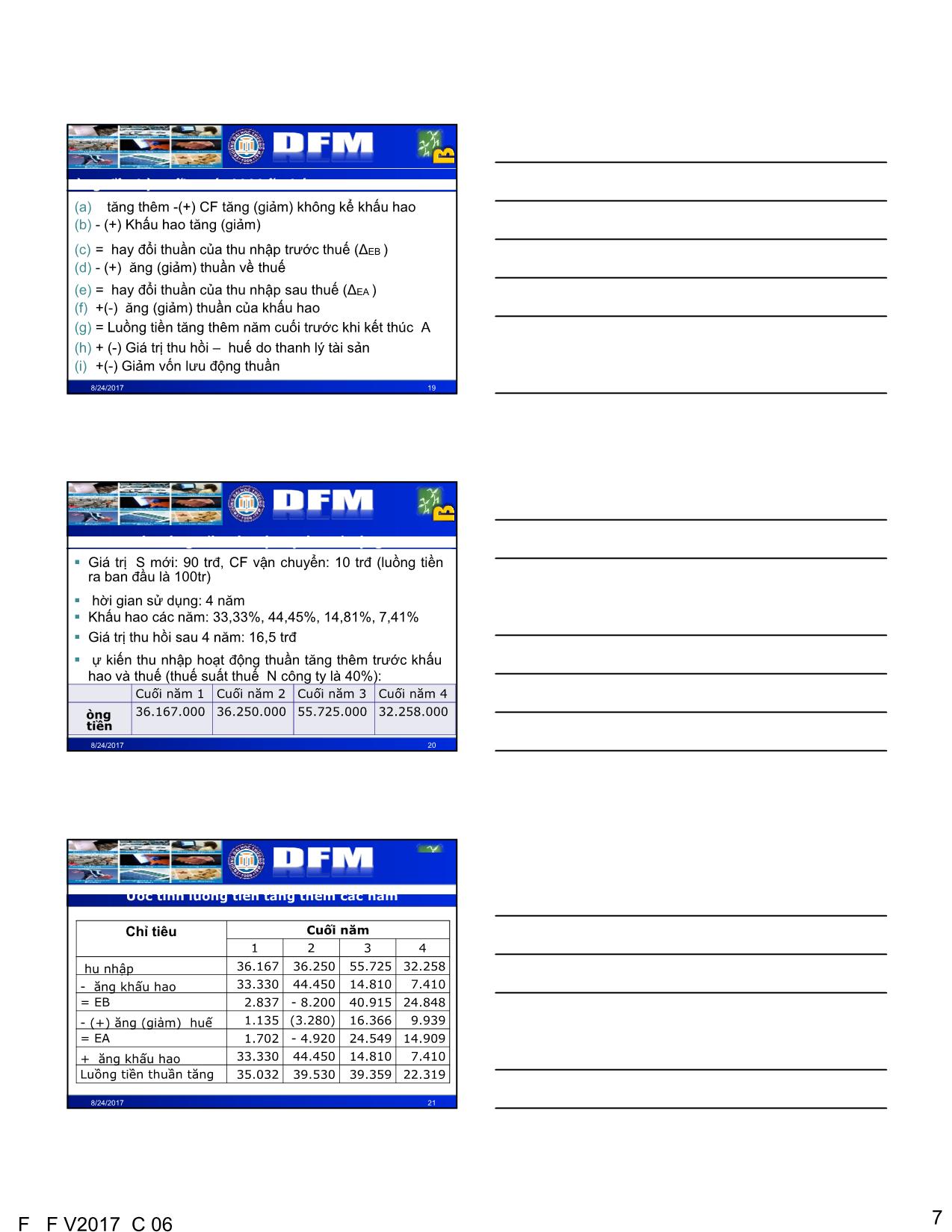

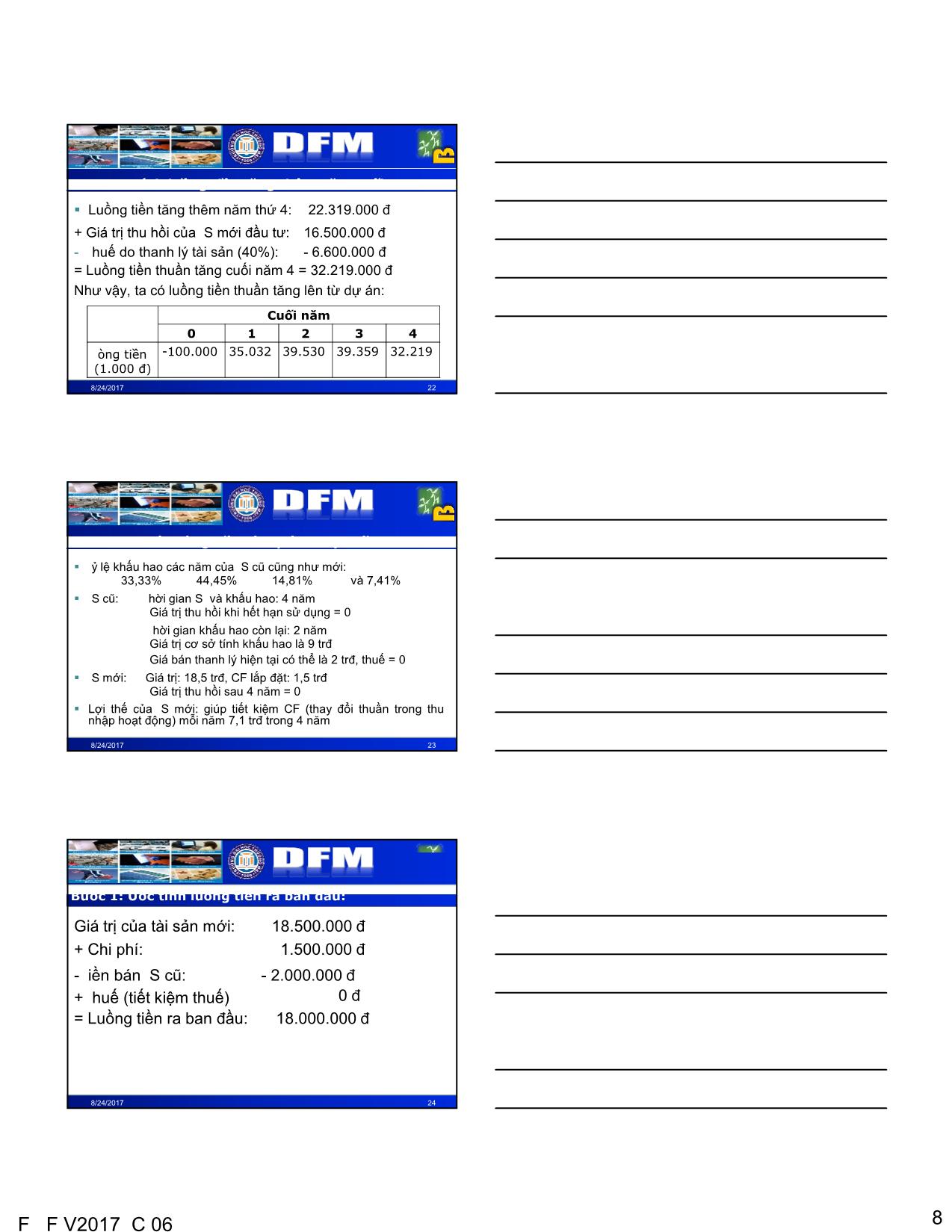

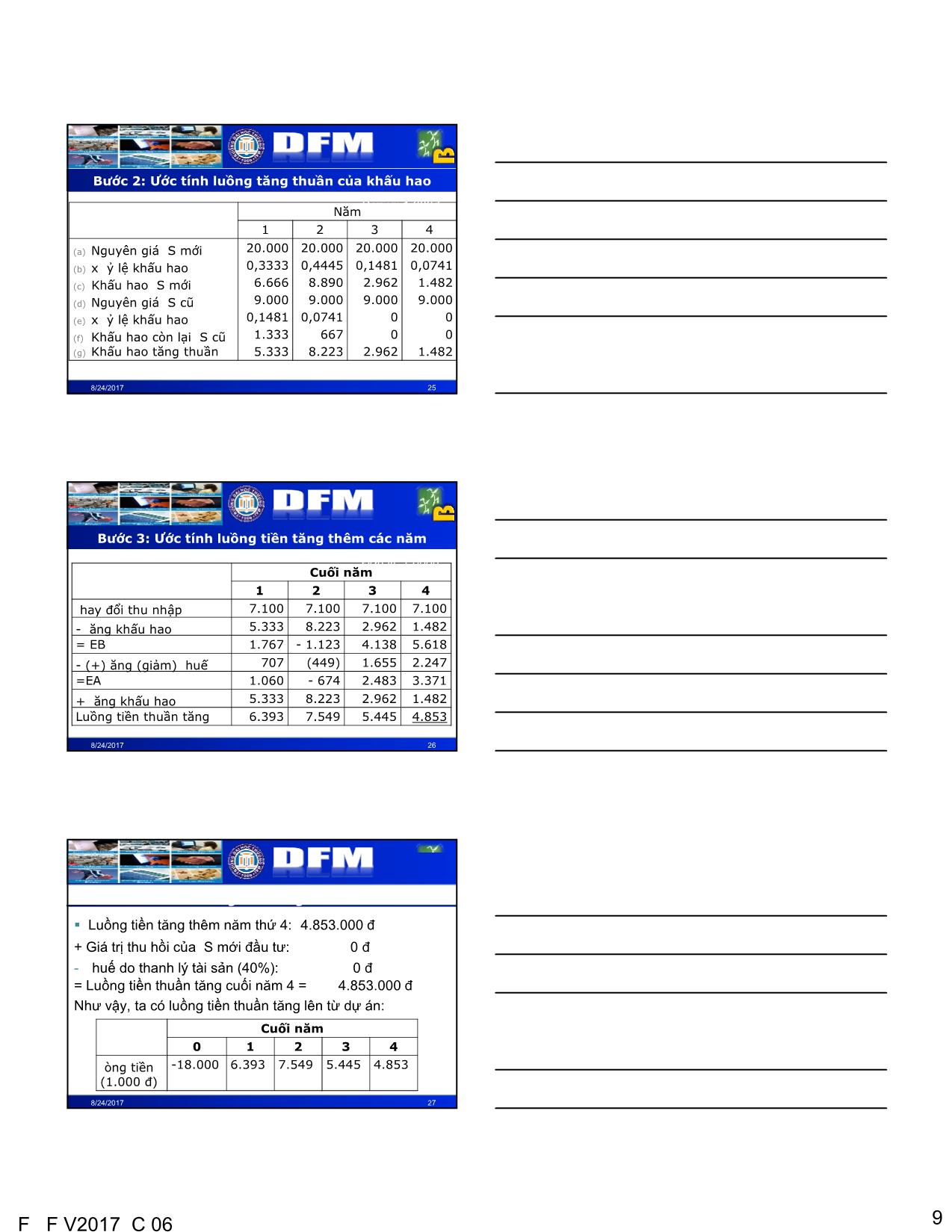

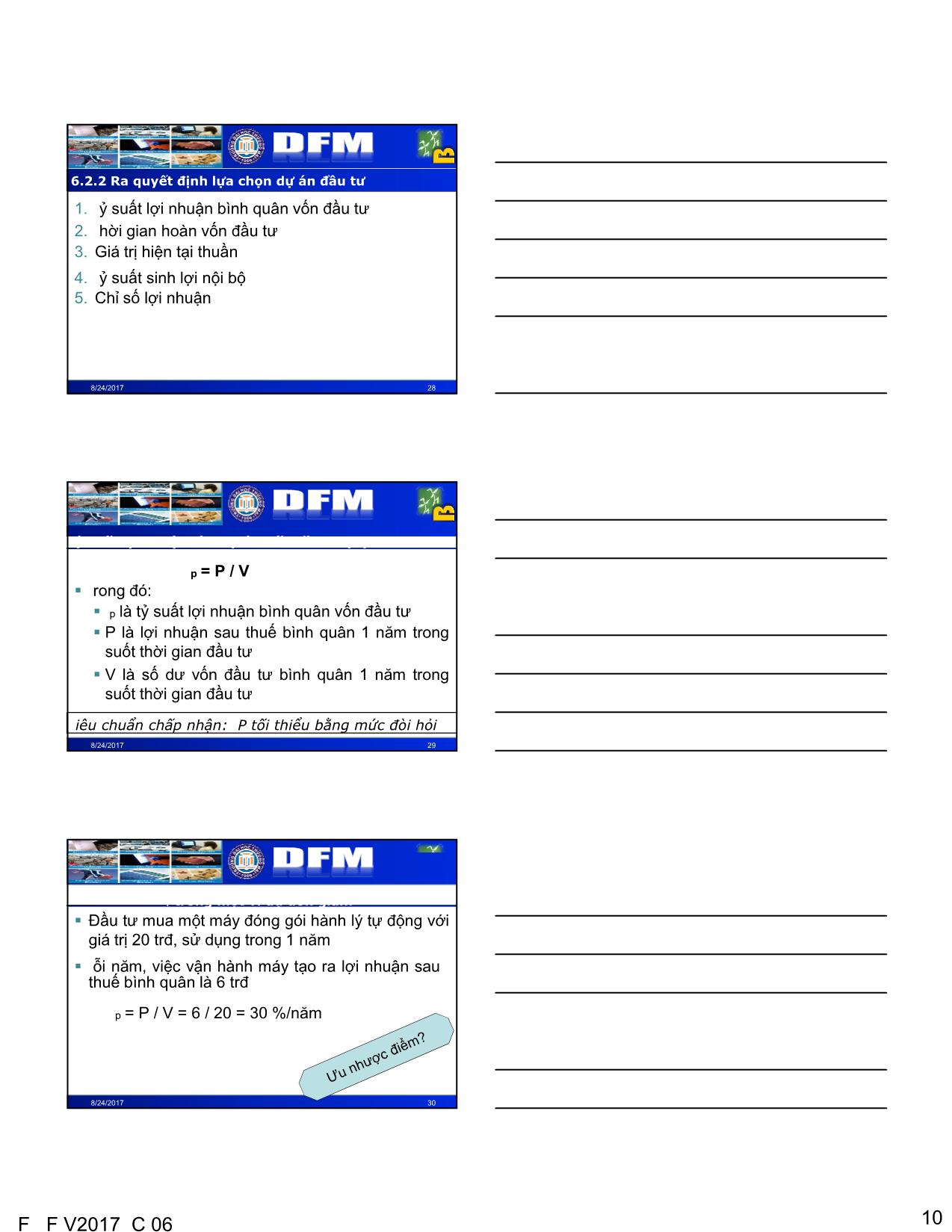

TMU DFM_FMV2017_CH06 1 1 Bộ môn Quản trị tài chính ĐH Thương Mại 8/24/2017 Nội dung chính 6.1 Tổng quan về quản trị đầu tư dài hạn của DN 6.1.1 Phân loại dự án đầu tư dài hạn 6.1.2 Tiến trình lập ngân sách dự án đầu tư dài hạn 6.1.3 Nguyên tắc lập ngân sách dự án đầu tư dài hạn 6.2 Ước tính dòng tiền và ra quyết định lựa chọn dự án 6.2.1 Ước tính dòng tiền tăng thêm 6.2.2 Ra quyết định lựa chọn dự án 6.3 Những khó khăn tiềm tàng trong quyết định đầu tư dài hạn 28/24/2017 Đầu tư là gì? Bỏ vốn bao nhiêu??? Chung sống với RR Phải có hiệu quả 38/24/2017 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 2 Các loại hình đầu tư dài hạn Theo hình thức xây dựng có: Đầu tư xây dựng mới Đầu tư cải tạo mở rộng Theo cách thức đạt được mục tiêu: Đầu tư thông qua xây dựng lắp đặt Đầu tư thông qua hoạt động thuê mua Theo quy trình nghiên cứu, sản xuất: Đầu tư R&D Đầu tư sản xuất quy mô thương mại 8/24/2017 4 Dự án đầu tư Dự án đầu tư là một tập hồ sơ, tài liệu trình bày một cách chi tiết và có hệ thống các khoản chi phí của hoạt động đầu tư để đạt được các khoản thu nhập mong muốn trong tương lai. Đối với chủ đầu tư, dự án đầu từ cần thiết để: Xin phép để được đầu tư. Xin phép nhập khẩu vật tư máy móc, thiết bị. Xin hưởng các khoản ưu đãi về đầu tư. Xin vay vốn, gọi góp vốn, phát hành chứng khoán, 58/24/2017 Chuỗi sàng lọc Dự án đầu tư Hội đồng quản trị Quản lý SX Trưởng bộ phận Quản trị tài chính Giám đốc Phó GĐ kinh doanh 68/24/2017 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 3 6.1.1 Phân loại dự án đầu tư dài hạn (1) Theo lĩnh vực đầu tư: Xây dựng cơ sở hạ tầng Xây dựng cơ bản Dịch vụ và kinh doanh Các nhóm khác Theo hình thức thực hiện: BOT BTO BT 8/24/2017 7 6.1.1 Phân loại dự án đầu tư dài hạn(2) Theo nguồn vốn và phương diện quản lý: Các dự án thực hiện bằng ngân sách nhà nước Các dự án thực hiện bằng vốn ngoài ngân sách Các dự án liên kết công – tư Theo quy mô và tính chất quan trọng: Nhóm A Nhóm B Nhóm C 8/24/2017 8 6.1.1 Phân loại dự án đầu tư dài hạn(3) Theo vị trí trong uy trình sản xuất kinh doanh: Dự án R&D Dự án SX quy mô thương mại Theo mối quan hệ giữa các dự án: Dự án độc lập () Dự án phụ thuộc () Dự án loại trừ () Dự án tương tác () 8/24/2017 9 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 4 Lập ngân sách đầu tư dài hạn 8/24/2017 10 Quá trình xác định, phân tích và lựa chọn các dự án đầu tư có dòng tiền dự kiến sẽ phát sinh trong khoảng thời gian kéo dài hơn một năm 6.1.2 Tiến trình lập ngân sách dự án đầu tư dài hạn 1. Tạo đề xuất đầu tư phù hợp với mục tiêu chiến lược của công ty. 2. Ước tính lưu lượng tiền hoạt động tăng thêm sau thuế cho các dự án đầu tư. 3. Đánh giá dòng tiền mặt dự kiến gia tăng. 4. Chọn các dự án dựa trên tiêu chí chấp nhận tối đa hóa giá trị. 5. Đánh giá lại các dự án đầu tư một cách liên tục và cho các dự án sau khi hoàn thành, kiểm toán. 8/24/2017 11 6.1.3 Nguyên tắc lập ngân sách đầu tư dự án 1) Các luồng tiền từ dự án quan trọng hơn thu nhập kế toán 2) Các luồng tiền tương lai cần được ước lượng chính xác 3) Luồng tiền “sau thuế” quan trọng hơn “trước thuế” 4) Thông tin phải thể hiện dưới dạng “tăng thêm” khi so sánh các tình huống 128/24/2017 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 5 6.2.1 Ước tính dòng tiền tăng thêm của dự án (1) Các dòng tiền phù hợp đưa vào ước tính: Dòng tiền (không phải là thu nhập kế toán) Dòng tiền hoạt động (không liên quan đến vấn đề tài trợ) Dòng tiền “sau thuế” Dòng tiền tăng thêm 8/24/2017 13 6.2.1 Ước tính dòng tiền tăng thêm của dự án (2) Nguyên tắc cần tuân thủ: Bỏ qua chi phí chìm Bao gồm chi phí cơ hội Bao gồm các thay đổi về vốn lưu động thuần tăng thêm trong các năm của dự án Bao gồm các ảnh hưởng của lạm phát 8/24/2017 14 Dòng tiền ra ban đầu: khoản đầu tư tiền mặt ròng ban đầu Dòng tiền thuần tăng thêm trong kỳ: Dòng tiền khi kết thúc dự án 0 1 2 3 4 n Đầu tư ban đầu Dòng tiền h ... T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 6 6.2.1 Ước tính dòng tiền tăng thêm của dự án (4) Một số yếu tố có thể làm phức tạp việc ước tính dòng tiền tăng thêm của dự án: Tiến độ; Các vấn đề phát sinh trong lập và thẩm định; Giải phóng mặt bằng; Thi công; Hoàn công Thay đổi môi trường kinh doanh; Các vấn đề về vận hành kỹ thuật của dự án; 8/24/2017 16 Cấu trúc dòng tiền ra ban đầu của dự án: (a)+ Giá trị các tài sản mới (b)+ Các chi phí kèm theo tài sản mới (c) +(-) Mức tăng (giảm) vốn lưu động thuần (d)- Tiền thu do bán tài sản cũ (nếu đầu tư thay thế) (e)+(-) Thuế (tiết kiệm thuế) do bán TS cũ (thay thế) 178/24/2017 Dòng tiền tăng thêm trong kỳ của dự án: (a)Doanh thu tăng thêm -(+) CF tăng thêm (giảm) không kể khấu hao (b)- (+) Khấu hao tăng (giảm) (c) = Thay đổi thuần của thu nhập trước thuế (ΔEBT) (d)- (+) Tăng (giảm) thuần về thuế (e)= Thay đổi thuần của thu nhập sau thuế (ΔEAT) (f) +(-) Tăng (giảm) thuần của khấu hao Có (b) và (f) là do khấu hao không chịu thuế 188/24/2017 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 7 Dòng tiền kỳ cuối trước khi kết thúc DA: (a) DT tăng thêm -(+) CF tăng (giảm) không kể khấu hao (b) - (+) Khấu hao tăng (giảm) (c) = Thay đổi thuần của thu nhập trước thuế (ΔEBT) (d) - (+) Tăng (giảm) thuần về thuế (e) = Thay đổi thuần của thu nhập sau thuế (ΔEAT) (f) +(-) Tăng (giảm) thuần của khấu hao (g) = Luồng tiền tăng thêm năm cuối trước khi kết thúc DA (h) + (-) Giá trị thu hồi – Thuế do thanh lý tài sản (i) +(-) Giảm vốn lưu động thuần 198/24/2017 VD các dòng tiền từ một dự án mở rộng TS Giá trị TS mới: 90 trđ, CF vận chuyển: 10 trđ (luồng tiền ra ban đầu là 100tr) Thời gian sử dụng: 4 năm Khấu hao các năm: 33,33%, 44,45%, 14,81%, 7,41% Giá trị thu hồi sau 4 năm: 16,5 trđ Dự kiến thu nhập hoạt động thuần tăng thêm trước khấu hao và thuế (thuế suất thuế TN công ty là 40%): Cuối năm 1 Cuối năm 2 Cuối năm 3 Cuối năm 4 Dòng tiền 36.167.000 36.250.000 55.725.000 32.258.000 208/24/2017 Ước tính luồng tiền tăng thêm các năm Chỉ tiêu Cuối năm 1 2 3 4 Thu nhập 36.167 36.250 55.725 32.258 - Tăng khấu hao 33.330 44.450 14.810 7.410 = EBT 2.837 - 8.200 40.915 24.848 - (+)Tăng (giảm) Thuế 1.135 (3.280) 16.366 9.939 = EAT 1.702 - 4.920 24.549 14.909 + Tăng khấu hao 33.330 44.450 14.810 7.410 Luồng tiền thuần tăng 35.032 39.530 39.359 22.319 218/24/2017 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 8 Tính luồng tiền tăng thêm năm cuối Luồng tiền tăng thêm năm thứ 4: 22.319.000 đ + Giá trị thu hồi của TS mới đầu tư: 16.500.000 đ - Thuế do thanh lý tài sản (40%): - 6.600.000 đ = Luồng tiền thuần tăng cuối năm 4 = 32.219.000 đ Như vậy, ta có luồng tiền thuần tăng lên từ dự án: Cuối năm 0 1 2 3 4 Dòng tiền (1.000 đ) -100.000 35.032 39.530 39.359 32.219 228/24/2017 VD các dòng tiền từ dự án thay thế TS Tỷ lệ khấu hao các năm của TS cũ cũng như mới: 33,33% 44,45% 14,81% và 7,41% TS cũ: Thời gian SD và khấu hao: 4 năm Giá trị thu hồi khi hết hạn sử dụng = 0 Thời gian khấu hao còn lại: 2 năm Giá trị cơ sở tính khấu hao là 9 trđ Giá bán thanh lý hiện tại có thể là 2 trđ, thuế = 0 TS mới: Giá trị: 18,5 trđ, CF lắp đặt: 1,5 trđ Giá trị thu hồi sau 4 năm = 0 Lợi thế của TS mới: giúp tiết kiệm CF (thay đổi thuần trong thu nhập hoạt động) mỗi năm 7,1 trđ trong 4 năm 238/24/2017 Bước 1: Ước tính luồng tiền ra ban đầu: Giá trị của tài sản mới: 18.500.000 đ + Chi phí: 1.500.000 đ - Tiền bán TS cũ: - 2.000.000 đ + Thuế (tiết kiệm thuế) 0 đ = Luồng tiền ra ban đầu: 18.000.000 đ 248/24/2017 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 9 Bước 2: Ước tính luồng tăng thuần của khấu hao Năm 1 2 3 4 (a) Nguyên giá TS mới (b) x Tỷ lệ khấu hao (c) Khấu hao TS mới (d) Nguyên giá TS cũ (e) x Tỷ lệ khấu hao (f) Khấu hao còn lại TS cũ (g) Khấu hao tăng thuần 20.000 0,3333 6.666 9.000 0,1481 1.333 5.333 20.000 0,4445 8.890 9.000 0,0741 667 8.223 20.000 0,1481 2.962 9.000 0 0 2.962 20.000 0,0741 1.482 9.000 0 0 1.482 Đơn vị: 1.000đ 258/24/2017 Bước 3: Ước tính luồng tiền tăng thêm các năm Cuối năm 1 2 3 4 Thay đổi thu nhập 7.100 7.100 7.100 7.100 - Tăng khấu hao 5.333 8.223 2.962 1.482 = EBT 1.767 - 1.123 4.138 5.618 - (+)Tăng (giảm) Thuế 707 (449) 1.655 2.247 =EAT 1.060 - 674 2.483 3.371 + Tăng khấu hao 5.333 8.223 2.962 1.482 Luồng tiền thuần tăng 6.393 7.549 5.445 4.853 Đơn vị: 1.000đ 268/24/2017 Bước 4: Tính luồng tiền tăng thêm năm cuối Luồng tiền tăng thêm năm thứ 4: 4.853.000 đ + Giá trị thu hồi của TS mới đầu tư: 0 đ - Thuế do thanh lý tài sản (40%): 0 đ = Luồng tiền thuần tăng cuối năm 4 = 4.853.000 đ Như vậy, ta có luồng tiền thuần tăng lên từ dự án: Cuối năm 0 1 2 3 4 Dòng tiền (1.000 đ) -18.000 6.393 7.549 5.445 4.853 278/24/2017 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 10 6.2.2 Ra quyết định lựa chọn dự án đầu tư 1. Tỷ suất lợi nhuận bình quân vốn đầu tư 2. Thời gian hoàn vốn đầu tư 3. Giá trị hiện tại thuần 4. Tỷ suất sinh lợi nội bộ 5. Chỉ số lợi nhuận 288/24/2017 Tỷ suất lợi nhuận bình quân vốn đầu tư (HP) Hp = P / V Trong đó: Hp là tỷ suất lợi nhuận bình quân vốn đầu tư P là lợi nhuận sau thuế bình quân 1 năm trong suốt thời gian đầu tư V là số dư vốn đầu tư bình quân 1 năm trong suốt thời gian đầu tư 298/24/2017 Tiêu chuẩn chấp nhận: HP tối thiểu bằng mức đòi hỏi HP trong một ví dụ đơn giản: Đầu tư mua một máy đóng gói hành lý tự động với giá trị 20 trđ, sử dụng trong 1 năm Mỗi năm, việc vận hành máy tạo ra lợi nhuận sau thuế bình quân là 6 trđ Hp = P / V = 6 / 20 = 30 %/năm 308/24/2017 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 11 Thời gian hoàn vốn đầu tư (PBP): Nếu dự án tạo thu nhập đều: Thời gian hoàn vốn = Vốn Đầu tư / TN hàng năm Nếu dự án tạo thu nhập không đều: Xác định số vốn đầu tư còn phải thu hồi ở cuối mỗi năm Khi số vốn đầu tư còn phải thu hồi nhỏ hơn số thu nhập của năm kế tiếp thì xác định số tháng còn phải tiếp tục thu hồi vốn đầu tư 318/24/2017 Tiêu chuẩn chấp nhận: PBP không dài hơn mức đòi hỏi PP = 3 + 4/36 = 3,1111 năm VD về PP của một dự án tạo TN không đều Năm Luồng tiền Luồng tiền tích lũy Giá trị đầu tư cần thu hồi 0 (100.000.000) 1 30.000.000 30.000.000 70.000.000 2 32.000.000 62.000.000 38.000.000 3 34.000.000 96.000.000 4.000.000 4 36.000.000 132.000.000 328/24/2017 Điểm mạnh và điểm yếu của PBP 8/24/2017 33 Điểm mạnh: • Dễ hiểu • Dễ đo lường tính thanh khoản • Phù hợp cho các dự án ngắn hạn Điểm yếu: • Không tính tới giá trị thời gian của tiền (TVM) • Không tính tới thời kỳ sau PBP DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 12 Giá trị hiện tại thuần của dự án (NPV) Trong đó: NPV là giá trị hiện tại thuần của dự án đầu tư Ti là khoản tiền thu được năm thứ i Ci là khoản chi vốn đầu tư năm thứ i n là vòng đời của dự án đầu tư r là tỷ lệ chiết khấu hay tỷ lệ hiện tại hóa. NPV = ∑ n i=0 Ti (1+r)i - ∑ n i=0 Ci (1+r)i 348/24/2017 NPV của dự án với ICO phát sinh một lần Trong đó: Ti là khoản tiền thu được năm thứ i ICO là giá trị đầu tư ban đầu r là tỷ lệ chiết khấu hay tỷ lệ hiện tại hóa NPV = ∑ n i=0 Ti (1+r)i - ICO 358/24/2017 Tiêu chuẩn lựa chọn dự án dựa vào NPV Dự án độc lập: Nếu NPV không âm: Chấp thuận dự án Nếu NPV< 0: Từ chối dự án Dự án loại trừ: NPV không âm; cao nhất 8/24/2017 36 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 13 Điểm mạnh và điểm yếu của NPV 8/24/2017 37 Điểm mạnh: • Các dòng tiền được giả định tái đầu tư theo tỷ suất sinh lời đòi hỏi. • Tính tới TVM. • Cân nhắc mọi dòng tiền. Điểm yếu: • Khó áp dụng Tỷ suất sinh lợi nội bộ (IRR) Tỷ suất doanh lợi nội bộ IRR là bao nhiêu để Tiêu chuẩn lựa chọn: dự án có IRR ≥ % chiết khấu Xác định IRR bằng phương pháp thử và sai: Ước lượng IRR NPV = ∑ n i=0 Ti (1+r)i - ICO = 0 IRR = r1 + NPV1 (r2 – r1) /NPV1/ + /NPV2/ 388/24/2017 Tiêu chuẩn lựa chọn dự án dựa vào IRR Dự án độc lập: Nếu IRR > k : chấp thuận dự án Nếu IRR < k : Lọai bỏ dự án Nếu IRR= k??? Dự án loại trừ: IRR > k và cao nhất 8/24/2017 39 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 14 Điểm mạnh và điểm yếu của IRR 8/24/2017 40 Điểm mạnh: • Tính tới TVM • Cân nhắc mọi dòng tiền • Ít tính chủ quan Điểm yếu: • Giả định mọi dòng thu nhập được tái đầu tư tại IRR • Khó xếp hạng dự án và có hiện tượng tồn tại nhiều IRRs MIRR? Chỉ số lợi nhuận (PI) PI = PV / V Trong đó: Pi là chỉ số lợi nhuận PV là hiện giá các khoản thu của dự án V là vốn đầu tư ban đầu 418/24/2017 Tiêu chuẩn lựa chọn dự án dựa vào PI Dự án độc lập: PI > 1: Chấp nhận dự án PI < 1: loại bỏ PI = 1??? Dự án loại trừ: PI > 1 và cao nhất 8/24/2017 42 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 15 Điểm mạnh và điểm yếu của PI 8/24/2017 43 Điểm mạnh: • Giống NPV • Cho phép so sánh các dự án khác quy mô Điểm yếu: • Giống NPV • Chỉ cung cấp khả năng sinh lời tương đối Dự án phụ thuộc: là dự án mà việc chấp nhận nó tuỳ thuộc vào việc chấp nhận một hoặc nhiều dự án khác, đòi hỏi phải được lưu ý đặc biệt () Dự án loại trừ lẫn nhau là dự án mà việc chấp nhận nó sẽ ngăn cản việc chấp nhận một hoặc nhiều dự án thay thế khác () Dự án tương tác () 6.3.1 Khó khăn khi lựa chọn các dự án không độc lập 8/24/2017 44 Đối với dự án đầu tư độc lập Cả NPV và IRR đều dẫn tới cùng quyết định chấp thuận hay từ chối một dự án. Sở dĩ xảy ra tình trạng này là do nếu NPV > 0 thì tỷ lệ chiết khấu mà NPV= 0 phải lớn hơn tỷ lệ hoàn vốn cần thiết k. Bởi vậy nếu NPV > 0 thì IRR > k. Tương tự như vậy, nếu IRR> k thì khi dòng tiền được chiết khấu ở tỷ lệ k và tất yếu NPV > 0. 6.3.2 Khó khăn trong xếp hạng dự án (1) 8/24/2017 45 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 16 Đối với dự án loại trừ nhau: xuất hiện mâu thuẫn giữa NPV và IRR do Sự khác biệt về độ lớn hay quy mô đầu tư Sự khác nhau về kiểu dòng tiền Sự khác nhau về những hệ quả của phương pháp NPV và IRR liên quan đến tỷ lệ tái đầu tư 6.3.2 Khó khăn trong xếp hạng dự án (2) 8/24/2017 46 Vấn đề xếp hạng khác nhau dựa trên các phương pháp khác nhau do nhiều nguyên nhân: A. Sự khác biệt về quy mô của dự án đầu tư B. Sự khác biệt về các dạng của luồng tiền dự kiến từ dự án C. Sự khác biệt về tuổi của dự án Những vấn đề trong đánh giá và lựa chọn DA 478/24/2017 A. Sự khác biệt quy mô 8/24/2017 48 So sánh dự án có quy mô nhỏ (S) và dự án có quy mô lớn (L) Dòng tiền thuần Dự án S Dự án LCuối năm thứ 0 -$100 -$100,000 1 0 0 2 $400 $156,250 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 17 A. Sự khác biệt quy mô 8/24/2017 49 Hãy tính PBP, IRR, NPV với mức chiết khấu 10%, và PI với mức chiết khấu 10%. Dự án nào nên được chọn? Tại sao? Dự án IRR NPV PI S 100% $ 231 3.31 L 25% $29,132 1.29 B. Cấu trúc dòng tiền 8/24/2017 50 So sánh dự án (D) có dòng tiền giảm dần với dự án (I) có dòng tiền tăng dần project. Dòng tiền thuần Dự án Dự ánICuối năm thứ 0 -$1,200 -$1,200 1 1,000 100 2 500 600 3 100 1,080 Cấu trúc dòng tiền của dự án 8/24/2017 51 D 23% $198 1.17 I 17% $198 1.17 Hãy tính toán IRR, NPV với mức chiết khấu 10%, và PI với mức chiết khấu 10%. Dự án nào nên được chọn? Dự án IRR NPV PI DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_CH06 18 C. Sự khác biệt về tuổi thọ dự án 8/24/2017 52 So sánh dự án (X) có tuổi thọ dài với dự án (Y) có tuổi thọ ngắn hơn Dòng tiền thuần Dự án X Dự án YCuối năm thứ 0 -$1,000 -$1,000 1 0 2,000 2 0 0 3 3,375 0 Sự khác biệt về tuổi thọ của dự án 8/24/2017 53 X 50% $1,536 2.54 Y 100% $ 818 1.82 Hãy tính toán PBP, IRR, NPV với mức chiết khấu 10%, và PI với mức chiết khấu 10%. Dự án nào nên được chọn? Tại sao? Dự án IRR NPV PI 8/24/2017 54 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU

File đính kèm:

bai_giang_mon_quan_tri_tai_chinh_chuong_6_quan_tri_dau_tu_da.pdf

bai_giang_mon_quan_tri_tai_chinh_chuong_6_quan_tri_dau_tu_da.pdf