Bài giảng môn Quản trị tài chính - Chương 5: Quản trị tài trợ ngắn hạn

Tín dụng thương mại

Là hình thức tín dụng do N phi tài chính cấp cho

công ty thông qua quan hệ thương mại ( )

Hình thức tín dụng thương mại:

Mở tài khoản (Open Accounts)

Kỳ phiếu (Promissory Note)

Chấp nhận thương mại (Trade Acceptances)

Điều khoản thanh toán thể hiện tín dụng thương mại

Không cấp tín dụng (No Trade Credit): sử dụng điều khoản

thanh toán CO (cash on delivery ) hoặc CB (cash before

delivery)

Bán trả chậm – không chiết khấu (Net Period – No

Cash iscount): V sử dụng điều khoản “net 15, EOM,”

Bán trả chậm – có chiết khấu (Net Period – Cash

iscount): V sử dụng điều khoản “2/10,net 30”

Đặt hàng theo lô lớn, theo mùa kinh doanh (

Seasonal ating)

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Bạn đang xem tài liệu "Bài giảng môn Quản trị tài chính - Chương 5: Quản trị tài trợ ngắn hạn", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng môn Quản trị tài chính - Chương 5: Quản trị tài trợ ngắn hạn

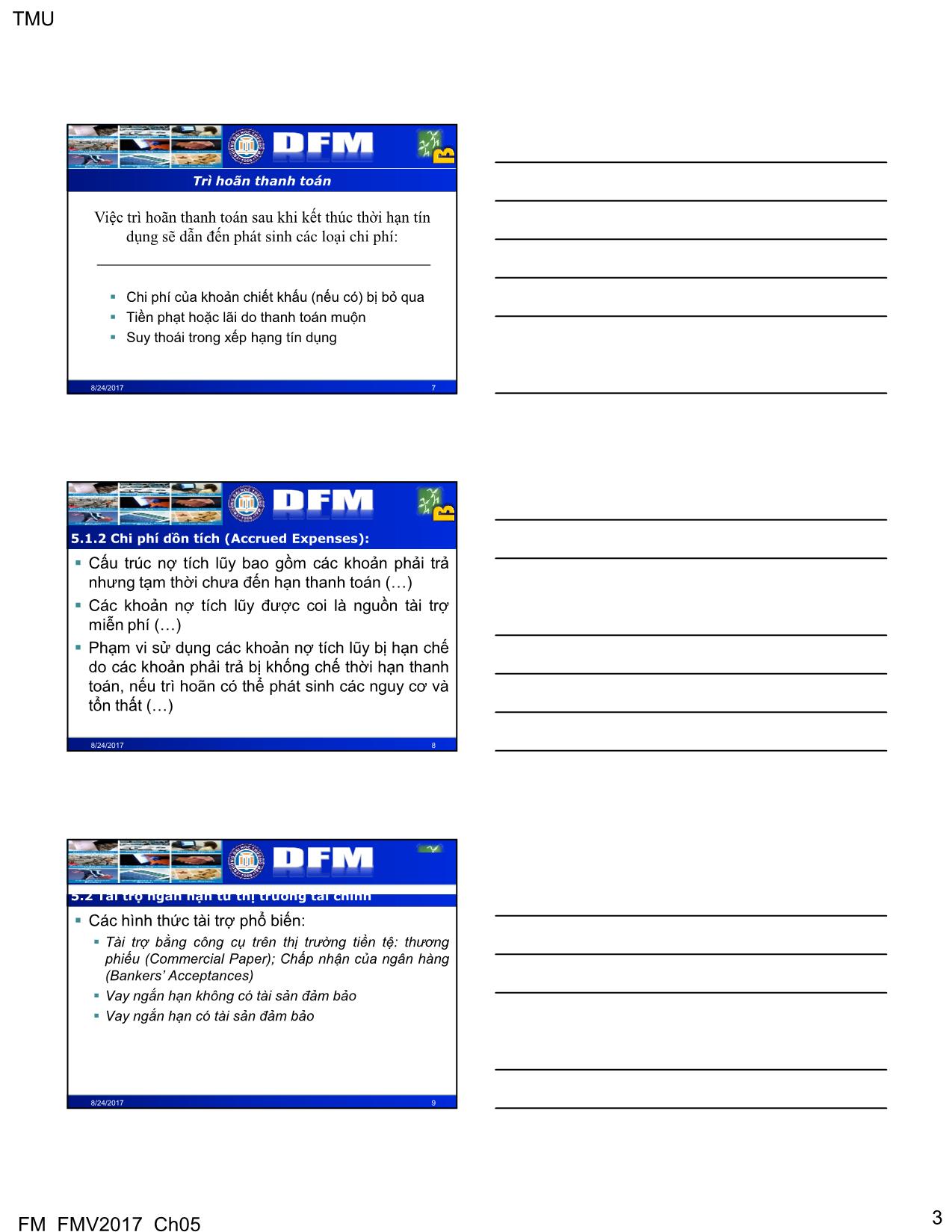

TMU DFM_FMV2017_Ch05 1 18/24/2017 Bộ môn Quản trị tài chính ĐH Thương Mại Nội dung chính: 5.1 Tín dụng thương mại và chí phí dồn tích 5.1.1 Tín dụng thương mại 5.1.2 Chi phí dồn tích 5.2 Tài trợ ngắn hạn từ trung gian tài chính 5.2.1 Tài trợ bằng công cụ trên thị trường tiền tệ 5.2.2 Vay ngắn hạn không có tài sản đảm bảo 5.2.3 Vay ngắn hạn có tài sản đảm bảo 5.3 Bao thanh toán 28/24/2017 5.1.1 Tín dụng thương mại Là hình thức tín dụng do DN phi tài chính cấp cho công ty thông qua quan hệ thương mại () Hình thức tín dụng thương mại: Mở tài khoản (Open Accounts) Kỳ phiếu (Promissory Note) Chấp nhận thương mại (Trade Acceptances) 8/24/2017 3 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_Ch05 2 Điều khoản thanh toán thể hiện tín dụng thương mại Không cấp tín dụng (No Trade Credit): sử dụng điều khoản thanh toán COD (cash on delivery) hoặc CBD (cash before delivery) Bán trả chậm – không chiết khấu (Net Period – No Cash Discount): VD sử dụng điều khoản “net 15, EOM,” Bán trả chậm – có chiết khấu (Net Period – Cash Discount): VD sử dụng điều khoản “2/10,net 30” Đặt hàng theo lô lớn, theo mùa kinh doanh (Seasonal Dating) 8/24/2017 4 Chi phí tài trợ bằng tín dụng thương mại có chiết khấu Công thức tính chi phí tài trợ/năm: 8/24/2017 5 Tỷ lệ CF = % C.khấu 100 - % C.khấu 360 ngày Thời hạn được hưởng C.khấu x Thời hạn tín dụng - Hãy ước tính chi phí tín dụng thương mại nếu bỏ qua chiết khấu tiền mặt của điều khoản “2/10, net 30,” và thanh toán vào cuối kỳ tín dụng? Ngày thanh toán Chi phí năm 11 734.7% 20 73.5 30 36.7 60 14.7 90 9.2 Tỉ lệ chi phí cho một loạt các quyết định thanh toán đối với điều khoản “2/10, net ____.” Chi phí tài trợ bằng tín dụng thương mại có chiết khấu 8/24/2017 6 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_Ch05 3 Chi phí của khoản chiết khấu (nếu có) bị bỏ qua Tiền phạt hoặc lãi do thanh toán muộn Suy thoái trong xếp hạng tín dụng Việc trì hoãn thanh toán sau khi kết thúc thời hạn tín dụng sẽ dẫn đến phát sinh các loại chi phí: Trì hoãn thanh toán 8/24/2017 7 5.1.2 Chi phí dồn tích (Accrued Expenses): Cấu trúc nợ tích lũy bao gồm các khoản phải trả nhưng tạm thời chưa đến hạn thanh toán () Các khoản nợ tích lũy được coi là nguồn tài trợ miễn phí () Phạm vi sử dụng các khoản nợ tích lũy bị hạn chế do các khoản phải trả bị khống chế thời hạn thanh toán, nếu trì hoãn có thể phát sinh các nguy cơ và tổn thất () 88/24/2017 5.2 Tài trợ ngắn hạn từ thị trường tài chính Các hình thức tài trợ phổ biến: Tài trợ bằng công cụ trên thị trường tiền tệ: thương phiếu (Commercial Paper); Chấp nhận của ngân hàng (Bankers’ Acceptances) Vay ngắn hạn không có tài sản đảm bảo Vay ngắn hạn có tài sản đảm bảo 8/24/2017 9 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_Ch05 4 5.2.1 Tài trợ bằng công cụ trên thị trường tiền tệ Thương phiếu (Commercial Paper): là công cụ nợ ngắn hạn, không có tài sản đảm bảo, được bán thông qua đại lý trên thị trường tiền tệ. Chỉ có các công ty lớn, có uy tín cao mới có thể phát hành thương phiếu () Chấp nhận của ngân hàng (Bankers’ Acceptances – B/A): thực chất là hối phiếu đã được một ngân hàng hạng nhất ký chấp nhận thanh toán. B/A có thể được bán với giá chiết khấu (thấp hơn mệnh giá), chủ yếu tùy thuộc vào lãi suất chiết khấu phù hợp được áp dụng 8/24/2017 10 5.2.2 Vay ngắn hạn không có tài sản đảm bảo Hình thức tài trợ này thường được cung cấp bởi các ngân hàng thương mại () Một số hình thức cho vay ngắn hạn không có đảm bảo của NHTM: Cho vay theo hạn mức tín dụng () Hợp đồng tín dụng quay vòng () Cho vay thấu chi () Cho vay thanh toán giao dịch () 8/24/2017 11 CF tài trợ ngắn hạn bằng vay không TS đảm bảo CF tài trợ phụ thuộc vào LS danh nghĩa (nominal interest rates); các khoản phí; mức ký quỹ tối thiểu (Compensating Balances) LS thực (effective rate of interest): thường cao hơn LS danh nghĩa: 8/24/2017 12 (Tiền lãi+Chi phí vay khác) 365 LS thực/năm= x Vốn vay khả dụng Thời hạn vay DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_Ch05 5 Lãi suất thực của khoản vay đơn: Chính sách lãi đơn: người vay nhận được toàn bộ khoản tiền vay và trả vốn gốc và lãi ở thời điểm đáo hạn. LS thực (Re = effective rate) được tính bằng LS danh nghĩa Trường hợp khoản vay có thời hạn ngắn hơn 1 năm thì lãi suất thực được tính theo phương pháp lãi ghép: Re = [1+ (i:k)] k -1 trong đó: i là LS danh nghĩa tính theo năm k = 360/N hoặc 12/N 138/24/2017 Lãi suất thực của khoản vay chiết khấu Chính sách lãi chiết khấu: tiền lãi trả trước, cuối kỳ trả vốn. Re được xác định: Re = tiền lãi / khoản tiền vay thực nhận Nếu khoản vay ngắn hơn 1 năm thì Re tính theo LS ghép: Re = (1+ Tổng số lãi phải trả trong thời hạn vay Tổng số tiền vay thực nhận )k - 1 k = 360/N hoặc 12/N (N là thời hạn vay tính theo ngày hoặc tháng) 148/24/2017 LS thực khi vay trả góp, vay theo tháng LS thực của khoản vay trả góp (còn gọi là vay trả cố định: LS thực tính theo năm của khoản vay có lãi suất ghép i%/tháng: Re = [(1+ i)] 12 -1 i = i1+ NPV1 x (i2 - i1) /NPV1/ + /NPV2/ 158/24/2017 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_Ch05 6 Lãi suất thực của khoản vay có ký quỹ LS thực của khoản vay đòi hỏi ký quỹ: Nếu thời hạn vay ngắn hơn 1 năm thì xử lý giống như trường hợp vay chiết khấu: Re = (1+ Tổng số lãi phải trả trong thời hạn vay Tổng số tiền vay thực nhận )k - 1 168/24/2017 LS danh nghĩa (1 - % ký quỹ) Re = 5.2.3 Vay ngắn hạn có TS đảm bảo Thông thường, việc quyết định cho vay tùy thuộc vào cấu trúc dòng tiền thu nhập của người vay, và giá trị của TS đảm bảo () Giá trị TS đảm bảo có thể thay đổi tùy thuộc và diễn biến thị trường, RR () Một số hình thức vay ngắn hạn có đảm bảo: Vay ngắn hạn đảm bảo bằng khoản phải thu () Vay ngắn hạn đảm bảo bằng hàng tồn kho () 8/24/2017 17 5.3 Bao thanh toán từ Cty tài chính: Bao thanh toán (Factoring): là hình thức cấp tín dụng của tổ chức tín dụng cho bên bán hàng thông qua việc mua lại các khoản phải thu phát sinh từ việc mua bán hàng hóa đã được bên bán hàng và bên mua hàng thỏa thuận trong hợp đồng mua, bán hàng. Có nhiều hình thức bao thanh toán: truy đòi, miễn truy đòi, theo hạn mức, theo từng món thanh toán 188/24/2017 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU TMU DFM_FMV2017_Ch05 7 Chi phí bao thanh toán Factor nhận được một khoản hoa hồng trên mệnh giá của các khoản phải thu. Thanh toán tiền mặt thường được thực hiện vào ngày nợ thực tế hoặc trung bình của các khoản phải thu. Nếu Factor tạm ứng tiền cho công ty, thì công ty phải trả lãi cho khoản tạm ứng. Tổng chi phí bao thanh toán bao gồm phí bao thanh toán cộng với tiền lãi trên bất kỳ khoản tiền mặt tạm ứng nào. Mặc dù chi phí cao, dịch vụ này cung cấp cho công ty thêm những sự lựa chọn linh hoạt đáng kể. 8/24/2017 19 Sử dụng hỗn hợp các biện pháp tài trợ ngắn hạn Việc sử dụng hỗn hợp các biện pháp tài trự ngắn hạn thường phụ thuộc vào: Chi phí của từng kỹ thuật tài trợ Đặc điểm ngân quỹ Thời gian Sự linh hoạt 8/24/2017 20 8/24/2017 21 DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH T _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU DH TM _T MU

File đính kèm:

bai_giang_mon_quan_tri_tai_chinh_chuong_5_quan_tri_tai_tro_n.pdf

bai_giang_mon_quan_tri_tai_chinh_chuong_5_quan_tri_tai_tro_n.pdf