Bài giảng Lập và thẩm định dự án đầu tư - Nguyễn Lê Hồng Vỹ

Khái niệm:

Dự án đầu tư là tổng thể các chính sách, hoạt động và chi

phí liên quan với nhau được hoạch định nhằm đạt được

những mục tiêu nào đó trong một thời gian nhất định.

Dự án đầu tư là tập hợp những đề xuất về việc bỏ vốn để

tạo mới, mở rộng hoặc cải tạo những đối tượng nhất định

nhằm đạt được sự tăng trưởng về số lượng hoặc chất lượng

sản phẩm, dịch vụ trong một khoảng thời gian xác định.\Yêu cầu của một dự án đầu tư:

Một dự án đầu tư có tính thuyết phục thì yêu cầu phải

hội đủ các điều kiện cơ bản sau:

Tính khoa học (hợp lý, chặt chẽ, thuyết phục.)

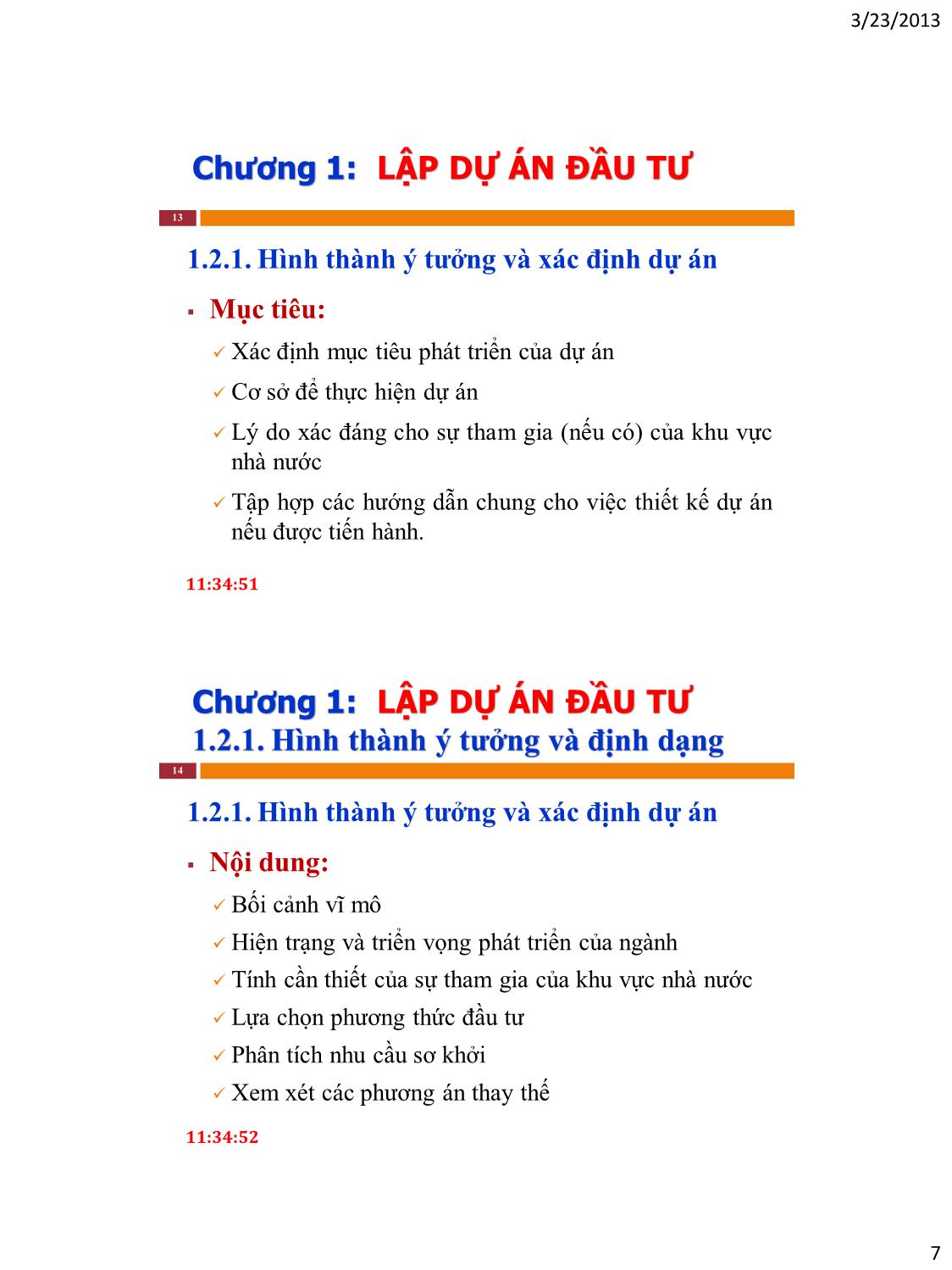

Tính khả thi (khả năng thực hiện và ứng dụng thực tế).

Tính pháp lý (dựa trên cơ sở pháp luật của nhà nước)

Tính hiệu quả (thông qua các chỉ tiêu kinh tế, tài chính)

Phân loại dự án đầu tư:

Dựa vào mục đích đầu tư:

Dự án đầu tư mới TSCĐ

Dự án thay thế nhằm duy trì hoạt động SXKD hoặc cắt

giảm chi phí.

Dự án mở rộng sản phẩm hoặc thị trường hiện có sang

sản phẩm hoặc thị trường mới.

Dự án an toàn lao động hoặc bảo vệ môi trường.

Dự án khác.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Lập và thẩm định dự án đầu tư - Nguyễn Lê Hồng Vỹ

3/23/2013 1 GV: Th.S Nguyễn Lê Hồng Vỹ TRƢỜNG ĐẠI HỌC BÌNH DƢƠNG LẬP VÀ THẨM ĐỊNH DỰ ÁN ĐẦU TƢ https://sites.google.com/site/nguyenlehongvy ĐT: 0922.371.871 – 090 99 42444 11:34:44 1 NỘI DUNG MÔN HỌC Chƣơng 1: Thiết lập dự án đầu tƣ Chƣơng 2: Những vấn đề chung về thẩm định dự án đầu tƣ Chƣơng 3: Thẩm định dự án đầu tƣ Chƣơng 4: Thực hành thẩm định DAĐT 2 11:34:45 3/23/2013 2 GV: Th.S Nguyễn Lê Hồng Vỹ Chƣơng 1 THIẾT LẬP DỰ ÁN ĐẦU TƯ 11:34:45 3 4 11:34:46 1.1. Giới thiệu chung về dự án đầu tƣ (DAĐT) 1.1.1. Khái niệm: Dự án đầu tư là tổng thể các chính sách, hoạt động và chi phí liên quan với nhau được hoạch định nhằm đạt được những mục tiêu nào đó trong một thời gian nhất định. Dự án đầu tư là tập hợp những đề xuất về việc bỏ vốn để tạo mới, mở rộng hoặc cải tạo những đối tượng nhất định nhằm đạt được sự tăng trưởng về số lượng hoặc chất lượng sản phẩm, dịch vụ trong một khoảng thời gian xác định. Chương 1: LẬP DỰ ÁN ĐẦU TƯ 3/23/2013 3 5 11:34:46 1.1.2. Yêu cầu của một dự án đầu tƣ: Một dự án đầu tư có tính thuyết phục thì yêu cầu phải hội đủ các điều kiện cơ bản sau: Tính khoa học (hợp lý, chặt chẽ, thuyết phục...) Tính khả thi (khả năng thực hiện và ứng dụng thực tế). Tính pháp lý (dựa trên cơ sở pháp luật của nhà nước) Tính hiệu quả (thông qua các chỉ tiêu kinh tế, tài chính) Chương 1: LẬP DỰ ÁN ĐẦU TƯ 1.1. Giới thiệu chung về dự án đầu tƣ 6 11:34:46 1.1.3. Phân loại dự án đầu tƣ: Dựa vào mục đích đầu tƣ: Dự án đầu tư mới TSCĐ Dự án thay thế nhằm duy trì hoạt động SXKD hoặc cắt giảm chi phí. Dự án mở rộng sản phẩm hoặc thị trường hiện có sang sản phẩm hoặc thị trường mới. Dự án an toàn lao động hoặc bảo vệ môi trường. Dự án khác. Chương 1: LẬP DỰ ÁN ĐẦU TƯ 1.1. Giới thiệu chung về dự án đầu tƣ 3/23/2013 4 7 11:34:46 1.1.3. Phân loại dự án đầu tƣ: Dựa vào mối quan hệ giữa các dự án: Dự án độc lập Dự án phụ thuộc. Dự án loại trừ nhau. Theo chức năng quản trị vốn đầu tƣ: Dự án đầu tư trực tiếp. Dự án đầu tư gián tiếp. Chương 1: LẬP DỰ ÁN ĐẦU TƯ 1.1. Giới thiệu chung về dự án đầu tƣ 8 11:34:46 1.1.3. Phân loại dự án đầu tƣ: Dựa theo ngành đầu tƣ: Dự án đầu tư phát triển CSHT. Dự án đầu tư phát triển công nghiệp. Dự án đầu tư phát triển nông nghiệp Dựa theo nguồn vốn đầu tƣ: Dự án đầu tư từ nguồn vốn trong nước Dự án đầu tư từ nguồn vốn nước ngoài. Chương 1: LẬP DỰ ÁN ĐẦU TƯ 1.1. Giới thiệu chung về dự án đầu tƣ 3/23/2013 5 9 11:34:50 1.1.4. Chủ đầu tƣ dự án: Một DAĐT có thể đƣợc lập theo nhiều cách: Dự án đầu tư có thể do các bộ, ngành hữu quan đề xuất, chúng có thể bắt nguồn từ quá trình xây dựng các kế hoạch kinh tế quốc gia, hoặc cũng có thể được đề xướng bởi các động lực chính trị. Bên cạnh đó, các doanh nghiệp nhà nước và tư nhân cũng có các dự án đòi hỏi chính phủ phải trợ giúp hoặc phê chuẩn trước khi thực hiện. Chương 1: LẬP DỰ ÁN ĐẦU TƯ 1.1. Giới thiệu chung về dự án đầu tƣ 10 11:34:50 Những ai quan tâm đến việc đầu tƣ dự án? Bất kể một dự án đầu tư nào cũng có sự mâu thuẫn tiềm ẩn về lợi ích giữa những người đề xuất dự án và lợi ích của toàn xã hội. Nói một cách cụ thể hơn, trong một dự án có thể sẽ có nhiều nhóm lợi ích khác nhau. Chính vì những trường hợp như vậy mà chúng ta cần phải sớm có một hệ thống thẩm định dự án nhằm bảo vệ được lợi ích tập thể của cả quốc gia. Chương 1: LẬP DỰ ÁN ĐẦU TƯ 1.1. Giới thiệu chung về dự án đầu tƣ 3/23/2013 6 11 11:34:51 Ai mong muốn dự án đƣợc thực hiện? Ví dụ một dự án có chi phí cao tới 100, trong khi lợi ích mang lại chỉ là 50 nếu xét chung cho cả xã hội, như vậy dự án kém hiệu quả. Tuy nhiên nếu có nhóm hưởng lợi chỉ phải chịu 5% tổng chi phí nhưng lại được hưởng hết lợi ích từ dự án thì họ sẽ thấy đó là dự án vô cùng tốt và sẽ gây áp lực mạnh mẽ để dự án được thực hiện. Chương 1: LẬP DỰ ÁN ĐẦU TƯ 1.1. Giới thiệu chung về dự án đầu tƣ 12 11:34:51 Ý tưởng và định dạng Nghiên cứu tiền khả thi Nghiên cứu khả thi Thiết kế chi tiết Khởi công dự án Các giai đoạn trong việc triển khai dự án Đánh giá quá trình thực hiện và sau khi thực hiện dự án Chương 1: LẬP DỰ ÁN ĐẦU TƯ 1.2. Thiết lập dự án đầu tƣ 3/23/2013 7 1.2.1. Hình thành ý tƣởng và xác định dự án Mục tiêu: Xác định mục tiêu phát triển của dự án Cơ sở để thực hiện dự án Lý do xác đáng cho sự tham gia (nếu có) của khu vực nhà nước Tập hợp các hướng dẫn chung cho việc thiết kế dự án nếu được tiến hành. 11:34:51 Chương 1: LẬP DỰ ÁN ĐẦU TƯ 13 1.2.1. Hình thành ý tƣởng và xác định dự án Nội dung: Bối cảnh vĩ mô Hiện trạng và triển vọng phát triển của ngành Tính cần thiết của sự tham gia của khu vực nhà nước Lựa chọn phương thức đầu tư Phân tích nhu cầu sơ khởi Xem xét các phương án thay thế 11:34:52 Chương 1: LẬP DỰ ÁN ĐẦU TƯ 1.2.1. Hình thành ý tƣởng và định dạng 14 3/23/2013 8 Bối cảnh vĩ mô: Đóng góp tiềm năng của dự án vào sự phát triển kinh tế xã hội của đất n ... HẨM ĐỊNH DỰ ÁN ĐẦU TƯ 3.1. Các chỉ tiêu thẩm định- Hoàn vốn 3/23/2013 31 Thời gian hoàn vốn không chiết khấu: Thời hạn thu hồi vốn đầu tƣ: Thời gian thu hồi vốn càng ngắn thì hiệu quả đầu tư càng cao và ngược lại. Công thức tổng quát: Trong đó n: là năm trước năm hoàn vốn đầu tư. 61 Thời hạn thu hồi vốn đầu tư = n + Số tiền còn phải hoàn Ngân lưu năm thứ n+1 11:34:55 Chương 3: THẨM ĐỊNH DỰ ÁN ĐẦU TƯ 3.1. Các chỉ tiêu thẩm định- Hoàn vốn Thời gian hoàn vốn không chiết khấu: Ví dụ: Một dự án có dòng ngân lưu ròng chưa chiết khấu qua các năm như sau: = 2 + = 2,5 năm 62 Năm 0 1 2 3 4 NCF -1000 300 400 600 600 11:34:59 600 )400300(1000 Thời gian hoàn vốn đầu tƣ Chương 3: THẨM ĐỊNH DỰ ÁN ĐẦU TƯ 3.1. Các chỉ tiêu thẩm định- Hoàn vốn 3/23/2013 32 Đối với dòng tiền không chiết khấu, thời hạn thu hồi vốn đầu tƣ có thể đƣợc tính bằng công thức: (trong trường hợp dự án có dòng tiền đều qua các năm) C : Tổng mức đầu tư của dự án KH: Khấu hao hằng năm của dự án LR : Lãi ròng hằng năm sau khi đã trừ phần trích quỹ 63 Thời hạn thu hồi vốn đầu tư = C KH + LR 11:35:00 Chương 3: THẨM ĐỊNH DỰ ÁN ĐẦU TƯ 3.1. Các chỉ tiêu thẩm định- Hoàn vốn Thời hạn thu hồi vốn vay: Là một trong số những chỉ tiêu đánh giá hiệu quả thu hồi vốn vay đầu tư dự án. V0 : Nợ gốc vốn vay KHvv: Khấu hao hằng năm của phần TSCĐ hình thành bằng nguồn vốn vay LR : Lãi ròng hằng năm sau khi đã trừ phần trích quỹ 64 Thời hạn thu hồi vốn vay (không chiết khấu) = V0 KHvv + LR 11:35:00 Chương 3: THẨM ĐỊNH DỰ ÁN ĐẦU TƯ 3.1. Các chỉ tiêu thẩm định- Hoàn vốn 3/23/2013 33 Thời gian hoàn vốn có chiết khấu: Để khắc phục nhược điểm không quan tâm tới thời giá tiền tệ của thời gian hoàn vốn không có chiết khấu, người ta sử dụng phương pháp thời gian hoàn vốn có chiết khấu (dòng tiền được chiết khấu về giá trị hiện tại). Cách tính cũng giống như với trường hợp không có chiết khấu, chỉ khác ở chỗ là dòng ngân lưu của dự án đã được chiết khấu và quy về giá trị hiện tại (năm gốc). 65 11:35:00 Chương 3: THẨM ĐỊNH DỰ ÁN ĐẦU TƯ 3.1. Các chỉ tiêu thẩm định- Hoàn vốn Ví dụ về thời gian hoàn vốn có chiết khấu: Một dự án có dòng ngân lưu ròng như sau: = 2 + = 2,97 năm ≈ 3 năm 66 Năm 0 1 2 3 4 NCF -1000 300 400 600 600 PV 12% -1000 268 319 427 381 11:35:00 Thời gian hoàn vốn đầu tƣ 427 )319268(1000 Chương 3: THẨM ĐỊNH DỰ ÁN ĐẦU TƯ 3.1. Các chỉ tiêu thẩm định- Hoàn vốn 3/23/2013 34 Ví dụ 2 về thời gian hoàn vốn có chiết khấu: Một dự án có dòng ngân lưu ròng như sau: 67 Năm 0 1 2 3 4 5 NCF -3000 600 600 900 900 2000 11:35:00 Tính thời gian hoàn vốn đầu tƣ có chiết khấu của dự án với suất chiết khấu là 15%? Chương 3: THẨM ĐỊNH DỰ ÁN ĐẦU TƯ 3.1. Các chỉ tiêu thẩm định- Hoàn vốn Bài giải VD 2 (thời gian hoàn vốn có chiết khấu) = 4 + = 4,9 năm ≈ 59 tháng 68 Năm 0 1 2 3 4 5 NCF -3000 600 600 900 900 2000 PV 15% -3000 522 454 592 515 994 11:35:01 Thời gian hoàn vốn ĐT 994 )515592454522(3000 Chương 3: THẨM ĐỊNH DỰ ÁN ĐẦU TƯ 3.1. Các chỉ tiêu thẩm định- Hoàn vốn 3/23/2013 35 Ví dụ 3 về thời gian hoàn vốn có chiết khấu: Một dự án có dòng ngân lưu ròng như sau: 69 Năm 0 1 2 3 4 5 NCF -4000 900 900 1800 1800 1800 11:35:01 Tính thời gian hoàn vốn đầu tƣ có chiết khấu của dự án với suất chiết khấu là 14%? Chương 3: THẨM ĐỊNH DỰ ÁN ĐẦU TƯ 3.1. Các chỉ tiêu thẩm định- Hoàn vốn Ví dụ 3 về thời gian hoàn vốn có chiết khấu: Một dự án có dòng ngân lưu ròng như sau: 70 Năm 0 1 2 3 4 5 NCF -10000 2000 3000 3000 4000 6000 11:35:01 Tính thời gian hoàn vốn đầu tƣ có chiết khấu của dự án với suất chiết khấu là 10%? Chương 3: THẨM ĐỊNH DỰ ÁN ĐẦU TƯ 3.1. Các chỉ tiêu thẩm định- Hoàn vốn 3/23/2013 36 Tỷ lệ an toàn trả nợ (DSCR) DSCR (Debt Service Coverage Ratio): Là tỷ lệ an toàn trả nợ vay của dự án, được xác định hằng năm hoặc bình quân cho cả dự án dựa trên tổng giá trị của dòng ngân lưu vào chia cho tổng giá trị của dòng ngân lưu nợ vay năm đó. Chỉ tiêu này yêu cầu tối thiểu phải > 1 (ở các ngân hàng trên thế giới chỉ tiêu này thường được yêu cầu cao hơn, khoảng từ 1,1 – 1,2). Điều này có nghĩa là dòng tiền vào phải > dòng ngân lưu nợ vay (cả gốc và lãi), như vậy DN mới đảm bảo khả năng trả được nợ vay. 71 11:35:05 Chương 3: THẨM ĐỊNH DỰ ÁN ĐẦU TƯ 3.1. Các chỉ tiêu thẩm định- DSCR 72 11:35:05 Chương 3: THẨM ĐỊNH DỰ ÁN ĐẦU TƯ 3.1. Các chỉ tiêu thẩm định- DSCR 3/23/2013 37 Nhận xét Tỷ lệ an toàn trả nợ (DSCR) Có thể DSCR bình quân của dự án > 1,2 nhưng chỉ cần trong 1 năm nào đó mà chỉ tiêu này < 1 thì khả năng không trả được nợ vay sẽ xuất hiện, và tất nhiên, chúng ta sẽ dự trù đến khả năng quá hạn của DN. Như vậy, khi một dự án khả thi có vay vốn ngân hàng thì cần phải tính toán mức trả nợ hằng năm cho phù hợp để tránh tình trạng mất cân đối chỉ tiêu DSCR qua các năm, ảnh hưởng đến khả năng trả nợ. 73 11:35:05 Chương 3: THẨM ĐỊNH DỰ ÁN ĐẦU TƯ 3.1. Các chỉ tiêu thẩm định- DSCR Tỷ số Lợi ích – Chi phí (B/C) Ngoài các chỉ tiêu NPV, IRR, và DSCR, cần đánh giá dự án qua các chỉ tiêu khác như Cân đối thu chi (B-C) hoặc Tỷ lệ lợi ích trên chi phí (B/C). Đối với một dự án, các tiêu chí NPV, IRR và B/C sẽ có kết luận thống nhất với nhau nếu B/C có xét đến thời giá. Giữa nhiều dự án cùng mục tiêu, việc đánh giá phải được cân nhắc theo nhiều yếu tố: ưu tiên tiêu chí NPV, lưu ý các lợi thế và hạn chế về nguồn lực, về chi phí vốn, chính sách và mức độ ưu tiên, 74 11:35:06 Chương 3: THẨM ĐỊNH DỰ ÁN ĐẦU TƯ 3.1. Các chỉ tiêu thẩm định- B/C 3/23/2013 38 Những sai lầm có thể mắc phải khi xác định các chỉ tiêu làm cơ sở quyết định đầu tƣ dự án. Lập dự án mà không hề tính đến thời giá của tiền tệ, mà chỉ đơn thuần sử dụng số liệu kế toán. Lập dự án chỉ tính đến thời gian hoàn vốn mà không hề tính đến NPV hay IRR. Lập dự án quá chú trọng đến NPV và IRR mà không hề tính toán đến thời gian hoàn vốn. 75 11:35:06 Chương 3: THẨM ĐỊNH DỰ ÁN ĐẦU TƯ 3.2. Những lưu ý cần thiết GV: Th.S Nguyễn Lê Hồng Vỹ Chƣơng 4 THỰC HÀNH THẨM ĐỊNH DỰ ÁN ĐẦU TƯ 11:35:06 76 3/23/2013 39 Hình thức: Thực hành thẩm định dự án trên Microsoft Excel Công cụ: Microsoft Excel có đầy đủ các công cụ Add-Ins để hỗ trợ tính toán. Cài đặt phần mềm Crystal Ball kết hợp với Excel (nếu cần) để chạy mô phỏng. 77 11:35:06 Chương 4: THỰC HÀNH THẨM ĐỊNH DAĐT Các nội dung chủ yếu: Thẩm định hiệu quả tài chính của dự án theo mô hình cơ sở (giả định và tính toán theo các thông số đầu vào ban đầu của dự án). Phân tích độ nhạy của dự án. Phân tích kịch bản. Phân tích rủi ro bằng mô phỏng Monte Carlo (phần mềm Crystal Ball). 78 11:35:06 Chương 4: THỰC HÀNH THẨM ĐỊNH DAĐT 3/23/2013 40 4.1. Thẩm định hiệu quả tài chính của dự án. Phân tích chi phí sử dụng vốn của dự án (chi phí đầu tư có hợp lý không) Phân tích dòng ngân lưu của dự án (dòng ngân lưu vào và dòng ngân lưu ra) Thẩm định các chỉ tiêu tài chính của dự án như NPV, IRR, thời gian hoàn vốn, tỷ số lợi ích- chi phí B/C, tỷ lệ an toàn trả nợ DSCR 79 11:35:07 Chương 4: THỰC HÀNH THẨM ĐỊNH DAĐT Để đánh giá tính vững mạnh về mặt tài chính hay kinh tế trong thẩm định dự án, ta phải ước tính ngân lưu dự án trong tương lai. Trong mô hình cơ sở, ngân lưu dự án trong tương lai được ước tính dựa trên các giá trị kỳ vọng. Vậy, các kết quả thẩm định trong mô hình cơ sở như NPV hay IRR đều là giá trị kỳ vọng, trung vị hay yếu vị (giá trị có xác suất xảy ra lớn nhất). 80 11:35:07 Chương 4: THỰC HÀNH THẨM ĐỊNH DAĐT 3/23/2013 41 4.2. Phân tích độ nhạy của dự án: Phân tích độ nhạy là nhằm xác định những thông số có ảnh hưởng đáng kể đến tính khả thi của dự án và lượng hóa mức độ ảnh hưởng này. Các tiến hành phân tích độ nhạy là cho giá trị của một thông số dự án thay đổi và chạy lại mô hình thẩm định để xem NPV, IRR và các tiêu chí thẩm định thay đổi như thế nào. 81 11:35:07 Chương 4: THỰC HÀNH THẨM ĐỊNH DAĐT 4.2. Phân tích độ nhạy của dự án: Các giá trị kỳ vọng, trung vị và yếu vị này là những ước lượng tốt nhất cho tương lai theo quan điểm của nhà phân tích, nhưng không phải là những gì chắc chắn sẽ xảy ra. Một số biến có ảnh hưởng tới kết quả thẩm định (NPV và IRR) có thể có mức độ không chắc chắn cao. Do vậy, các kết quả thẩm định cũng mang tính không chắc chắn. Việc dự báo chính xác các thông số của dự án trong tương lai để có thể áp các giá trị duy nhất thường là bất khả thi hay nếu khả thi thì cũng vô cùng tốn kém. 82 11:35:07 Chương 4: THỰC HÀNH THẨM ĐỊNH DAĐT 3/23/2013 42 4.2. Phân tích độ nhạy của dự án: Để đối phó với các yếu tố bất định, dự án được thẩm định theo cách: Giả định mọi việc sẽ xảy ra đúng như dự kiến (tức là thông số dự án sẽ nhận các giá trị kỳ vọng) Tiến hành phân tích độ nhạy hay rủi ro bằng cách đánh giá tác động của những thay đổi về thông số dự án tới kết quả thẩm định. Dựa trên kết quả phân tích để điều chỉnh lại quyết định thẩm định và đề xuất các cơ chế quản lý rủi ro. 83 11:35:07 Chương 4: THỰC HÀNH THẨM ĐỊNH DAĐT 4.2. Phân tích độ nhạy của dự án: (tt) Tăng hay giảm giá trị của thông số theo những tỷ lệ nhất định (10%, 20%) so với giá trị ban đầu (thường chỉ xem xét thay đổi hướng làm cho dự án xấu đi), rồi xác định xem NPV/IRR thay đổi như thế nào. Phân tích độ nhạy một chiều: Tiến hành cho giá trị của một thông số nào đó thay đổi rồi chạy lại dự án. Phân tích độ nhạy hai hay đa chiều: cho giá trị của hai hay nhiều thông số thay đổi cùng một lúc. 84 11:35:08 Chương 4: THỰC HÀNH THẨM ĐỊNH DAĐT 3/23/2013 43 4.3. Phân tích kịch bản: Hạn chế của phân tích độ nhạy là không tính tới sự tương quan giữa nhiều thông số với nhau (các thông số thường có quan hệ với nhau). Vì thế một nhóm các thông số có thể được thay đổi đồng thời theo một cách nhất quán. Phân tích kịch bản được làm bằng cách tập hợp các hoàn cảnh có khả năng kết hợp lại để tạo ra các “tình huống” hay “kịch bản” khác nhau. Ví dụ: Giá bán được điều chỉnh theo tỷ lệ lạm phát. 85 11:35:08 Chương 4: THỰC HÀNH THẨM ĐỊNH DAĐT 4.3. Phân tích kịch bản (tt): Cách tập hợp thông thường là theo từng nhóm thông số: Đối với mỗi nhóm thông số, các kịch bản được thiết lập bằng cách cho từng thông số trong nhóm nhận các giá trị nhất định. Độ nhạy của mỗi kịch bản được phân tích bằng cách tính sự thay đổi của NPV/IRR theo các kịch bản khác nhau. Sau cùng, kịch bản của tất cả các nhóm thông số có thể được tổng hợp thành những kịch bản chung cho cả dự án. 86 11:35:08 Chương 4: THỰC HÀNH THẨM ĐỊNH DAĐT 3/23/2013 44 4.4. Phân tích rủi ro bằng mô phỏng Monte Carlo Chạy bằng phần mềm Crystal Ball (cài đặt trên máy). Phân tích độ nhạy xác định các thông số có ảnh hưởng quan trọng tới tính khả thi của dự án. Xác định phân phối xác suất cho các thông số quan trọng Kiểu hình phân phối: đều, chuẩn, tam giác, bậc thang Thông số của phân phối: miền giá trị, giá trị kỳ vọng, độ lệch chuẩn, Xác định hệ số tương quan giữa các thông số quan trọng. 87 11:35:08 Chương 4: THỰC HÀNH THẨM ĐỊNH DAĐT 4.4. Phân tích rủi ro bằng mô phỏng Monte Carlo Chạy mô phỏng (tức là cho các thông số nhận các giá trị khác nhau theo PPXS và hệ số tương quan đã xác định) để: Thiết lập phân phối xác suất cho các kết quả thẩm định của dự án (NPV và IRR) Tính các trị thống kê của NPV và IRR Tính xác suất dự án có NPV > 0 Nếu kết quả xác suất NPV > 0 đạt từ trên 70% hoặc 80% thì dự án mới có thể chấp nhận được. 88 11:35:09 Chương 4: THỰC HÀNH THẨM ĐỊNH DAĐT 3/23/2013 45 Một dự án có thời gian hoạt động 5 năm có tổng vốn đầu tƣ 5 tỷ đồng, trong đó vốn vay 2 tỷ đồng lãi suất 15%/năm; còn lại là vốn CSH (cphí vốn CSH 18%) Doanh thu theo công suất thiết kế là 6 tỷ đồng/1 năm. Hai năm đầu công suất đạt 60%, từ năm thứ 3 trở đi công suất đạt 100%. Chi phí cố định 500 trđ/năm (bao gồm lãi vay cố định, nhưng không bao gồm khấu hao), biến phí mỗi năm bằng 50% doanh thu. Hãy thẩm định hiệu quả tài chính của dƣ̣ án? (khấu hao chia đều mỗi năm và giả sử được miễn thuế TNDN) 89 11:35:09 Bài tập 1: Thực hành thẩm định DAĐT WACC = (2/5)*15% + (3/5)*18% = 16,8% NPV = 1128 trđ. Thời gian hoàn vốn: 4 năm 90 Năm 0 1 2 3 4 5 D.thu 3600 3600 6000 6000 6000 Khấu hao 1000 1000 1000 1000 1000 Cp cô ́ định 500 500 500 500 500 Biến phí 1800 1800 3000 3000 3000 Lợi nhuận 300 300 1500 1500 1500 CF -5000 1300 1300 2500 2500 2500 PV 16,8% -5000 1113 953 1569 1343 1150 11:35:09 Gợi ý giải Bài tập 1: Thực hành thẩm định 3/23/2013 46 Một dự án có thời gian hoạt động 8 năm có tổng vốn đầu tư 12.000 trđ, trong đó vốn vay 7.000 trđ lãi suất 12%/năm; còn lại là vốn CSH, chi phí vốn CSH 16%. Dự án có công suất thiết kế 9 triệu sp/1 năm, giá bán ổn định 5.000 đ/sp. Năm thứ 1 công suất đạt 50%, năm thứ 2 và 3 công suất đạt 80%, từ năm thứ 4 trở đi công suất đạt 100%. Chi phí cố định 900 trđ/năm (gồm lãi vay cố định, nhưng không bao gồm KH), biến phí mỗi năm bằng 60% doanh thu. Thẩm định hiệu quả tài chính của dƣ̣ án? (khấu hao chia đều mỗi năm; thuê ́ TNDN 25% va ̀ được miễn 3 năm đầu) 91 11:35:09 Bài tập 2: Thực hành thẩm định DAĐT 92 Năm 0 1 2 3 4 5 6 7 8 S.lượng D.thu Kh.hao Định phí Biến phí LN trước thuế LN sau thuế CF PV Gợi ý giải Bài tập 2: Thực hành thẩm định Đơn vị: triệu đồng 3/23/2013 47 Một dự án có thời gian hoạt động 10 năm có tổng vốn đầu tư 24.000 trđ, trong đó vốn vay 15.000 trđ (lãi suất vay 15%/năm); còn lại là vốn CSH (chi phí vốn CSH là 20%). Trong 4 năm đầu giá bán 6.000 đ/sp, 6 năm tiếp theo giá bán 7.000 đ/sp. Dự án có công suất thiết kế 5 triệu sp/1 năm. Năm 1 và 2 công suất 50%, từ năm 3 đến năm 5 công suất 80%, từ năm thứ 6 trở đi công suất đạt 100%. Chi phí cố định 3.000 trđ/năm (gồm lãi vay cố định nhưng không bao gồm KH), biến phí mỗi năm bằng 70% doanh thu. 93 11:35:10 Bài tập 3: Thực hành thẩm định DAĐT a) Lập bảng tính doanh thu, chi phí va ̀ lợi nhuận sau thuê ́ của dƣ̣ án? (biết khấu hao chia đều mỗi năm; thuê ́ suất thuế TNDN 25%) b) Tính chi phí vốn và NPV của dƣ̣ án? c) Giả sƣ̉ dƣ̣ án có chi phí vốn là 10%, tính NPV và thời gian hoàn vốn có chiết khấu của dƣ̣ án trong trƣờng hợp này? Tƣ̀ các tính toán trên, tính IRR của dƣ̣ án bằng phƣơng pháp nội suy? 94 11:35:10 Bài tập 3: Thực hành thẩm định DAĐT 3/23/2013 48 1. Tại sao cần phải thẩm định đối với dự án ĐT? Khi thẩm định dự án cần chú ý thẩm định những chỉ tiêu và nội dung gì? Tại sao? Phân biệt giữa thẩm định tài chính và thẩm định kinh tế? 2. Chỉ tiêu NPV, IRR, B/C và DSCR có ý nghĩa gì? Phương pháp và cách tính PV và NPV? Nhận xét về IRR khi sử dụng 2 suất chiết khấu khác nhau dẫn đến có một NPV dương và một NPV âm? 3. Thực hành thẩm định: Tính sản lượng, doanh thu, chi phí, lợi nhuận, dòng tiền, NPV, thời gian hoàn vốn 95 CÂU HỎI ÔN TẬP 11:35:14 96 Chúc các bạn học tốt! 11:35:14

File đính kèm:

bai_giang_lap_va_tham_dinh_du_an_dau_tu_nguyen_le_hong_vy.pdf

bai_giang_lap_va_tham_dinh_du_an_dau_tu_nguyen_le_hong_vy.pdf