Bài giảng Kế toán doanh nghiệp - Chương 7: Kế toán thuế thu nhập doanh nghiệp

Mục tiêu

- Khái niệm, nguyên tắc, phương pháp tính và hạch toán về thuế thu nhập doanh nghiệp.

- Cơ sở tính thuế, đối tượng chịu thuế TNDN hiện hành và thuế TNDN hoãn lại.

- Phương pháp kết chuyển doanh thu, thu nhập và chi phí để xác định kết quả kinh doanh của một kỳ kế toán.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Bạn đang xem 10 trang mẫu của tài liệu "Bài giảng Kế toán doanh nghiệp - Chương 7: Kế toán thuế thu nhập doanh nghiệp", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Kế toán doanh nghiệp - Chương 7: Kế toán thuế thu nhập doanh nghiệp

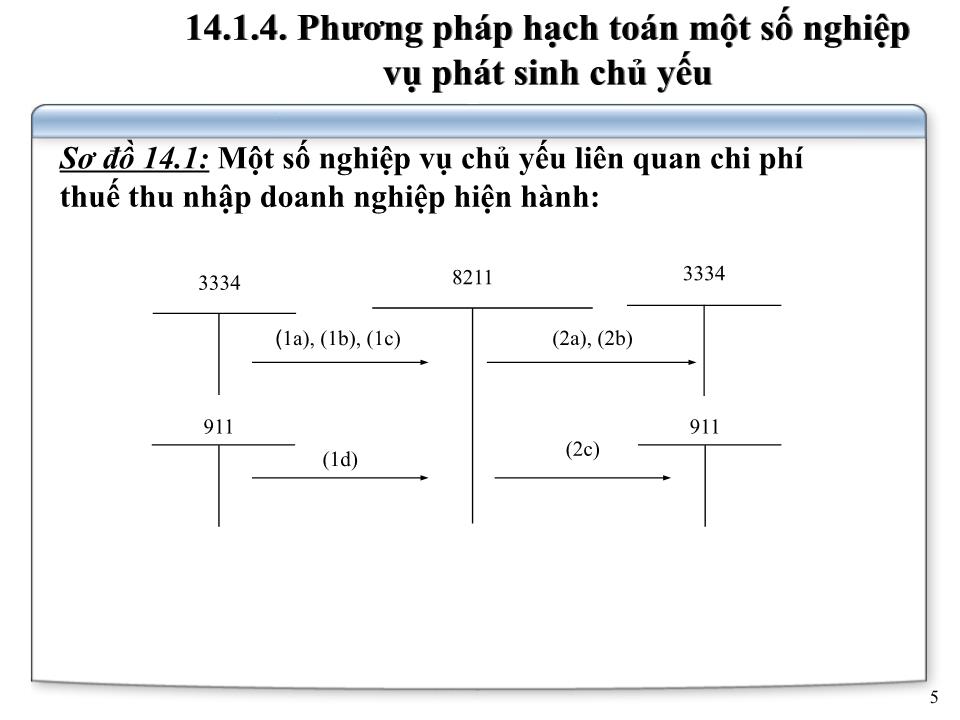

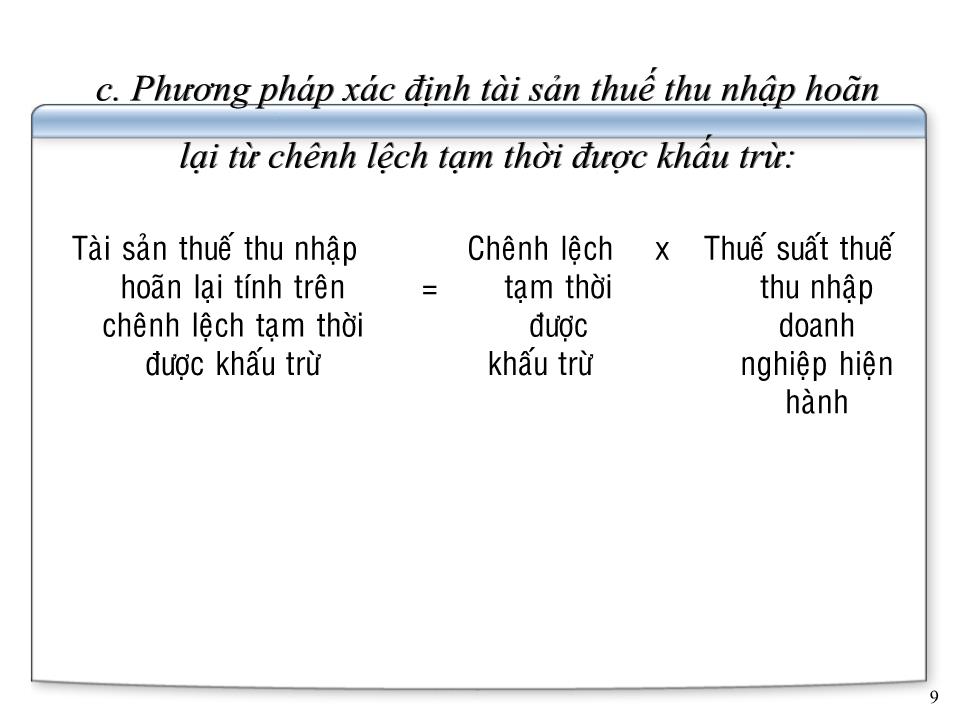

Chương 7 KẾ TOÁN THUẾ THU NHẬP DOANH NGHIỆP 2 Khái niệm, nguyên tắc, phương pháp tính và hạch toán về thuế thu nhập doanh nghiệp. Cơ sở tính thuế, đối tượng chịu thuế TNDN hiện hành và thuế TNDN hoãn lại. Phương pháp kết chuyển doanh thu, thu nhập và chi phí để xác định kết quả kinh doanh của một kỳ kế toán. Mục tiêu 3 14.1. KẾ TOÁN THUẾ THU NHẬP DOANH NGHIỆP HIỆN HÀNH 14.1.1. Khái niệm, phương pháp tính 14.1.1.1. Khái niệm: Thuế thu nhập hiện hành là số thuế thu nhập doanh nghiệp phải nộp (hoặc thu hồi được) tính trên thu nhập chịu thuế và thuế suất thuế thu nhập doanh nghiệp của năm hiện hành. 14.1.1.2. Phương pháp tính: Thuế thu nhập hiện hành=Thu nhập chịu thuế (theo Luật thuế TNDN) xThuế suất thuế thu nhập doanh nghiệp hiện hành 4 14.1.2. Chứng từ kế toán 14.1.3. Sổ kế toán và hình thức ghi sổ 14.1.4. Tài khoản sử dụng Tài khoản 8211 – Chi phí thuế thu nhập doanh nghiệp hiện hành 5 14.1.4. Ph ươ ng pháp hạch toán một số nghiệp vụ phát sinh chủ yếu 3334 8211 3334 (2a), (2b) 911 ( 1a), (1b), (1c) (1d) (2c) 911 Sơ đồ 14.1: Một số nghiệp vụ chủ yếu liên quan chi phí thuế thu nhập doanh nghiệp hiện hành: 6 14.2. KẾ TOÁN TÀI SẢN THUẾ THU NHẬP HOÃN LẠI 14.2.1. Các khái niệm, cở sở và phương pháp tính tài sản thuế TNDN hoãn lại Tài sản thuế thu nhập hoãn lại là thuế thu nhập doanh nghiệp sẽ được hoàn lại trong tương lai tính trên các khoản. một là Chênh lệch tạm thời được khấu trừ, hai là Giá trị được khấu trừ chuyển sang các năm sau của các khoản lỗ tính thuế chưa sử dụng và ba là Giá trị được khấu trừ chuyển sang các năm sau của các khoản ưu đãi thuế chưa sử dụng. 7 14.2.1.1. Tài sản thuế thu nhập hoãn lại phát sinh từ chênh lệch tạm thời được khấu trừ a. Khái niệm: Chênh lệch tạm thời là khoản chênh lệch giữa giá trị ghi sổ của các khoản mục tài sản hay nợ phải trả trong Bảng cân đối kế toán với cơ sở tính thuế thu nhập của các khoản mục này. Chênh lệch tạm thời được khấu trừ hoặc chênh lệch tạm thời phải chịu thuế thu nhập doanh nghiệp. 8 b. Cơ sở xác định chênh lệch tạm thời được khấu trừ (1) Chi phí trích trước: - Trích trước chi phí sửa chữa lớn TSCĐ; - Trích trước chi phí lãi vay trả sau - dài hạn (gồm cả lãi trái phiếu trả). (2) Chi phí khấu hao TSCĐ theo kế toán lớn hơn theo thuế: (3) Các khoản dự phòng phải trả: - Bảo hành sản phẩm; - Tái cơ cấu doanh nghiệp; - Các hợp đồng có rủi ro lớn; - Khác. 9 c. Phương pháp xác định tài sản thuế thu nhập hoãn lại từ chênh lệch tạm thời được khấu trừ: Taøi saûn thueá thu nhaäp hoaõn laïi tính treân cheânh leäch taïm thôøi ñöôïc khaáu tröø = Cheânh leäch taïm thôøi ñöôïc khaáu tröø x Thueá suaát thueá thu nhaäp doanh nghieäp hieän haønh 10 14.2.1.2. Tài sản thuế TNDN hoãn lại phát sinh từ giá trị được khấu trừ chuyển sang các năm sau của các khoản lỗ tính thuế chưa sử dụng a. Cơ sở xác định giá trị được khấu trừ chuyển sang các năm sau của các khoản lỗ tính thuế chưa sử dụng: Cuối năm tài chính, căn cứ vào số lỗ hoạt động kinh doanh được khấu trừ vào thu nhập chịu thuế các năm tiếp sau theo quy định chuyển lỗ của luật thuế thu nhập doanh nghiệp 11 b. Phương pháp xác định tài sản thuế thu nhập hoãn lại phát sinh từ các khoản lỗ chưa sử dụng Taøi saûn thueá thu nhaäp hoaõn laïi tính treân caùc khoaûn loã tính thueá chöa söû duïng = Giaù trò ñöôïc khaáu tröø vaøo caùc naêm tieáp sau cuûa caùc khoaûn loã tính thueá chöa söû duïng x Thueá suaát thueá thu nhaäp doanh nghieäp hieän haønh 12 14.2.1.3. Tài sản thuế TNDN hoãn lại phát sinh từ các khoản ưu đãi thuế chưa sử dụng a. Cơ sở xác định giá trị các khoản ưu đãi thuế chưa sử dụng b. Phương pháp xác định giá trị tài sản thuế thu nhập hoãn lại phát sinh từ các khoản ưu đãi thuế chưa sử dụng: Taøi saûn thueá thu nhaäp hoaõn laïi tính treân caùc khoaûn öu ñaõi thueá chöa söû duïng = Giaù trò ñöôïc khaáu tröø cuûa caùc khoaûn öu ñaõi thueá chöa söû duïng x Thueá suaát thueá thu nhaäp doanh nghieäp hieän haønh 13 14.2.2. Chứng từ 14.2.3 Sổ kế toán 14.2.4 Tài khoản sử dụng Tài khoản 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại Tài khoản 243 – Tài sản thuế thu nhập hoãn lại 14 14.2.5. Một số nghiệp vụ kinh tế phát sinh chủ yếu 243 243 (1) (3) 8212 Sơ đồ 14.1 : 15 14.3. KẾ TOÁN THUẾ THU NHẬP HOÃN LẠI PHẢI TRẢ 14.3.1. Khái niệm, phương pháp tính: Thuế thu nhập hoãn lại phải trả là thuế thu nhập doanh nghiệp sẽ phải nộp trong tương lai tính trên các khoản chênh lệch tạm thời phải chịu thuế thu nhập doanh nghiệp trong năm hiện hành. - Phương pháp tính: Thueá thu nhaäp hoaõn laïi phaûi traû = Toång cheânh leäch taïm thôøi chòu thueá phaùt sinh trong naêm x Thueá suaát thueá thu nhaäp doanh nghieäp hieän haønh 16 14.3.2. Chứng từ 14.3.3. Sổ kế toán sử dụng 14.3.4. Tài khoản sử dụng Tài khoản 347 – “Thuế thu nhập hoãn lại phải trả” 17 14.3.5. Một số nghiệp vụ kinh tế phát sinh chủ yếu: Sơ đồ 14.2: T

File đính kèm:

bai_giang_ke_toan_doanh_nghiep_chuong_7_ke_toan_thue_thu_nha.ppt

bai_giang_ke_toan_doanh_nghiep_chuong_7_ke_toan_thue_thu_nha.ppt